Cục Dự trữ Liên bang (Fed), các cơ quan quản lý thị trường Hoa Kỳ, và các tổ chức tài chính toàn cầu đang đồng thời điều chỉnh chính sách của mình, tạo ra một sự hội tụ đáng chú ý đang định hình lại bối cảnh cho cả thị trường truyền thống và tiền điện tử.

Đối với các nhà đầu tư, quý cuối cùng của năm 2025 mang đến một môi trường đặc trưng bởi những biến động trong lãi suất, sự hài hòa về quy định, việc phê duyệt ETF, cùng với sự ra mắt của các khung stablecoin và lưu ký mới.

Đường lối lãi suất của Fed và các phát triển quy định

Vào ngày 17 tháng 9, Cục Dự trữ Liên bang đã cắt giảm lãi suất chuẩn của mình 25 điểm cơ bản, đưa phạm vi mục tiêu xuống còn 4,00% đến 4,25%. Theo Tóm tắt Dự báo Kinh tế tháng 9 của Fed, các nhà hoạch định chính sách dự kiến lãi suất quỹ liên bang sẽ tiếp tục giảm xuống còn khoảng 3,50%–3,75% vào tháng 12.

Dự báo này ngụ ý rằng sẽ có hai lần cắt giảm thêm 25 điểm cơ bản trước khi năm kết thúc. Fidelity đã diễn giải các dấu hiệu này tương tự, cho rằng hầu hết các thành viên đều nhìn nhận sẽ có tổng cộng ba lần cắt giảm trong năm 2025.

Đối với các nhà đầu tư, điều này báo hiệu một sự chuyển mình từ chính sách hạn chế sang chính sách trung lập, điều này sẽ ảnh hưởng đến kỳ vọng về chênh lệch tín dụng, định giá cổ phiếu, và thanh khoản trong thị trường tiền điện tử. Song song với việc nới lỏng chính sách tiền tệ, các cơ quan quản lý Hoa Kỳ đang tiến tới một khung quy định đồng bộ cho tài sản kỹ thuật số.

Tháng 9 đã chứng kiến một tuyên bố chung từ CFTC và Ủy ban Chứng khoán và Giao dịch (SEC), làm rõ rằng các sàn giao dịch đã đăng ký có quyền niêm yết các hàng hóa tiền điện tử giao ngay.

Tiếp theo, vào ngày 23 tháng 9, CFTC đã công bố một chương trình mới cho phép sử dụng tài sản thế chấp token hóa trong các thị trường phái sinh, trong khi Chủ tịch SEC, Paul Atkins, cam kết sẽ cung cấp một “miễn trừ đổi mới” cho các tài sản kỹ thuật số trước khi năm kết thúc.

Vào ngày 29 tháng 9, các cơ quan quản lý đã tổ chức một buổi thảo luận để thúc đẩy các khung quy định đồng bộ cho các hợp đồng vĩnh viễn, thị trường dự đoán và biên độ.

Chiến lược công khai về tiền điện tử của chính quyền Tổng thống Donald Trump đã củng cố sự điều chỉnh quy định này.

Phê duyệt ETF và quyền truy cập thị trường

Sự phối hợp trong quy định diễn ra song song với việc tăng tốc phê duyệt ETF tiền điện tử. SEC gần đây đã thông qua các tiêu chuẩn niêm yết chung, loại bỏ yêu cầu về các hồ sơ 19b-4 riêng lẻ đối với các ETF cụ thể của token.

Vào ngày 29 tháng 9, nhà báo Eleanor Terrett đã báo cáo rằng SEC đã yêu cầu các nhà phát hành rút lại các hồ sơ trước đó cho các ETF Solana, XRP, Litecoin, Cardano và Dogecoin, vì các quy tắc mới hiện đã tự động bao gồm các tài sản này.

Nhà phân tích ETF của Bloomberg, James Seyffart, đã nhấn mạnh vào ngày 26 tháng 9 rằng các nhà phát hành đã cập nhật tài liệu chào bán ETF Solana của họ.

Nhà phân tích ETF cấp cao của Bloomberg, Eric Balchunas, lưu ý vào ngày 29 tháng 9 rằng xác suất phê duyệt cho các ETF altcoin hiện đã đạt mức “100%,” đồng thời cho biết rằng các ETF altcoin mới có thể được giới thiệu bất cứ lúc nào.

Bối cảnh quy định không chỉ giới hạn ở các ETF. Tại Hoa Kỳ, Đạo luật GENIUS hiện cung cấp một khung liên bang cho các stablecoin thanh toán, và Bộ Tài chính đã mở một khoảng thời gian bình luận chính thức.

Các bên tham gia thị trường, bao gồm Circle và Coinbase, đã hoan nghênh các quy định này như một phương tiện tích hợp stablecoin vào các thị trường thanh toán và phái sinh.

Ở nước ngoài, Ngân hàng Anh và các ngân hàng lớn nhất của quốc gia này đang thúc đẩy một dự án thí điểm nhằm token hóa tiền gửi của khách hàng, ưu tiên phương pháp này hơn so với các stablecoin do ngân hàng phát hành.

HSBC, NatWest và Lloyds đang thử nghiệm các khoản tiền gửi token hóa cho thanh toán và giao dịch, trong khi các ngân hàng châu Âu đang chuẩn bị cho việc phát hành một stablecoin định danh euro.

Cơ hội chiến lược và rủi ro

Sự hội tụ của việc nới lỏng chính sách tiền tệ, quy định phối hợp của Hoa Kỳ, quyền truy cập thị trường ETF và các khung stablecoin mới tạo ra một sự đồng bộ hiếm có giữa các lực lượng vĩ mô và vi mô.

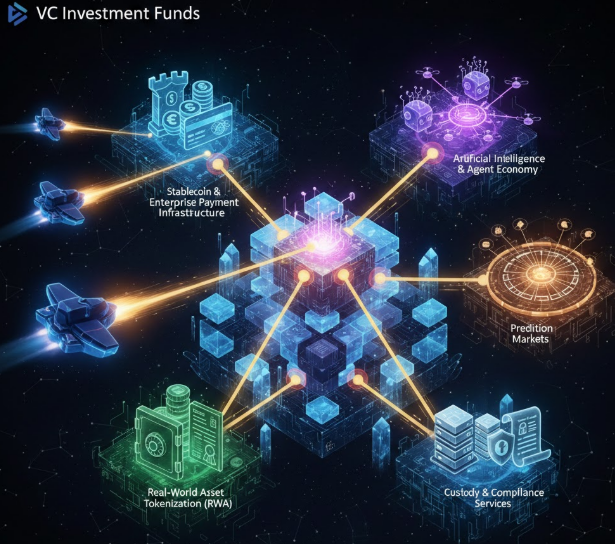

Đối với các nhà đầu tư, những cơ hội này bao gồm việc tái cấu trúc danh mục đầu tư hướng tới các tài sản rủi ro được hưởng lợi từ việc cắt giảm lãi suất, truy cập vào một loạt các ETF tiền điện tử mà không gặp phải sự phức tạp của các phương tiện offshore, và tận dụng tài sản thế chấp token hóa để nâng cao hiệu quả vốn trong các giao dịch phái sinh.

Tuy nhiên, các rủi ro vẫn tồn tại. Việc cắt giảm lãi suất của Fed vẫn phụ thuộc vào sự ổn định của thị trường lao động, trong khi các quy định của SEC và CFTC vẫn đang trong giai đoạn dự thảo.

Các nhà đầu tư nên chuẩn bị kỹ lưỡng cho quý cuối cùng, định vị mình để tận dụng việc nới lỏng tiếp tục của Fed, theo dõi sự ra mắt sản phẩm ETF như những điểm truy cập cho cả dòng vốn tổ chức và bán lẻ, và đánh giá rõ ràng quy định như một yếu tố quyết định cho các chiến lược lưu ký, biên độ và tài sản thế chấp.

Sự tích hợp giữa tiền điện tử và tài chính truyền thống không còn là một khái niệm lý thuyết. Nó đang diễn ra thông qua các chính sách có chủ đích, sản phẩm mới và sự chấp nhận từ các tổ chức, tạo ra một cấu trúc thị trường nơi cơ hội và rủi ro trở nên không thể tách rời.

Tuyên bố miễn trừ: Bài viết này chỉ nhằm mục đích cung cấp thông tin dưới dạng blog cá nhân, không phải là khuyến nghị đầu tư. Nhà đầu tư cần tự nghiên cứu kỹ lưỡng trước khi đưa ra quyết định và chúng tôi không chịu trách nhiệm đối với bất kỳ quyết định đầu tư nào của bạn.

Theo Nghị quyết số 05/2025/NQ-CP ngày 09/09/2025 của Chính phủ về việc thí điểm triển khai thị trường tài sản số tại Việt Nam, CoinPhoton.com hiện chỉ cung cấp thông tin cho độc giả quốc tế và không phục vụ người dùng tại Việt Nam cho đến khi có hướng dẫn chính thức từ cơ quan chức năng.

Bitcoin

Bitcoin  Ethereum

Ethereum  Tether

Tether  XRP

XRP  USDC

USDC  Solana

Solana  TRON

TRON  Dogecoin

Dogecoin  Figure Heloc

Figure Heloc  Bitcoin Cash

Bitcoin Cash  WhiteBIT Coin

WhiteBIT Coin  Cardano

Cardano  USDS

USDS  LEO Token

LEO Token  Hyperliquid

Hyperliquid  Ethena USDe

Ethena USDe  Chainlink

Chainlink  Canton

Canton