Hiện tượng bong bóng tài chính là chủ đề tranh luận sôi nổi trong ngành, với nhiều nghiên cứu học thuật về vấn đề này, bắt đầu từ công trình năm 2014 của Giáo sư Didier Sornette về các bong bóng tài chính.

Thực chất, nghiên cứu này định nghĩa “bong bóng” là giai đoạn tăng trưởng không bền vững, trong đó giá tăng ngày càng nhanh, tức là tăng hơn mức lũy thừa. Rõ ràng, theo định nghĩa, bong bóng sẽ nổ và đưa giá về mức ban đầu, thậm chí thấp hơn.

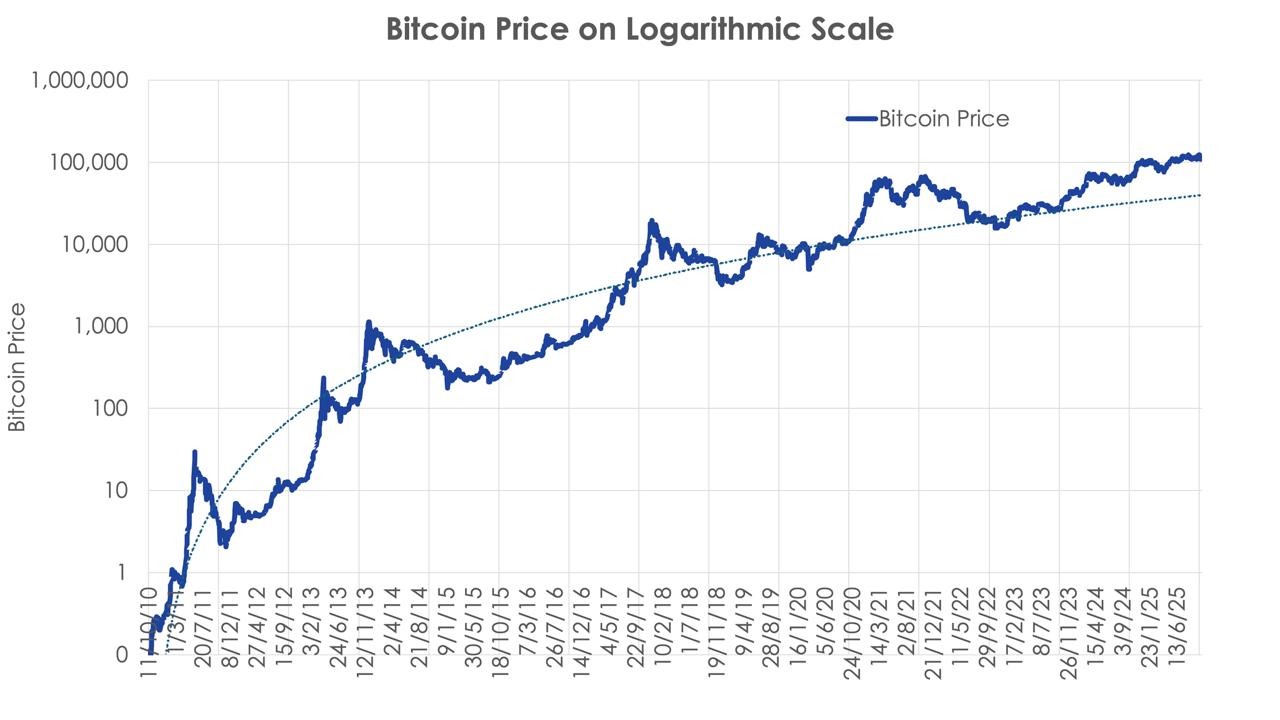

Trong quá khứ gần đây, Bitcoin (BTC) đã trải qua các giai đoạn tăng trưởng vượt mức lũy thừa, rồi giảm mạnh, tạo nên những “mùa đông crypto” – giai đoạn gần như không ai nhắc đến Bitcoin và các tài sản số khác, thị trường đóng băng và giá lao dốc. Các đợt giảm giá sau bong bóng Bitcoin trước đây đạt -91%, -82%, -81% và -75% trong những mùa đông crypto gần nhất.

Từ trước đến nay, xu hướng giá Bitcoin tuân theo một chu kỳ rõ ràng, được xác định bởi sự halving mỗi 210.000 khối, tương đương khoảng bốn năm, qua đó xác định nhịp điệu suy giảm, phục hồi và tăng trưởng vượt trội.

Năm 2011, cùng với Giáo sư Ruggero Bertelli, Diaman Partners công bố một chỉ báo thống kê xác định gọi là Diaman Ratio (DR). Chỉ báo này xây dựng hồi quy tuyến tính giữa giá trên thang logarit (như với giá Bitcoin) và thời gian.

Mục tiêu của phần phân tích đầu tiên này không phải là đi sâu vào kỹ thuật, mà để xác định mức độ và thời điểm Bitcoin bước vào bong bóng trong quá khứ.

Cách sử dụng DR như sau:

-

DR < 0: giá giảm

-

0 ≤ DR < 1: tăng trưởng bền vững

-

DR = 1: tăng trưởng theo cấp số nhân

-

DR > 1: tăng trưởng vượt cấp số nhân, tương ứng với định nghĩa bong bóng của Sornette

Diaman Partners đã tính DR hàng năm dựa trên chuỗi giá Bitcoin hàng ngày và kiểm tra các thời điểm DR > 1.

Biểu đồ cho thấy trong các chu kỳ trước, Bitcoin từng có giai đoạn tăng vượt mức lũy thừa. Trong chu kỳ gần đây, ngoại trừ một lần tăng khi ETF được chấp thuận tại Mỹ và giá Bitcoin vượt đỉnh 2021 trước halving 2024 – hiện tượng chưa từng xảy ra trước đó – Diaman Ratio chưa bao giờ vượt đáng kể mức 0.

Điều này có nghĩa Bitcoin sẽ không còn tuân theo quy luật bốn năm, với mùa đông crypto thường xuất hiện vào cuối năm thứ hai của chu kỳ? Câu trả lời vẫn còn sớm, nhưng nhiều khả năng cấu trúc tăng trưởng của Bitcoin đã thay đổi.

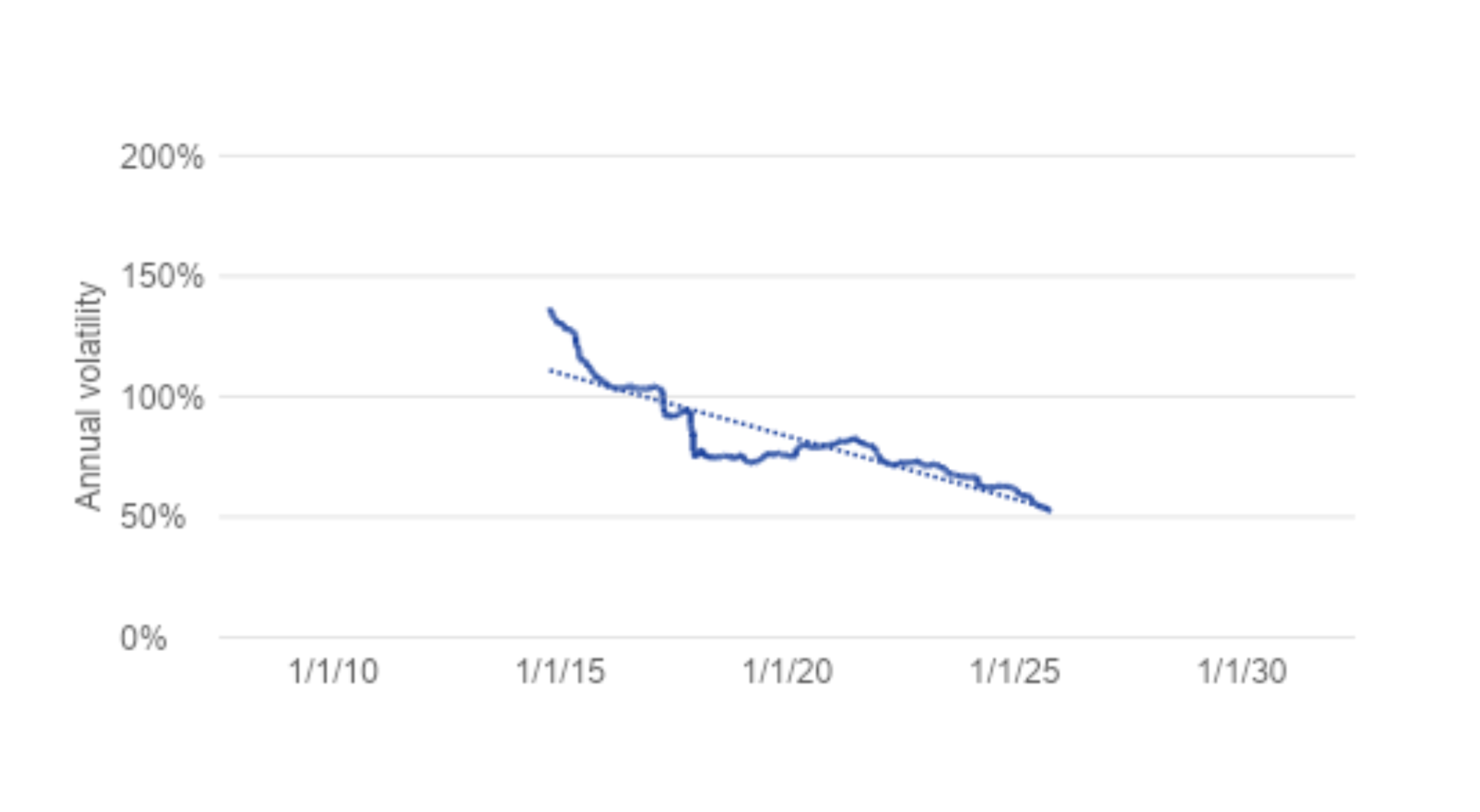

Để kiểm chứng, nhóm phân tích đã tính biến động giá Bitcoin theo cửa sổ quan sát bốn năm (chu kỳ halving) và theo dõi biến động này theo thời gian để xem có giữ nguyên hay giảm dần.

Kết quả cho thấy biến động giảm mạnh: từ hơn 140% năm đầu, giờ chỉ còn khoảng 50% hoặc thấp hơn. Biến động thấp hơn đồng nghĩa với kỳ vọng lợi nhuận thấp hơn, nhưng giá ổn định hơn và ít bất ngờ hơn.

Xem xét lợi nhuận hàng năm cuốn chiếu, tức lợi nhuận tính theo năm nhưng theo từng ngày, cho thấy các đỉnh lợi nhuận trong quá khứ đã giảm dần và trong ba năm gần nhất gần như bằng phẳng, chứng minh rằng mô hình chu kỳ Bitcoin với những năm tăng “phi thường” tiếp theo là năm “thảm hại” đã phần nào thay đổi.

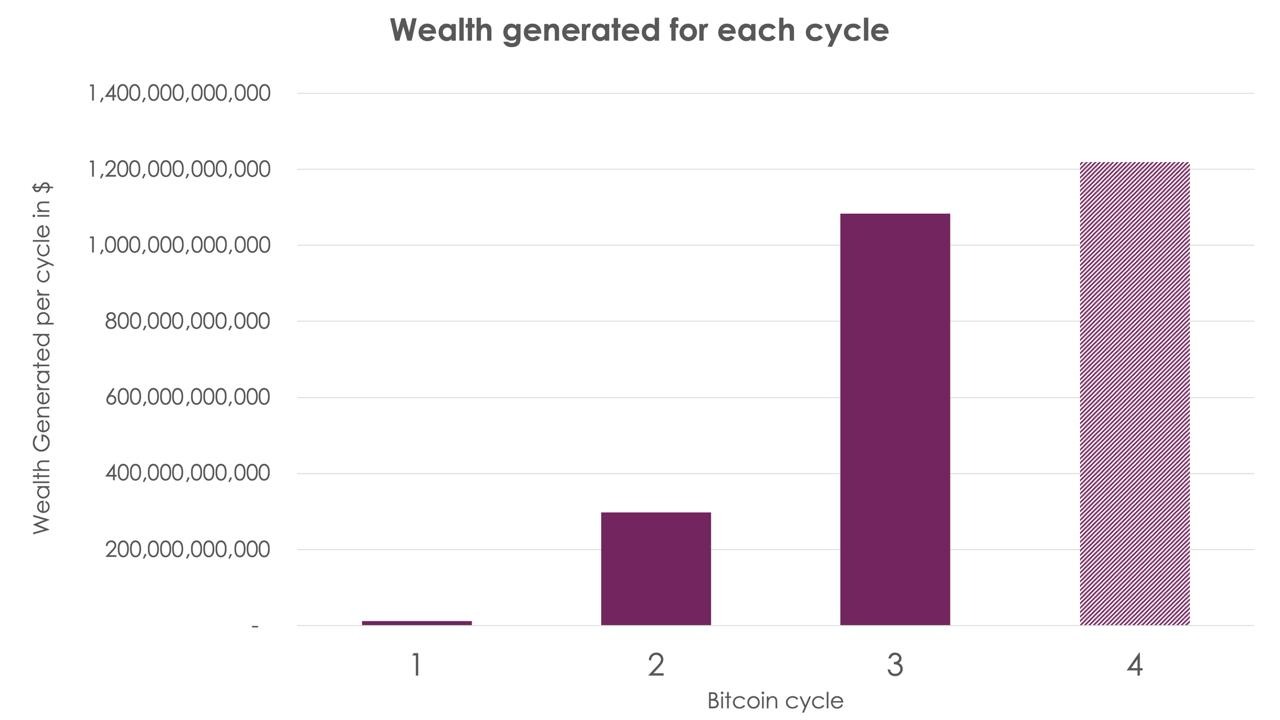

Biểu đồ lợi nhuận trung bình theo chu kỳ bốn năm cho thấy xu hướng giảm dần, điều này dễ hiểu khi xét tổng vốn hóa thị trường Bitcoin: nhân đôi một tài sản 20 tỷ USD khác hoàn toàn so với nhân đôi một tài sản 2.000 tỷ USD.

Tuy nhiên, nếu coi chu kỳ halving thứ tư gần như kết thúc, tổng tài sản tạo ra cho đến nay vẫn vượt xa các chu kỳ trước, khẳng định Bitcoin – cả như một mạng lưới lẫn một tài sản – đã tạo ra nhiều giá trị hơn bất kỳ loại đầu tư nào khác chỉ trong 15 năm.

Kết luận từ phân tích thống kê:

-

Bitcoin có thể được xem là trải qua “giai đoạn bong bóng” bốn lần, tức tăng vượt cấp số nhân, nhưng không giống bong bóng truyền thống nổ chỉ trong vài tháng, Bitcoin cho thấy sự bền bỉ với DR trung bình < 1 và tăng trưởng cao nhưng không cực đoan.

-

Hiện tượng bong bóng có xu hướng giảm cả về cường độ lẫn thời gian; trong chu kỳ 2024, chưa có giai đoạn tăng vượt cấp số nhân.

-

Cả lợi nhuận và biến động đều giảm, nghĩa là nếu Bitcoin có đạt một triệu USD (nếu xảy ra), có thể mất 15 năm, do đó những dự đoán 13 triệu USD vào 2040 về mặt thống kê là rất khó xảy ra.

-

Việc phê duyệt ETF tại Mỹ, với IBIT spot Bitcoin ETF của BlackRock đạt 100 tỷ USD AUM chỉ trong ba năm, phá vỡ chu kỳ truyền thống của Bitcoin, đưa giá lên đỉnh mới sau halving tiếp theo.

Nhìn chung, sự ổn định cao hơn về lợi nhuận và biến động thấp hơn gợi ý rằng mùa đông crypto sẽ không quá khắc nghiệt, mất 50%-60% như trước, mà có thể xen kẽ giai đoạn giảm và đỉnh mới mà không xuất hiện các bước nhảy cấp số nhân như quá khứ.

- Chuỗi Uptober kéo dài bảy năm bị phá vỡ: Tháng 11 sẽ mang lại điều gì cho Bitcoin?

- Chu kỳ 4 năm của Bitcoin vẫn chưa kết thúc, dự kiến sẽ giảm 70% trong đợt điều chỉnh tiếp theo

Thạch Sanh

Tuyên bố miễn trừ: Bài viết này chỉ nhằm mục đích cung cấp thông tin dưới dạng blog cá nhân, không phải là khuyến nghị đầu tư. Nhà đầu tư cần tự nghiên cứu kỹ lưỡng trước khi đưa ra quyết định và chúng tôi không chịu trách nhiệm đối với bất kỳ quyết định đầu tư nào của bạn.

Theo Nghị quyết số 05/2025/NQ-CP ngày 09/09/2025 của Chính phủ về việc thí điểm triển khai thị trường tài sản số tại Việt Nam, CoinPhoton.com hiện chỉ cung cấp thông tin cho độc giả quốc tế và không phục vụ người dùng tại Việt Nam cho đến khi có hướng dẫn chính thức từ cơ quan chức năng.

- Thẻ đính kèm:

- BTC

Bitcoin

Bitcoin  Ethereum

Ethereum  Tether

Tether  XRP

XRP  USDC

USDC  Solana

Solana  TRON

TRON  Dogecoin

Dogecoin  Figure Heloc

Figure Heloc  Bitcoin Cash

Bitcoin Cash  WhiteBIT Coin

WhiteBIT Coin  Cardano

Cardano  USDS

USDS  LEO Token

LEO Token  Hyperliquid

Hyperliquid  Monero

Monero  Chainlink

Chainlink  Canton

Canton