Nhà phân tích Plan C – tác giả mô hình Bitcoin Quantile Model (Mô hình định lượng Bitcoin) – vừa công bố một loạt biểu đồ phản biện quan điểm cho rằng chu kỳ hiện tại của Bitcoin sẽ lặp lại chính xác các chu kỳ tăng giá trước đó, trong bối cảnh giá Bitcoin giao dịch quanh 87.500 USD.

Bộ biểu đồ này phác họa một bức tranh vĩ mô pha trộn: các chỉ báo chu kỳ kinh doanh vẫn suy yếu, trong khi nhu cầu đối với tài sản cứng, dẫn đầu là vàng, tiếp tục duy trì. Sự kết hợp này có thể làm thay đổi nhịp độ các nhịp tăng và điều chỉnh, ngay cả khi xu hướng dài hạn của Bitcoin không thay đổi.

Plan C nhận định:

Việc cho rằng chu kỳ Bitcoin lần này phải giống hệt chu kỳ tăng giá trước đó có thể trở thành một trong những sai lầm tài chính lớn nhất của thập kỷ.

4 Very Important Bitcoin Charts

Assuming this Bitcoin cycle must be EXACTLY the same as the previous Bitcoin bull market could be one of the biggest financial mistakes of the decade.

Different macro winds…

Top Left: (@)TechDev_52

Top Right: (@)therealplanc

Bottom Left &… pic.twitter.com/I5tt3zaxZa— Plan C (@TheRealPlanC) December 28, 2025

Hai biểu đồ, được gán nguồn cho TechDev_52, so sánh Bitcoin với một chuỗi “chu kỳ kinh doanh” dạng PMI. Chúng cho thấy Bitcoin vẫn giữ được sức mạnh trong khi chỉ báo chu kỳ tiếp tục đi xuống.

Chỉ số PMI của Mỹ trong tháng 11 đạt 48,2, phản ánh sự thu hẹp của lĩnh vực sản xuất. Báo cáo cho thấy nhu cầu và điều kiện sản xuất nhìn chung vẫn yếu, phù hợp với mức PMI dưới 50. Số liệu tháng 12 sẽ được công bố vào đầu tháng 1.

Sự phân kỳ này đặt ra bài kiểm tra quan trọng cho định giá trong năm 2026. Nếu thị trường nghiêng về kỳ vọng nới lỏng chính sách và điều kiện tài chính dễ chịu hơn, Bitcoin có thể giao dịch như một tài sản nhạy cảm với thanh khoản hơn là tăng trưởng, cho phép giá duy trì sức mạnh ngay cả khi PMI dưới 50. Ngược lại, nếu không có lực hỗ trợ thanh khoản, việc Bitcoin đi ngược chu kỳ kinh doanh sẽ khiến biên an toàn thu hẹp, làm các đợt điều chỉnh xảy ra nhanh hơn.

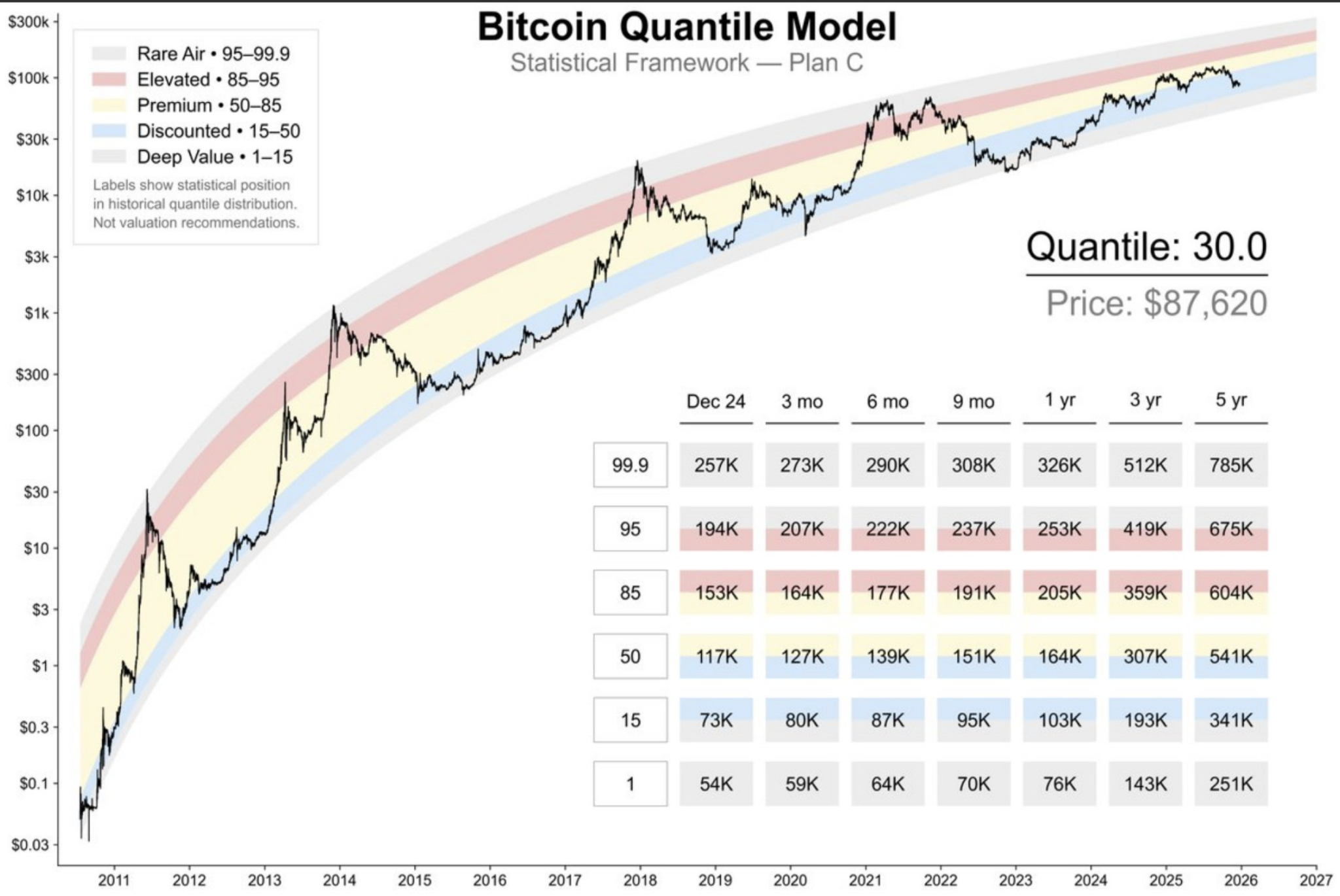

Mô hình Bitcoin Quantile Model của Plan C chuyển trọng tâm khỏi các phép so sánh chu kỳ sang cách tiếp cận thống kê: xác định vị trí hiện tại của giá trong phân phối lịch sử dài hạn của Bitcoin. Thay vì đưa ra một mức dự báo cố định, mô hình đặt giá hiện tại vào các dải phân vị theo từng khung thời gian.

Ở thời điểm giá quanh 87.620 USD, Bitcoin nằm gần phân vị thứ 30, thấp hơn đường trung vị của mô hình, dù đang giao dịch gần các đỉnh chu kỳ trước tính theo USD. Các dải phân vị giúp mô tả “con đường có thể xảy ra” thay vì các mục tiêu cứng.

Với mốc tham chiếu 87.661 USD, dải 3 tháng trải từ khoảng 80.000 USD ở phân vị 15 đến 127.000 USD ở trung vị, trong khi các dải cao hơn lần lượt quanh 164.000 USD (85) và 207.000 USD (95). Ở khung 1 năm, các mức tương ứng khoảng 103.000 USD (15), 164.000 USD (50), 205.000 USD (85) và 253.000 USD (95). Đây là các mốc trong phân phối, không phải cam kết xác suất đạt được, nhưng cho thấy giá cần dịch chuyển bao xa để thay đổi vị thế trong khung phân tích.

Một bảng so sánh khác chuẩn hóa Bitcoin và chu kỳ kinh doanh thành z-score, nhấn mạnh rằng sức mạnh của Bitcoin chưa được xác nhận bởi sự phục hồi của chỉ báo chu kỳ. Trong vài kỳ công bố tới, kịch bản có thể rơi vào ba hướng: PMI phục hồi và đồng pha với Bitcoin; PMI tiếp tục yếu trong khi Bitcoin giữ vững nhờ câu chuyện thanh khoản; hoặc PMI suy yếu thêm cùng với một nhịp điều chỉnh của Bitcoin khi thị trường chuyển sang giảm rủi ro.

Mỏ neo thứ hai là hiệu suất tương đối của Bitcoin so với vàng, thể hiện qua biểu đồ BTC–vàng của Gert van Lagen. Theo Kitco, vàng giao ngay quanh 4.458 USD/ounce, tương đương khoảng 19,7 ounce vàng cho mỗi Bitcoin, gần với số liệu cập nhật của Bitbo. Bitcoin có thể tăng theo USD nhưng vẫn giảm so với vàng nếu vàng tăng nhanh hơn, điều này làm thay đổi cách đánh giá mức độ vượt trội trong danh mục so sánh với tài sản trú ẩn.

Biểu đồ tập trung vào việc tỷ lệ BTC–vàng có giữ được vùng cấu trúc hay không khi các chỉ báo động lượng như RSI vẫn chịu áp lực. Nếu tỷ lệ ổn định và động lượng đảo chiều, bức tranh tương đối có thể cải thiện; ngược lại, sự suy yếu thêm sẽ củng cố ưu thế của vàng.

Đà tăng của vàng trong năm 2025 gắn liền với kỳ vọng nới lỏng chính sách, biến động của USD, yếu tố địa chính trị và nhu cầu từ ngân hàng trung ương. Thị trường cũng theo dõi lộ trình hướng tới khả năng cắt giảm lãi suất vào năm 2026. Trong bối cảnh đó, tỷ lệ BTC–vàng trở thành bảng điểm thứ hai song song với PMI.

Tổng hợp các tín hiệu, bộ biểu đồ của Plan C phác họa ba kịch bản cho 6–12 tháng tới: một nhịp phục hồi tái lạm phát với PMI cải thiện, BTC–vàng vững hơn và giá tiến dần về các dải trung vị; một kịch bản nới lỏng trong suy yếu khi PMI dưới 50 nhưng thanh khoản hỗ trợ Bitcoin, khiến giá dao động giữa phân vị 15 và 50 trong khi vàng vẫn cạnh tranh; hoặc một pha suy thoái sâu hơn, nơi nhu cầu tài sản cứng nghiêng về vàng và xác suất giá Bitcoin hướng về các dải phân vị thấp trong ngắn hạn tăng lên.

Bản công bố ISM Manufacturing PMI đầu tháng 1 sẽ là điểm kiểm tra gần nhất để đánh giá liệu chỉ báo chu kỳ kinh doanh có bắt đầu đảo chiều hay không.

Tuyên bố miễn trừ: Bài viết này chỉ nhằm mục đích cung cấp thông tin dưới dạng blog cá nhân, không phải là khuyến nghị đầu tư. Nhà đầu tư cần tự nghiên cứu kỹ lưỡng trước khi đưa ra quyết định và chúng tôi không chịu trách nhiệm đối với bất kỳ quyết định đầu tư nào của bạn.

Theo Nghị quyết số 05/2025/NQ-CP ngày 09/09/2025 của Chính phủ về việc thí điểm triển khai thị trường tài sản số tại Việt Nam, CoinPhoton.com hiện chỉ cung cấp thông tin cho độc giả quốc tế và không phục vụ người dùng tại Việt Nam cho đến khi có hướng dẫn chính thức từ cơ quan chức năng.

Theo dõi chúng tôi ngay:

- Telegram: @coinphoton_vn

-

X (Twitter):

@coinphoton_vi

X (Twitter):

@coinphoton_vi

-

Discord:

@coinphoton_vn

Discord:

@coinphoton_vn

- Thẻ đính kèm:

- BTC

Trong bài có dùng tiện ích single ticker trích dữ liệu realtime từ Tradingview cho các đồng tiền số như Bitcoin

Bitcoin

Bitcoin  Ethereum

Ethereum  Tether

Tether  XRP

XRP  USDC

USDC  Solana

Solana  TRON

TRON  Dogecoin

Dogecoin  Figure Heloc

Figure Heloc  Bitcoin Cash

Bitcoin Cash  WhiteBIT Coin

WhiteBIT Coin  Cardano

Cardano  USDS

USDS  LEO Token

LEO Token  Hyperliquid

Hyperliquid  Monero

Monero  Chainlink

Chainlink  Canton

Canton