Trong khoảng 1 năm qua, vấn đề nổi cộm trong thế giới tiền điện tử là sự thất bại của các token, ICO “giao thức FAT” và sự tăng trưởng chậm chạp của các khoản thanh toán “Lớp 2” như Lightning và Plasma Network, cho đến những cái tên hot mới được biết là “DeFi”.

DeFi là viết tắt của Decentralized Finance hay Tài chính phi tập trung. Nó được cho là thay thế toàn bộ hệ thống tài chính. Một ngày nào đó, những người nhìn xa trông rộng nói rằng, bạn sẽ có thể sử dụng DeFi để vay và cho vay, để mua và bán tất cả các loại chứng khoán kỳ lạ, mua bảo hiểm và đưa ra yêu cầu. Tất cả quá trình đều được thực hiện thông qua mạng và giao thức phi tập trung hoàn toàn, không có ngân hàng hoặc nhà môi giới hoặc yêu cầu các bên thứ ba đáng tin cậy. Thay vào đó, chúng ta chỉ cần phần mềm không thể hủy ngang và “mã là luật”, không có con người liên quan ngoại trừ bạn và các đối tác (nếu có), cũng như không bao giờ phải điền vào bất kỳ giấy tờ nào hoặc xin giấy phép, tin tưởng tiền của bạn không bị thực thể nào nắm giữ trừ những người có khóa riêng tư.

Nhiều người cảm thấy đó là một tầm nhìn rất kích thích mang đầy tính cảm hứng. Tuy nhiên, DeFi ngày nay làm được rất ít trong số những điều đó. Hiện tại, nó chỉ cho phép bạn mượn tiền điện tử bằng cách sử dụng tiền điện tử làm tài sản thế chấp; sử dụng thị trường cho vay đó để kiếm lãi từ crypto của bạn; giao dịch tiền điện tử thông qua sàn giao dịch phi tập trung (DEX); cam kết tiền điện tử của bạn với nhóm thanh lý, đổi lấy phần trăm phí; bảo đảm chống hack.

Một số người cũng cho rằng stablecoin, thị trường dự đoán như Augur và token chứng khoán (còn gọi là cổ phiếu/bất động sản trên blockchain) là một phần của DeFi. Tuy nhiên, hai cái đầu tiên có vẻ khá tách biệt, ngoại trừ stablecoin DAI. Token chứng khoán phải là DeFi, nhưng hiện tại đang rất hạn chế vì các yêu cầu quy định nghiêm ngặt có liên quan và dù sao thì nó cũng không quá phổ biến.

DeFi có vẻ giống như phiên bản cosplay của hệ thống tài chính hơn là một lựa chọn thay thế thực sự khả thi. Nền tảng đã không phân chia như đúng bản chất đã được giới thiệu. Nó thậm chí cosplay từ ‘De’ (phi tập trung) trong tên, nhưng có rất ít các dịch vụ DeFi ngày nay (ngoài các lớp cơ sở) thực sự được phân cấp và vẫn nằm trong tầm kiểm soát của một tổ chức quản trị tập trung hoặc có kế hoạch để trở thành như vậy.

Về mặt kỹ thuật, phải thừa nhận là nó rất tuyệt. Nhưng quan điểm “vay tiền bằng cách sử dụng tiền làm tài sản thế chấp” là gì đối với 99.9% người không thực sự tin tưởng và HODLer miễn cưỡng coi đó đơn giản là bán tiền điện tử? Ngay cả khi bạn chấp nhận tiền điện tử “trôi nổi giống như vàng, thì stablecoin cũng giống như tiền”, toàn bộ hệ thống này chỉ thực sự mang lại lợi ích cho cá voi đang sở hữu số lượng crypto khá lớn. Có lẽ không có gì ngạc nhiên khi họ đã đưa ra các quy tắc mới khiến chúng ta buồn vui lẫn lộn và gọi đó là tương lai.

Tương tự như vậy, thật tuyệt khi bạn có thể kiếm được một chút tiền lãi từ tiền điện tử của mình, nhưng đối với tiền điện tử trôi nổi, mánh khóe đó sẽ bị đánh bại do giá dao động vô chừng trong tương lai gần. Ví dụ, phần lớn số tiền cho “hơn 1 tỷ đô la bị khóa trong các hợp đồng DeFi” mà thường được nhắc đến trong ngành chủ yếu tăng về giá trị thay vì tăng số lượng người tham gia) Ngay cả đối với tài sản thế chấp bằng stablecoin, không có phân tích hợp lý nào xem xét lãi suất tương xứng với rủi ro. Bởi lẽ, như các sự kiện của tuần này cho thấy rủi ro là rất lớn. Tín dụng khi đến hạn: những sự kiện đó đã được tạo ra nhờ vào đổi mới thực sự mới lạ, một “khoản vay chớp nhoáng” mà ở đó bên ẩn danh có thể vay số tiền tùy ý miễn là họ đảm bảo tất cả sẽ được trả lại khi kết thúc giao dịch hợp đồng thông minh. Nó giống như một chiếc máy ATM cung cấp cho bạn tất cả số tiền bạn muốn, nhưng khóa cho đến khi bạn gửi lại tất cả.

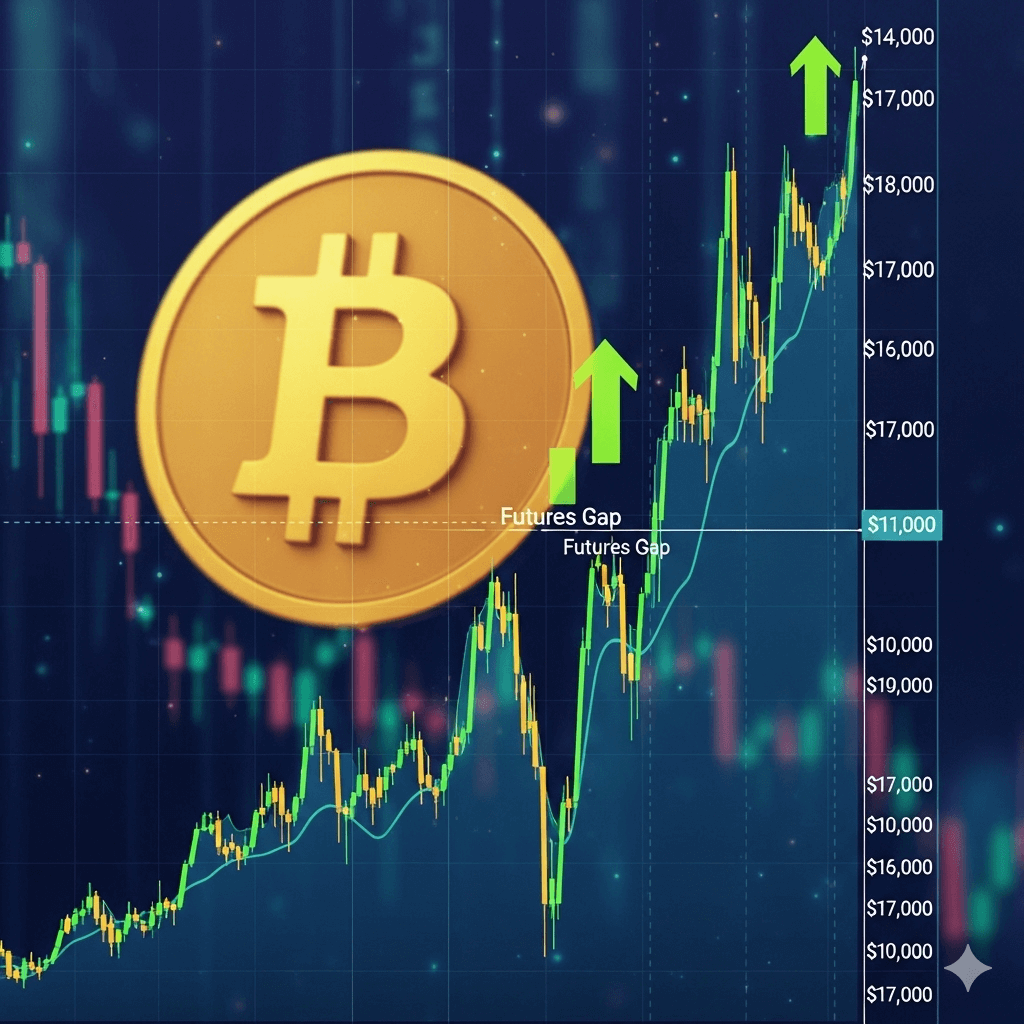

Điều đó nghe có vẻ siêu thực và vô nghĩa, nhưng DeFi là như vậy. Một giao dịch duy nhất có thể bao gồm nhiều bước khác nhau giữa việc vay và hoàn vốn. Hai vụ hack của tuần này đã tận dụng thực tế đó. Bước đầu tiên sử dụng một nửa khoản vay chớp nhoáng để short giá Bitcoin và phần nửa còn lại dùng để vay rất nhiều Bitcoin rồi bán để tạm thời hạ giá. Tiếp theo, họ tuyên bố lợi nhuận short. Hacker đã lợi dụng lỗi trên hợp đồng thông minh để thực hiện các giao dịch như vậy.

Bước thứ hai sử dụng một số khoản vay để vay rất nhiều tiền điện tử và phần còn lại để đẩy giá trị lên cao. Giá trị gia tăng sẽ được sử dụng làm tài sản thế chấp và vay nhiều hơn, sau đó trả lại khoản vay và giữ giá trị chênh lệch. Cách này không cần phải tìm kiếm các lỗi để thực hiện trên đó. Tổng cộng, họ đã lấy được khoảng 1 triệu đô la tiền điện tử.

Những chiêu trò như vậy có gọi là trộm không? Vâng, không hề! Những trò chơi chênh lệch giá hoàn toàn hợp pháp này sử dụng các hệ thống được lập trình chẳng hạn như trong trường hợp thứ hai. Bạn ít nhất có thể làm một điều gì đó phù hợp bằng một trong hai cách trên.

Nhưng rủi ro chắc chắn không dừng lại ở đó. Mọi người thậm chí cho biết lý thuyết gây tranh cãi thể hiện cách hacker có thể trích xuất toàn bộ kho dự trữ của MakerDAO, hệ thống đằng sau stablecoin DAI, đại diện cho hơn một nửa tổng giá trị cam kết của tất cả DeFi. Công bằng mà nói những người có trách nhiệm liên quan sẽ vui vẻ nói với bạn rằng đây là những hệ thống hiện đại bậc nhất với bề mặt tấn công khá rộng và có lẽ bạn không muốn cam kết với họ là bạn không có nhiều tiền mất.

Nhưng phiên bản cosplay này dù thông minh nhưng không giúp giải quyết bất kỳ vấn đề khó khăn nào đối với tiền điện tử. Vấn đề tiên tri: nếu bạn phụ thuộc bên thứ ba để nói với blockchain phải làm gì, thì tại sao không chỉ dựa vào bên thứ ba để quản lý tiền của bạn? (Mặc dù cũng cung cấp những thứ có giá trị như số trợ giúp và truy đòi trong trường hợp giao dịch sai) Vấn đề về danh tính: làm thế nào bạn có thể thực thi danh tính và danh tiếng phi tập trung để cung cấp tín dụng dựa trên lịch sử và trạng thái của ai đó, thay vì tiền điện tử hiện tại đang nắm giữ?

Giải quyết được những vấn đề đó thực sự sẽ giúp “hoạt động ngân hàng nhưng không phải là ngân hàng”, là một thứ gì đó mà nhiều người dùng tiền điện tử đã sử dụng để giả vờ quan tâm. Chúng thực sự sẽ làm giảm sức mạnh mà các cơ sở tài chính tập trung khổng lồ có đối với người thường. Kết quả là chúng ta sẽ được nhìn thấy một hệ thống tài chính phi tập trung thực sự, ngay cả khi chỉ có 1% dân số sử dụng nó. Những gã khổng lồ sẽ trở nên trung thực vì đã có giải pháp thay thế khả thi trong trường hợp họ quá hà khắc.

Xin đừng bắt đầu nói về Venezuela hoặc Zimbabwe. Không giống như bạn nghĩ. Nếu chúng ta muốn sử dụng tiền điện tử để giúp đỡ quần chúng khốn khổ dưới quyền quản lý của các chính phủ hoang phí sử dụng tiền fiat ngày càng vô giá trị, chúng ta sẽ không dành thời gian, công sức và mã lực trí tuệ cho khả năng sử dụng tiền điện tử A làm tài sản thế chấp cho các khoản vay bằng tiền kỹ thuật số B. Chúng hoàn toàn trực giao.

Thay vì giải quyết các vấn đề khó khăn hoặc mang tiền điện tử đến cho những người cần nó, DeFi ngày nay dường như chủ yếu là tạo ra một hệ thống tài chính thay thế, giúp cuộc sống thuận tiện hơn một chút cho cá voi có tài sản lớn sau vài lần bùng nổ thời kỳ đầu. Và như các sự kiện trong tuần này cho thấy, nó thậm chí có thể không tốt.

- Lỗ hổng của DeFi: Nền tảng cho vay BZx bị tấn công hai lần liên tiếp trong ba ngày, mất 2.388 ETH ( khoảng $ 645,000 )

- Nếu Tron là “Killer Ethereum” thì ứng dụng Defi ở đâu?

Minh Anh

Tạp chí Bitcoin | Techcrunch

- Thẻ đính kèm:

- HackerNoon

Bitcoin

Bitcoin  Ethereum

Ethereum  Tether

Tether  XRP

XRP  USDC

USDC  Solana

Solana  TRON

TRON  Lido Staked Ether

Lido Staked Ether  Dogecoin

Dogecoin  Figure Heloc

Figure Heloc  Cardano

Cardano  Wrapped stETH

Wrapped stETH  WhiteBIT Coin

WhiteBIT Coin  Bitcoin Cash

Bitcoin Cash  Wrapped Bitcoin

Wrapped Bitcoin  USDS

USDS  Binance Bridged USDT (BNB Smart Chain)

Binance Bridged USDT (BNB Smart Chain)