Sóng Elliott là một công cụ phân tích kỹ thuật mạnh mẽ, được sử dụng rộng rãi trong giao dịch tài chính để dự đoán xu hướng giá dựa trên tâm lý đám đông và hành vi thị trường. Được phát triển bởi Ralph Nelson Elliott vào những năm 1930, lý thuyết này dựa trên ý tưởng rằng giá cả trên thị trường không di chuyển ngẫu nhiên mà tuân theo các mô hình lặp lại, được gọi là “sóng”. Bài viết này sẽ giải thích chi tiết về sóng Elliott, các nguyên tắc cơ bản, cấu trúc sóng, và cách áp dụng trong thực tế, kèm theo hình minh họa để dễ hiểu.

-

Sóng Elliott Là Gì?

Lý thuyết sóng Elliott khẳng định rằng thị trường tài chính (chứng khoán, forex, tiền điện tử, v.v.) di chuyển theo các mô hình sóng lặp lại, phản ánh tâm lý của các nhà đầu tư. Elliott nhận ra rằng các xu hướng giá thường được chia thành hai giai đoạn chính:

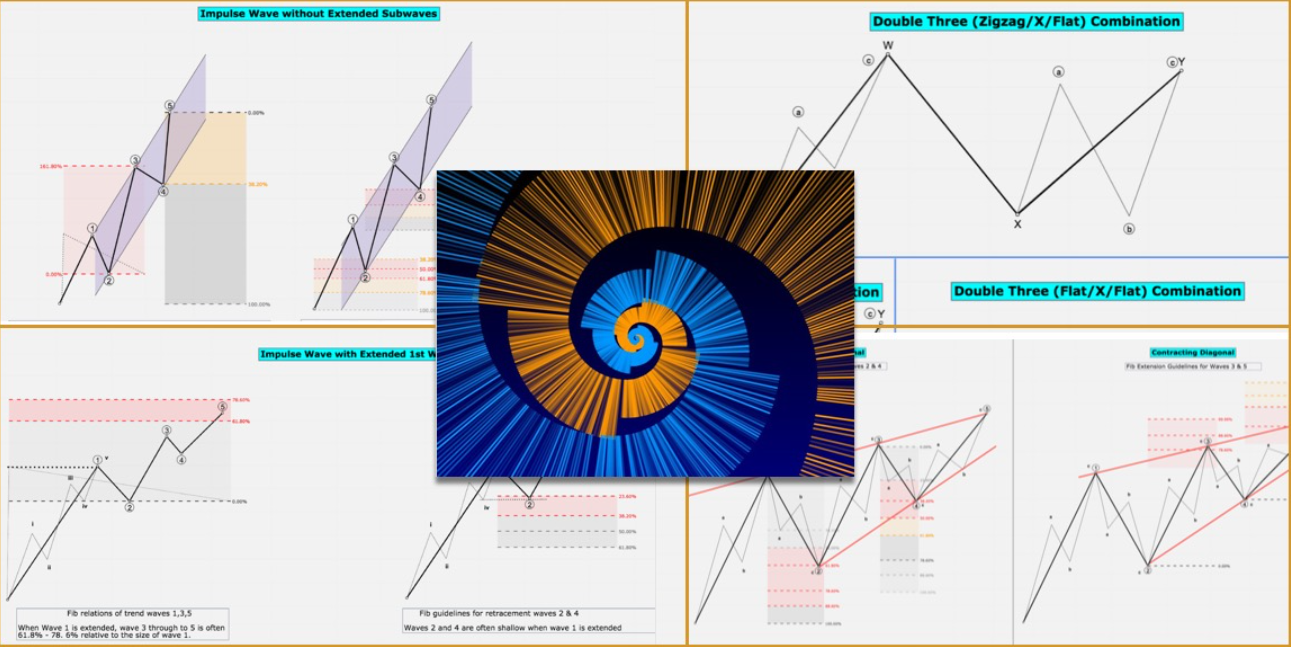

- Sóng đẩy (Impulse Waves): Là các sóng đi theo hướng của xu hướng chính (lên hoặc xuống).

- Sóng điều chỉnh (Corrective Waves): Là các sóng đi ngược lại xu hướng chính, thể hiện sự điều chỉnh giá.

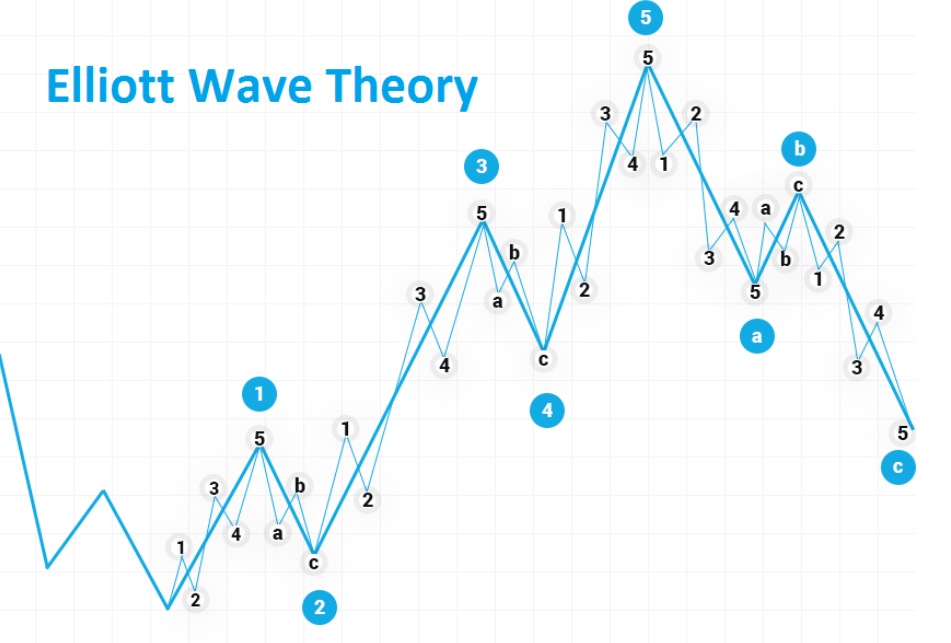

Mỗi chu kỳ sóng hoàn chỉnh bao gồm 8 sóng, với 5 sóng đẩy và 3 sóng điều chỉnh. Các sóng được đánh số từ 1 đến 5 (sóng đẩy) và từ A đến C (sóng điều chỉnh).

-

Cấu Trúc Cơ Bản của Sóng Elliott

- Sóng Đẩy (Impulse Waves)

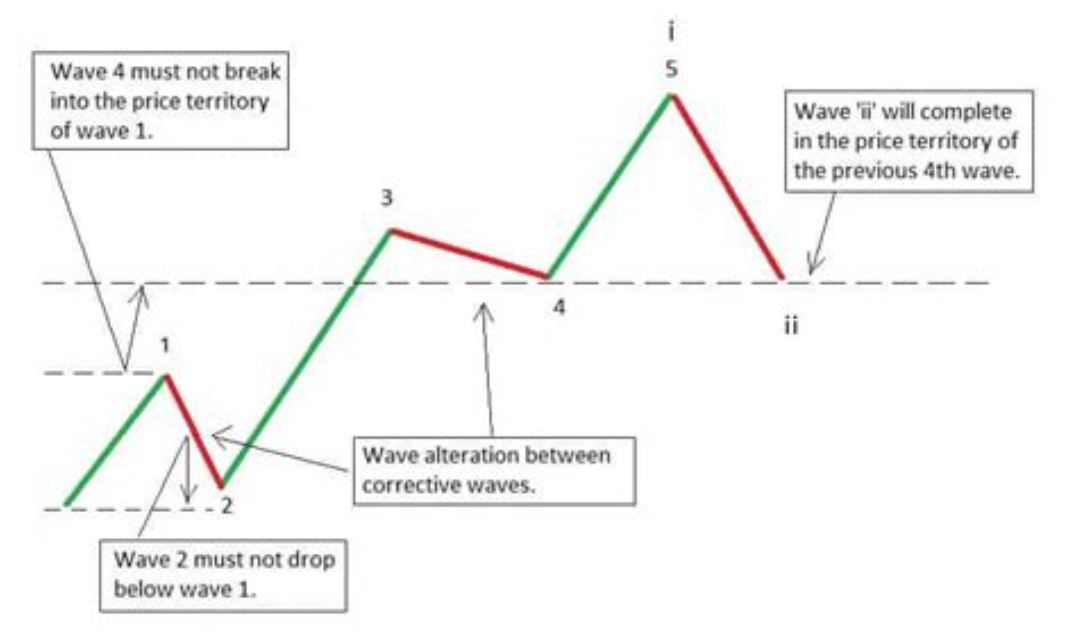

Sóng đẩy gồm 5 sóng, được đánh số từ 1 đến 5, và di chuyển theo hướng của xu hướng chính. Trong một xu hướng tăng, cấu trúc sóng đẩy có dạng như sau:

- Sóng 1: Sóng khởi đầu xu hướng tăng, thường yếu vì thị trường vẫn đang do dự.

- Sóng 2: Sóng điều chỉnh giảm, nhưng không thấp hơn điểm bắt đầu của sóng 1.

- Sóng 3: Sóng mạnh nhất và dài nhất, thể hiện sự tham gia mạnh mẽ của đám đông.

- Sóng 4: Sóng điều chỉnh giảm nhẹ, chuẩn bị cho sóng cuối.

- Sóng 5: Sóng cuối cùng của xu hướng tăng, thường yếu dần do lực mua cạn kiệt.

- Sóng Điều Chỉnh (Corrective Waves)

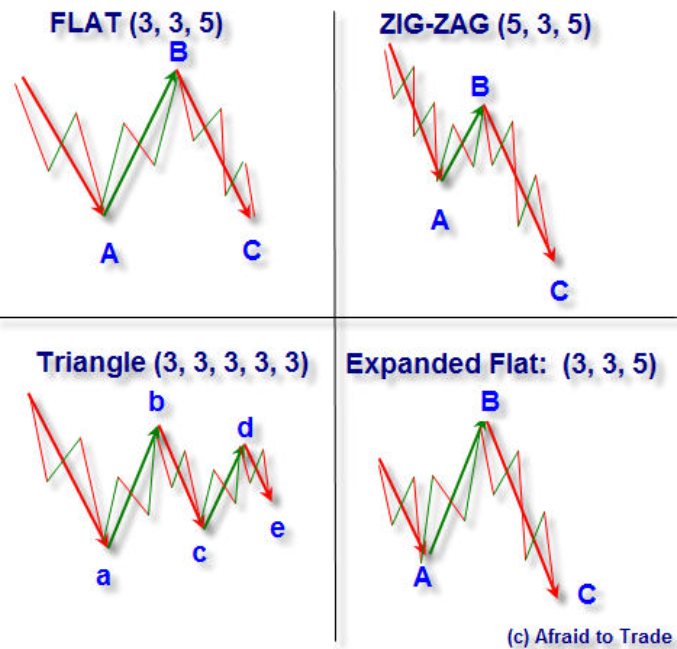

Sau khi sóng đẩy hoàn thành, thị trường bước vào giai đoạn điều chỉnh với 3 sóng, được ký hiệu là A, B, C:

- Sóng A: Sóng giảm đầu tiên, thể hiện sự chốt lời hoặc bán tháo.

- Sóng B: Sóng tăng nhẹ, là một đợt phục hồi tạm thời.

- Sóng C: Sóng giảm cuối cùng, thường mạnh và có thể đạt mức thấp hơn sóng A.

- Chu Kỳ Hoàn Chỉnh

Một chu kỳ sóng Elliott hoàn chỉnh bao gồm 5 sóng đẩy + 3 sóng điều chỉnh, tạo thành mô hình 8 sóng. Sau khi chu kỳ này kết thúc, một chu kỳ sóng mới ở cấp độ lớn hơn có thể bắt đầu.

-

Các Quy Tắc Cơ Bản của Sóng Elliott

Để áp dụng lý thuyết sóng Elliott một cách chính xác, nhà giao dịch cần tuân thủ các quy tắc sau:

- Sóng 2 không bao giờ giảm quá điểm bắt đầu của sóng 1: Điều này đảm bảo rằng xu hướng chính vẫn được duy trì.

- Sóng 3 không bao giờ là sóng ngắn nhất: Sóng 3 thường là sóng dài nhất và mạnh nhất trong 5 sóng đẩy.

- Sóng 4 không bao giờ chồng lấn vào vùng giá của sóng 1: Điều này giúp phân biệt sóng điều chỉnh với sự đảo chiều xu hướng.

Ngoài ra, sóng Elliott thường tuân theo tỷ lệ Fibonacci, chẳng hạn:

- Sóng 2 thường điều chỉnh 50%-61,8% của sóng 1.

- Sóng 3 thường dài gấp 1,618 hoặc 2,618 lần sóng 1.

- Sóng 4 thường điều chỉnh 38,2%-50% của sóng 3.

-

Ứng Dụng Lý Thuyết Sóng Elliott Trong Giao Dịch

Lý thuyết sóng Elliott giúp nhà giao dịch dự đoán các điểm đảo chiều, xác định xu hướng, và tối ưu hóa điểm vào/ra lệnh. Dưới đây là cách áp dụng:

- Xác Định Xu Hướng Chính

Bằng cách nhận diện sóng đẩy (1-2-3-4-5), nhà giao dịch có thể xác định xu hướng chính là tăng hay giảm. Ví dụ, nếu đang ở sóng 3, nhà giao dịch có thể kỳ vọng một động thái tăng mạnh và tham gia giao dịch theo xu hướng.

- Dự Đoán Điểm Đảo Chiều

Sóng điều chỉnh (A-B-C) cung cấp cơ hội để dự đoán các mức giá mà xu hướng có thể đảo chiều. Ví dụ, sóng C thường kết thúc gần mức Fibonacci 100% hoặc 161,8% của sóng A.

- Kết Hợp Với Các Công Cụ Khác

Sóng Elliott hoạt động hiệu quả hơn khi kết hợp với:

- Đường xu hướng (Trendlines): Để xác định kênh giá.

- Chỉ báo kỹ thuật: RSI, MACD để xác nhận sức mạnh xu hướng.

- Mức hỗ trợ/kháng cự: Để tìm các điểm vào lệnh tiềm năng.

-

Ưu Điểm và Hạn Chế của Lý Thuyết Sóng Elliott

Ưu Điểm:

- Dự đoán chính xác: Giúp xác định các điểm đảo chiều và xu hướng với độ chính xác cao khi áp dụng đúng.

- Tính linh hoạt: Có thể áp dụng trên mọi khung thời gian và thị trường.

- Kết hợp tốt với Fibonacci: Tăng cường khả năng dự đoán các mức giá quan trọng.

Hạn Chế:

- Tính chủ quan: Việc xác định sóng có thể khác nhau giữa các nhà giao dịch, dẫn đến phân tích không thống nhất.

- Phức tạp: Yêu cầu kinh nghiệm và kiến thức sâu rộng để áp dụng chính xác.

- Nhiễu thị trường: Các sự kiện bất ngờ có thể làm gián đoạn mô hình sóng.

-

Kết Luận

Lý thuyết sóng Elliott là một công cụ mạnh mẽ để phân tích và dự đoán xu hướng thị trường, dựa trên tâm lý đám đông và các mô hình giá lặp lại. Bằng cách hiểu cấu trúc sóng, các quy tắc cơ bản, và ứng dụng thực tế, nhà giao dịch có thể cải thiện khả năng ra quyết định và tối ưu hóa chiến lược giao dịch. Tuy nhiên, để sử dụng hiệu quả, cần kết hợp sóng Elliott với các công cụ phân tích khác và thực hành liên tục để nâng cao kỹ năng.

Tham gia Telegram: https://t.me/tapchibitcoinvn

Twitter (X): https://twitter.com/tapchibtc_io

Tiktok: https://www.tiktok.com/@tapchibitcoin

Youtube: https://www.youtube.com/@tapchibitcoinvn

- 3 cách sử dụng đường trung bình động để đọc động lượng thị trường mà trader nên biết

- Trader chuyên nghiệp sử dụng mô hình cổ điển này để phát hiện sự đảo chiều của Bitcoin

SN_Nour

Bitcoin

Bitcoin  Ethereum

Ethereum  Tether

Tether  XRP

XRP  USDC

USDC  Solana

Solana  Lido Staked Ether

Lido Staked Ether  TRON

TRON  Dogecoin

Dogecoin  Figure Heloc

Figure Heloc  Cardano

Cardano  Wrapped stETH

Wrapped stETH  Bitcoin Cash

Bitcoin Cash  WhiteBIT Coin

WhiteBIT Coin  Wrapped Bitcoin

Wrapped Bitcoin  Wrapped eETH

Wrapped eETH  USDS

USDS