UBS đã thông báo rằng các khách hàng giàu có của họ đang rút vốn khỏi các tài sản tính bằng đô la Mỹ và chuyển hướng đầu tư sang vàng, tiền điện tử và thị trường Trung Quốc, trong bối cảnh căng thẳng thương mại gia tăng và nền kinh tế toàn cầu biến động.

Trong nhiều năm qua, các nhà đầu tư đã cảm thấy an toàn khi giữ phần lớn tài sản của mình trong các tài sản có nguồn gốc từ Mỹ, nhờ vào nền kinh tế vững mạnh, đồng tiền ổn định và thị trường tài chính sâu rộng của quốc gia này. Tuy nhiên, những tranh chấp thương mại gần đây, các loại thuế mới, cùng với lo ngại về sức mạnh lâu dài của đồng đô la đang làm suy giảm sự tự tin của họ.

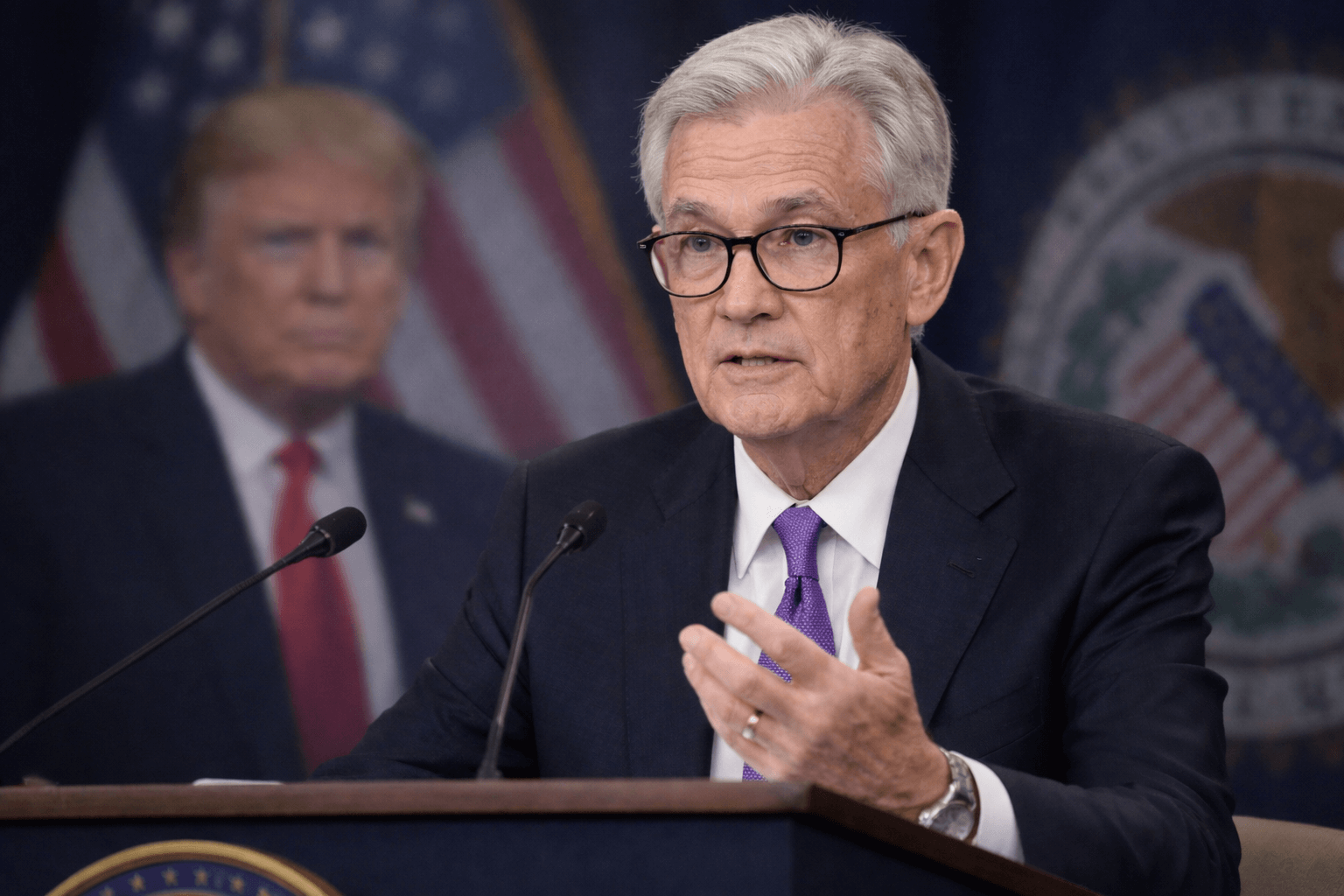

Khách hàng UBS giảm thiểu rủi ro với đô la Mỹ khi biến động gia tăng

Amy Lo, đồng lãnh đạo bộ phận quản lý tài sản khu vực châu Á tại UBS, cho biết các khách hàng giàu có của công ty đang dần rút lui khỏi các khoản đầu tư tính bằng đô la Mỹ do cảm giác không an tâm khi đầu tư quá nhiều vào các tài sản gắn liền với đồng đô la trong bối cảnh bất ổn kinh tế toàn cầu và căng thẳng thương mại giữa Mỹ và Trung Quốc.

Amy Lo cũng nhấn mạnh rằng nhiều khách hàng đang chuyển sang đầu tư vào vàng, vì loại tài sản này không bị ràng buộc bởi bất kỳ chính phủ hay đồng tiền nào, trong khi một số khác đang tìm đến các loại tiền điện tử như Bitcoin và Ethereum, ngày càng được chấp nhận rộng rãi như những tài sản thay thế giúp cân bằng danh mục đầu tư truyền thống.

Luật sư ủng hộ tiền điện tử và là người bảo vệ cho các nhà đầu tư XRP, John Deaton, đã bình luận trong một bài đăng trên X rằng: “Chúng ta đã chính thức đến mức mà việc không có bất kỳ rủi ro nào với tiền điện tử còn nguy hiểm hơn việc phân bổ một tỷ lệ nhỏ tài sản ròng của bạn vào đó.”

Khách hàng hiện đang tìm kiếm những cơ hội tăng trưởng không chỉ phụ thuộc vào nền kinh tế Mỹ, điều này khiến họ chú trọng hơn vào việc quản lý rủi ro thay vì chỉ đơn thuần theo đuổi lợi nhuận cao. UBS và các công ty quản lý tài sản khác cho biết các nhà đầu tư này đang áp dụng các mô hình phân bổ tài sản có cấu trúc nhằm phân tán rủi ro một cách đồng đều hơn.

Chẳng hạn, Morgan Stanley khuyến nghị một chiến lược phân chia 40-40-15, trong đó 40% tài sản nên đầu tư vào trái phiếu thu nhập cố định, 40% vào cổ phiếu, và 15% vào các khoản đầu tư thay thế như vốn tư nhân hoặc quỹ phòng hộ, với 5% còn lại được giữ dưới dạng tiền mặt hoặc tài sản tương tự tiền mặt để đề phòng các tình huống thị trường đi xuống.

Nhà đầu tư lấy lại niềm tin vào Trung Quốc và chuyển hướng phân bổ

Nhiều nhà đầu tư giàu có đã tránh xa thị trường Trung Quốc trong vài năm qua do hiệu suất kém, quy định nghiêm ngặt và căng thẳng với Mỹ, nhưng giờ đây họ đang dần chuyển tiền trở lại vào các tài sản Trung Quốc nhờ vào hiệu suất cổ phiếu mạnh mẽ, môi trường thương mại tích cực hơn và những đổi mới từ các công ty Trung Quốc.

Thị trường chứng khoán Hồng Kông, với chỉ số Hang Seng (HSI), hiện là một trong những chỉ số chứng khoán hoạt động tốt nhất thế giới vào năm 2025. Bà Amy Lo giải thích rằng các khách hàng giờ đây đang hỏi trực tiếp về cơ hội đầu tư tại quốc gia này sau nhiều năm tránh xa mọi liên quan đến Trung Quốc. Sự chuyển biến này cho thấy tâm lý của nhà đầu tư có thể thay đổi nhanh chóng khi xuất hiện dấu hiệu tiến triển và ổn định.

Thỏa thuận tạm ngừng thuế quan gần đây giữa Mỹ và Trung Quốc đã giúp làm dịu bớt những căng thẳng thương mại ảnh hưởng đến thị trường toàn cầu. Hoa Kỳ đã giảm thuế đối với hầu hết hàng nhập khẩu từ Trung Quốc từ 145% xuống 30% trong 90 ngày, trong khi Trung Quốc cũng giảm thuế từ 125% xuống 10% và đồng ý gỡ bỏ một số biện pháp đối phó được thiết lập vào năm 2018. Điều này đã mang lại hy vọng cho các nhà đầu tư rằng thương mại sẽ tiếp tục cải thiện, khiến Trung Quốc trở thành một cơ hội hấp dẫn hơn.

Một chuyên gia quản lý tài sản cá nhân tại Morgan Stanley cho rằng thỏa thuận thương mại gần đây giữa Trung Quốc và Mỹ đã tạo ra những cơ hội tăng trưởng mới ở cả hai quốc gia, và việc định hướng lại sự quan tâm của nhà đầu tư về Trung Quốc diễn ra song song với sự phục hồi của cổ phiếu tăng trưởng tại Mỹ.

Morgan Stanley dự đoán rằng các khách hàng có tài sản cao sẽ đạt được tổng lợi nhuận hàng năm từ 7% đến 8% trong vòng bảy đến mười năm tới. Tuy nhiên, Christina cảnh báo rằng việc đạt được những mức lợi nhuận này hiện nay trở nên khó khăn hơn do thị trường biến động. Vì lý do này, các khách hàng hiện đang xem xét lại mức độ rủi ro mà họ chấp nhận, cách mà danh mục đầu tư của họ được cân bằng, cũng như vai trò của từng loại hình đầu tư trong việc giúp họ đạt được các mục tiêu tài chính.

Tuyên bố miễn trừ: Bài viết này chỉ nhằm mục đích cung cấp thông tin dưới dạng blog cá nhân, không phải là khuyến nghị đầu tư. Nhà đầu tư cần tự nghiên cứu kỹ lưỡng trước khi đưa ra quyết định và chúng tôi không chịu trách nhiệm đối với bất kỳ quyết định đầu tư nào của bạn.

Theo Nghị quyết số 05/2025/NQ-CP ngày 09/09/2025 của Chính phủ về việc thí điểm triển khai thị trường tài sản số tại Việt Nam, CoinPhoton.com hiện chỉ cung cấp thông tin cho độc giả quốc tế và không phục vụ người dùng tại Việt Nam cho đến khi có hướng dẫn chính thức từ cơ quan chức năng.

- Thẻ đính kèm:

- Morgan Stanley

Bitcoin

Bitcoin  Ethereum

Ethereum  Tether

Tether  XRP

XRP  USDC

USDC  Solana

Solana  TRON

TRON  Lido Staked Ether

Lido Staked Ether  Dogecoin

Dogecoin  Figure Heloc

Figure Heloc  Cardano

Cardano  Wrapped stETH

Wrapped stETH  Bitcoin Cash

Bitcoin Cash  WhiteBIT Coin

WhiteBIT Coin  Wrapped Bitcoin

Wrapped Bitcoin  USDS

USDS  Binance Bridged USDT (BNB Smart Chain)

Binance Bridged USDT (BNB Smart Chain)