Thị trường crypto nổi tiếng với những đợt tăng giá bùng nổ. Vào tháng 10/2024, tổng vốn hóa thị trường đã tăng vọt từ khoảng 2,7 nghìn tỷ USD lên 3,8 nghìn tỷ USD chỉ trong hai tháng.

Điều tương tự cũng xảy ra vào đầu năm 2024 khi tổng vốn hóa thị trường tăng vọt từ 1,7 nghìn tỷ USD vào tháng 2 lên 2,85 nghìn tỷ USD vào giữa tháng 3.

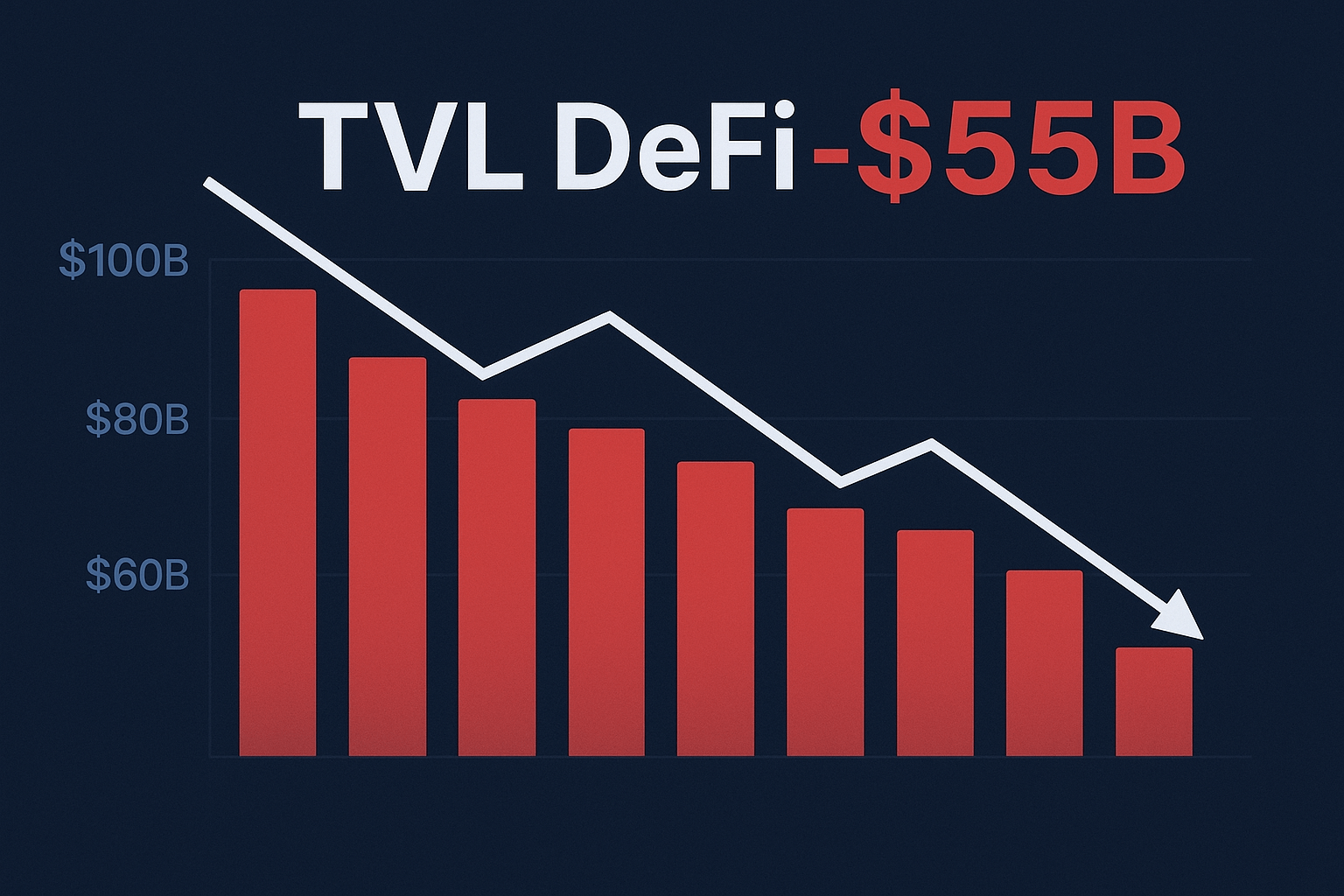

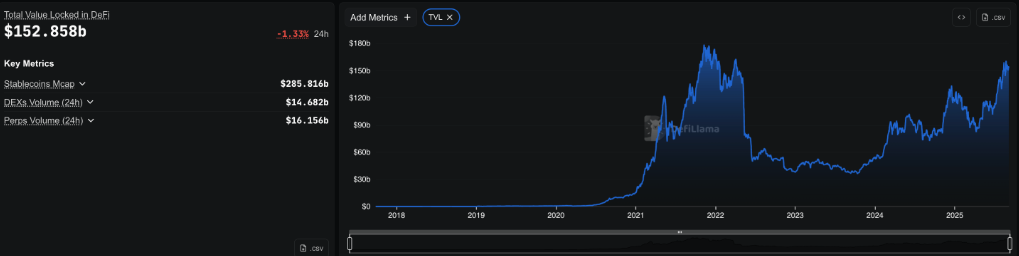

Hiện tại, câu chuyện đã khác. Kể từ tháng 6/2025, vốn hoá chỉ tăng từ 3,5 nghìn tỷ USD lên 3,94 nghìn tỷ USD. Thị trường vẫn đang trong giai đoạn tăng giá (như các chuyên gia dự đoán), nhưng đà tăng có vẻ đang chững lại. Nguyên nhân có thể bắt nguồn từ lĩnh vực DeFi, nơi hoạt động vay mượn đang chiếm ưu thế.

Bùng nổ vay mượn và sự thống trị của stablecoin

Vào thời điểm hiện tại, tổng giá trị tài sản bị khóa (TVL) trong DeFi đạt khoảng 152 tỷ USD, trong đó gần 49 tỷ USD là các khoản vay. Với giả định tỷ lệ sử dụng 40%, các giao thức cho vay cần khoảng 123 tỷ USD tiền gửi để hỗ trợ số tiền vay nói trên — tức khoảng 81% tổng TVL.

Con số này chỉ mang tính ước lượng, vì TVL còn bao gồm nhiều tài sản khác như staking, thanh khoản LP hay cầu nối.

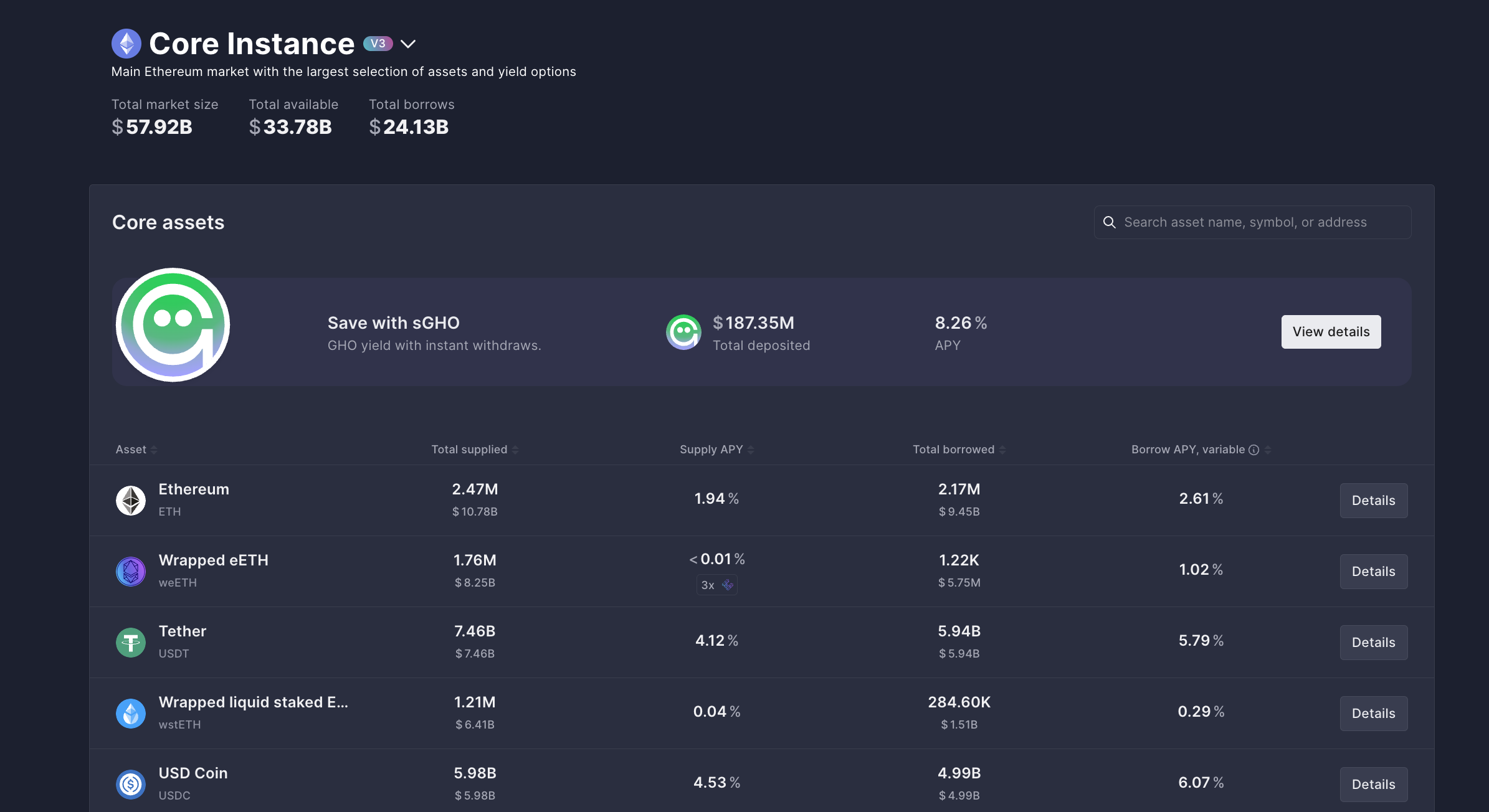

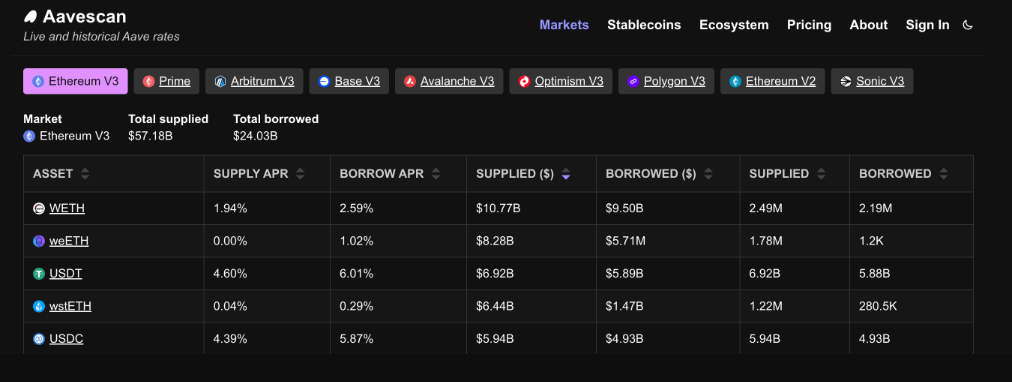

Tỷ lệ sử dụng nghĩa là lượng tiền được cung cấp trong pool cho vay thực sự được vay. Chẳng hạn: nếu Aave có 57 tỷ USD tiền gửi và 24 tỷ USD được vay, thì tỷ lệ sử dụng là khoảng 40%.

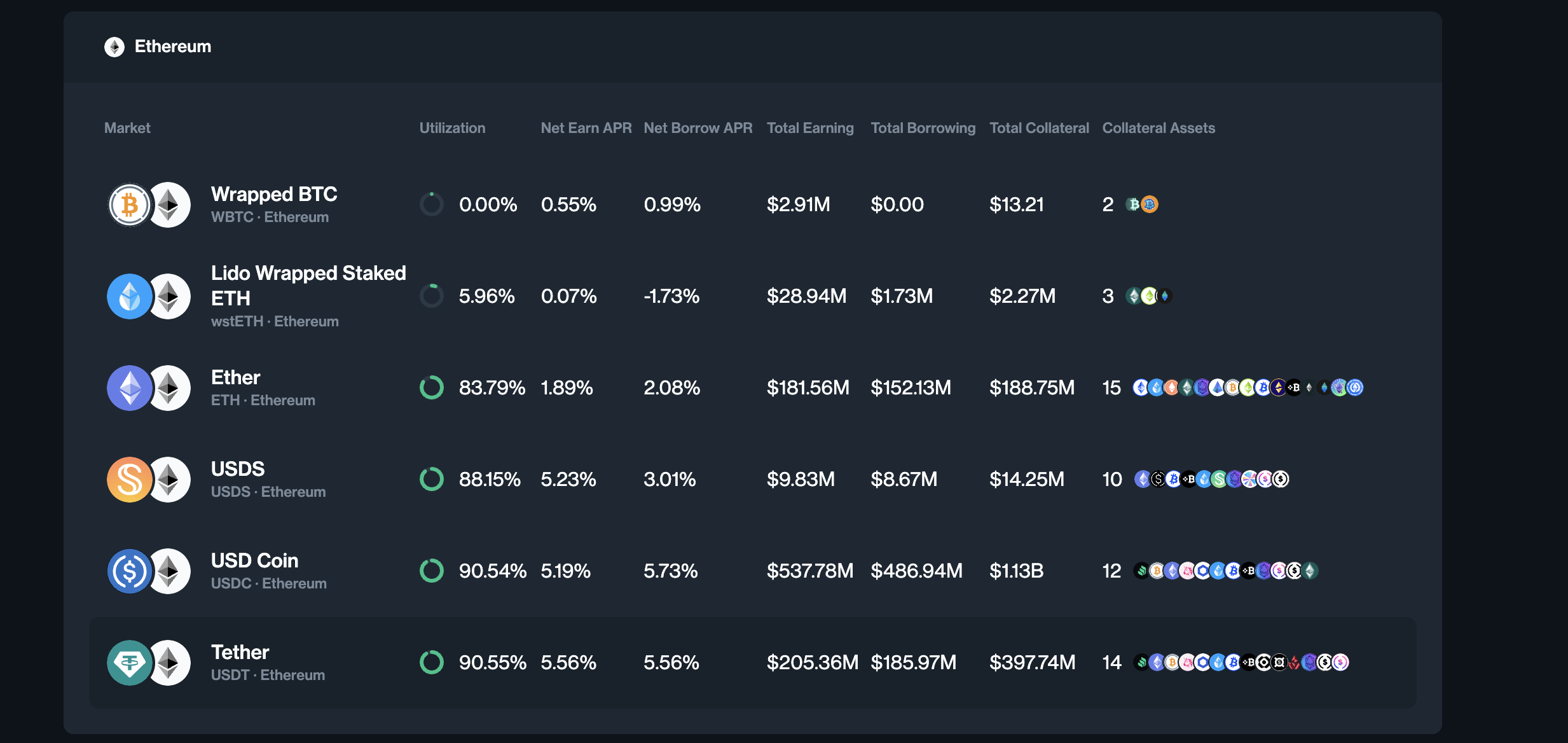

Trong số các nền tảng, Aave dẫn đầu với khoảng 24 tỷ USD nợ đang lưu hành, tính riêng trên Ethereum. Compound đứng sau với gần khoảng 986 triệu USD.

Điểm đáng chú ý là phần lớn khoản vay đều đến từ stablecoin. Riêng trên Aave, khoảng 5,94 tỷ USDT và 4,99 tỷ USDC đã được vay, trong khi Compound cũng ghi nhận gần 500 triệu USDC và 190 triệu USDT.

Sự phụ thuộc vào stablecoin này cho thấy trader không vay ETH hoặc các loại token biến động để nắm giữ.

Họ vay USD. Và giống như bất kỳ khoản vay nào, số USD này không bị giữ ở trạng thái nhàn rỗi. Cũng giống như mọi người vay tiền để mua nhà hoặc ô tô, các trader vay stablecoin để chuyển chúng đi nơi khác — thường là đến các sàn giao dịch.

Dòng stablecoin chảy vào các sàn giao dịch: Giao ngay và Phái sinh

Dự trữ stablecoin cho thấy dòng tiền chảy đi đâu. Các sàn giao dịch giao ngay hiện nắm giữ khoảng 4,5 tỷ USD stablecoin, tăng từ 1,2 tỷ USD một năm trước. Ngược lại, các sàn giao dịch phái sinh đã tăng vọt từ 26,2 tỷ USD lên 54,1 tỷ USD trong cùng kỳ.

Các sàn giao dịch phái sinh nắm giữ khoảng 54,1 tỷ USD stablecoin.

Điều đó nghĩa là phần lớn stablecoin vay mượn không dùng để mua trực tiếp Bitcoin hay Ethereum. Chúng được gửi đến các nền tảng phái sinh, nơi mỗi USD được vay đóng vai trò trong các giao dịch hợp đồng margin, thường với đòn bẩy gấp 10, 25, thậm chí 50 lần.

Chính sự chuyển dịch này khiến thị trường ngày càng phụ thuộc vào các vị thế đòn bẩy cao.

Đòn bẩy và sự mong manh của các đợt tăng trưởng

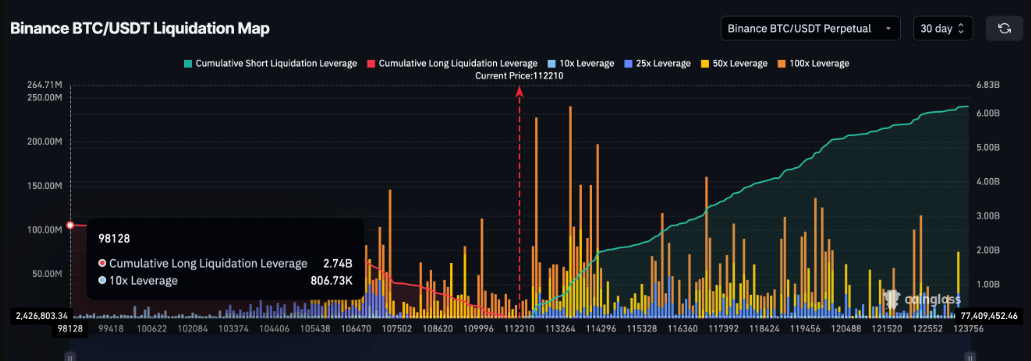

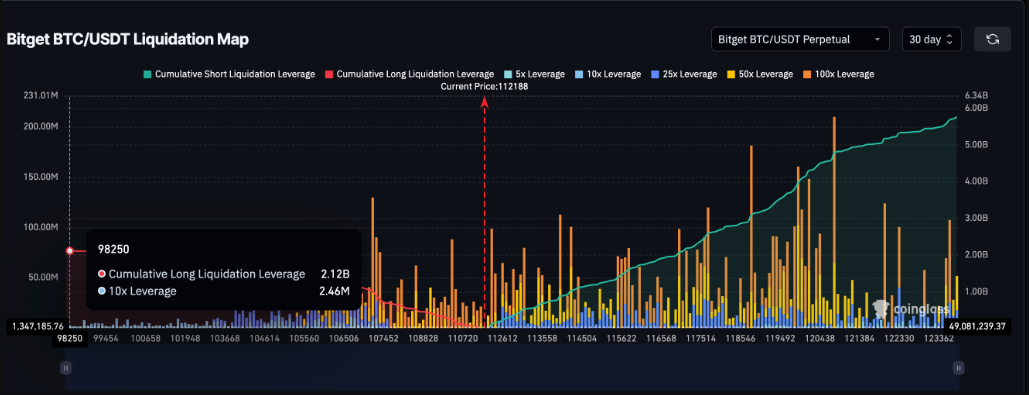

Bản đồ thanh lý cho thấy mức độ rủi ro. Trên Binance, hợp đồng tương lai Bitcoin/USDT vĩnh viễn – loại hợp đồng tương lai không kỳ hạn – cho thấy khoảng 6,22 tỷ USD trong các vị thế Short và 2,74 tỷ USD trong các vị thế Long.

Trên Bitget, con số tương ứng là 5,71 tỷ USD Short và 2,09 tỷ USD Long. Tổng cộng, chỉ riêng hai sàn và một cặp giao dịch đã có gần 17 tỷ USD vị thế mở.

Hiện tại, short chiếm ưu thế do thị trường đi ngang. Nhưng động lực đảo ngược trong các đợt tăng giá, khi trader đổ xô vào các vị thế Long với hy vọng sẽ tận dụng được đà tăng.

Vấn đề là khi các vị thế Long tập trung ở những vùng giá giống nhau, chỉ cần giá điều chỉnh nhẹ 2–3% cũng đủ để kích hoạt làn sóng thanh lý hàng loạt, biến đợt tăng tưởng chừng mạnh mẽ thành cú đảo chiều.

Người dùng có thể thắc mắc vì sao điều ngược lại — tức Short bị thanh lý — lại không tạo ra những đợt tăng bền vững. Sự khác biệt nằm ở cách mà các trader sử dụng các vị thế Short.

Nhiều vị thế Short không hẳn là cược giá xuống, mà thường là một phần trong chiến lược khác như farm phí funding hay phòng ngừa rủi ro cho các vị thế khác. Khi các vị thế này bị xóa, thị trường có thể bật mạnh trong chốc lát (short squeeze), nhưng hiếm khi tạo nên xu hướng tăng dài hạn.

Quy mô tiếp xúc lớn như vậy sẽ không thể xảy ra nếu thiếu đòn bẩy. Hiện, tổng dự trữ stablecoin trên các sàn phái sinh xấp xỉ 54 tỷ USD. Nếu tất cả giao dịch đều theo tỷ lệ 1:1, thì chỉ riêng hai cặp giao dịch đã nhắc đến trước đó cũng không thể chiếm gần 1/3 con số này. Điều đó cho thấy đòn bẩy đã trở thành yếu tố thống trị.

Bức tranh còn rõ hơn khi nhìn vào khối lượng giao dịch. Tháng 8/2025, khối lượng giao dịch hợp đồng tương lai trên Binance đạt mức cao nhất trong năm với 2,62 nghìn tỷ USD. Con số khổng lồ này cho thấy futures (hợp đồng tương lai) và perpetuals (hợp đồng vĩnh viễn) đã vượt xa giao dịch spot (giao ngay), đồng thời là động lực chính phóng to quy mô các vị thế đòn bẩy.

Chi phí vay đẩy các trader hướng tới đòn bẩy

Vấn đề cuối cùng là chi phí. Vay stablecoin đi kèm với lãi suất. Trên Aave, lãi suất vay APR cho USDT là khoảng 6%.

Trader vay $1.000 sẽ trả khoảng $1,15 mỗi tuần. Với đòn bẩy 10x, biến động giá chỉ 0,011% cũng đủ để trang trải chi phí lãi suất.

Rào cản thấp như vậy khiến nhiều trader chọn đòn bẩy cao hơn. Chỉ một biến động nhỏ cũng đủ “hòa vốn”, trong khi biến động lớn mang lại lợi nhuận khủng. Tuy nhiên, càng giữ lệnh lâu, chi phí càng tăng, gây áp lực phải thoát nhanh. Điều này góp phần tạo nên các chu kỳ giá: bứt phá mạnh nhưng nhanh chóng suy yếu do thiếu lực đẩy tiếp theo.

Rủi ro lớn hơn đến từ thanh lý. Với mức đòn bẩy 10x, chỉ cần giá giảm 10% là lệnh gần như chắc chắn bị xoá sổ. Trong thị trường biến động mạnh như crypto, kịch bản này không hề hiếm.

Vì vậy, dù các đợt tăng giá không biến mất và xu hướng chung vẫn là tăng, thì cấu trúc DeFi – vốn phụ thuộc nhiều vào hoạt động vay mượn – đang khiến các cú “pump” trở nên ngắn ngủi và thiếu bền vững.

Stablecoin đi vay chủ yếu thúc đẩy đòn bẩy thay vì nhu cầu mua giao ngay thực, khiến thị trường càng trở nên mong manh hơn sau mỗi lần leo dốc.

- TOP 3 altcoin có xu hướng nổi bật hôm nay – Ngày 10 tháng 9

- Cá voi đang mua gì trước khi Hoa Kỳ công bố chỉ báo CPI?

- Altcoin nào sắp “vượt mặt” Bitcoin trong Q4? Đây là gợi ý từ giới phân tích

Vincent

Tuyên bố miễn trừ: Bài viết này chỉ nhằm mục đích cung cấp thông tin dưới dạng blog cá nhân, không phải là khuyến nghị đầu tư. Nhà đầu tư cần tự nghiên cứu kỹ lưỡng trước khi đưa ra quyết định và chúng tôi không chịu trách nhiệm đối với bất kỳ quyết định đầu tư nào của bạn.

Theo Nghị quyết số 05/2025/NQ-CP ngày 09/09/2025 của Chính phủ về việc thí điểm triển khai thị trường tài sản số tại Việt Nam, CoinPhoton.com hiện chỉ cung cấp thông tin cho độc giả quốc tế và không phục vụ người dùng tại Việt Nam cho đến khi có hướng dẫn chính thức từ cơ quan chức năng.

Bitcoin

Bitcoin  Ethereum

Ethereum  Tether

Tether  XRP

XRP  USDC

USDC  Solana

Solana  TRON

TRON  Lido Staked Ether

Lido Staked Ether  Dogecoin

Dogecoin  Figure Heloc

Figure Heloc  Cardano

Cardano  Wrapped stETH

Wrapped stETH  Bitcoin Cash

Bitcoin Cash  WhiteBIT Coin

WhiteBIT Coin  Wrapped Bitcoin

Wrapped Bitcoin  USDS

USDS  Binance Bridged USDT (BNB Smart Chain)

Binance Bridged USDT (BNB Smart Chain)