EigenLayer ra mắt chỉ 2 tháng trước trên mainnet Ethereum. Kể từ đó, giao thức đã báo cáo dòng tiền gửi thế chấp liên tục đổ vào, đạt 20 tỷ đô la. Những người hoài nghi xem cơn sốt tiền gửi này tương tự như các memecoin.

EigenLayer vẫn xoay quanh thu nhập không cần token, nhưng những khoản thu nhập đó dựa trên nguồn dự trữ có thể chứng minh được. Nguồn giá trị EigenLayer là ETH đã stake, sau đó được sử dụng để bảo mật cho các dự án mới.

EigenLayer không hợp nhất các khoản tiền gửi và phân phối chúng cho nhiều Dịch vụ xác thực tích cực (AVS)*, mỗi dịch vụ có các quy tắc khác nhau. Do có sự cạnh tranh khốc liệt, AVS đã cho thấy nhóm dẫn đầu có thanh khoản cao nhất.

Nguồn: Staking Circle

Tuy nhiên, hệ sinh thái EigenLayer đang thu hút các dự án mới hứa hẹn phần thưởng cao hơn, airdrop tiềm năng và cơ hội yield farming (canh tác lợi nhuận) bổ sung. Eigen Layer và AVS vốn dĩ không có rủi ro hoặc đòn bẩy, nhưng họ được kết nối với môi trường rủi ro.

EigenLayer chịu rủi ro về hiệu suất của token EIGEN. Thị trường point (điểm) Eigen cũng mới bắt đầu cho thấy giá trị. Cơ hội bán point Eigen vẫn còn hạn chế. Chỉ Kelp DAO mới cố gắng token hóa point. Ngoài ra, mỗi AVS có thể thưởng point riêng của mình và điểm này vẫn cần thị trường để xác định giá trị của chúng.

EigenLayer có thể gây nguy hiểm cho bảo mật của Ethereum không?

Ý tưởng ban đầu của EigenLayer là tăng cường bảo mật của Ethereum đồng thời cung cấp bảo mật cho một loạt dự án mới. Về cơ bản, restaker cấp quyền truy cập vào Eigen Layer, sau đó sẽ có quyền “slash” (phạt) ETH đã stake trong trường hợp họ không đáp ứng các dịch vụ xác thực trung thực.

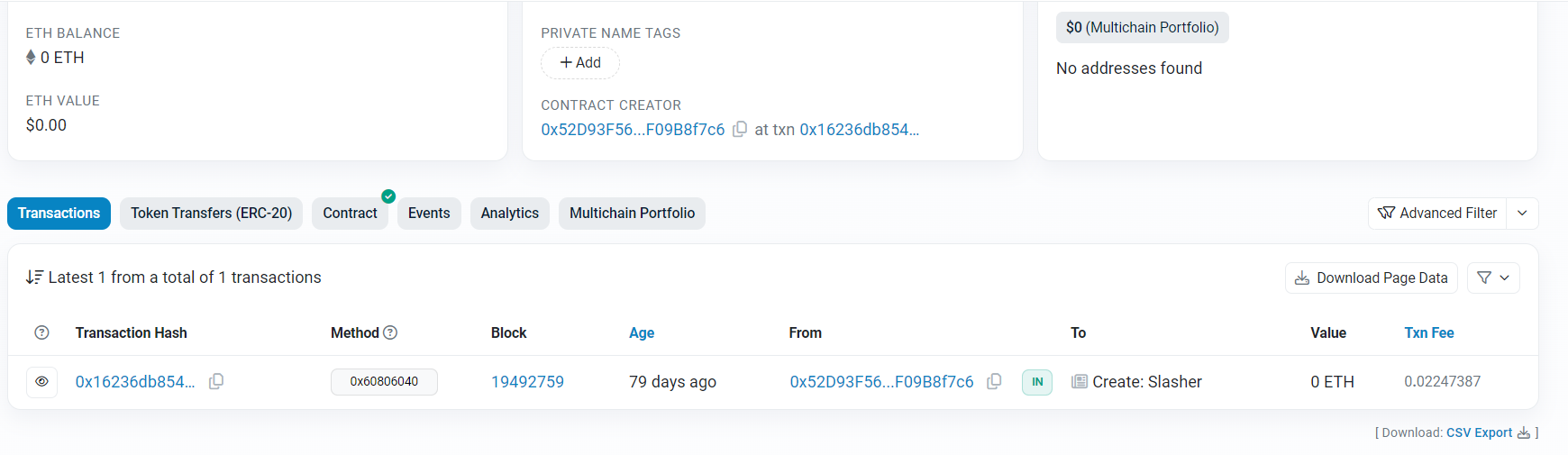

Cho đến nay, EigenLayer vẫn chưa báo hiệu bất kỳ khoản thanh lý hoặc thiệt hại nào và hợp đồng thông minh của Slasher không có hoạt động. Rủi ro lớn nhất đến từ các dự án AVS đang phải xử lý DeFi đầy rủi ro, đặc biệt là yield farming có đòn bẩy cao.

Nguồn: Etherscan

Bản thân EigenLayer có nguy cơ bị slashing thấp hơn nhiều. Theo tài liệu của EigenLayer, rủi ro lớn đến từ các giao thức phát hành token restaking thanh khoản (LRT). Bản thân EigenLayer không tạo ra đòn bẩy nhưng các tổ chức phát hành LRT có thể làm được điều đó.

Giao thức staking thanh khoản dành cho người dùng nắm giữ một số ETH mà không cần đến 32 ETH để stake trực tiếp. Cả Ethereum và EigenLayer sẽ sớm đạt giới hạn thêm trình xác thực và hạn chế người tham gia mới. Điều này làm cho các giao thức LRT trở thành cách duy nhất để vừa có được thu nhập thụ động từ ETH trong khi vẫn giữ được vị thế thanh khoản.

Vấn đề là người mua cuối có thể mở các vị thế trên nhiều giao thức. Với sự phụ thuộc đó, bất kỳ hành vi chấp nhận rủi ro hoặc sự cố giá nào cũng có thể gây ra hiệu ứng gợn sóng trên các tổ chức phát hành LRT, cũng như các dự án AVS, EigenLayer và theo giả thuyết là mạng Ethereum chính.

Sự kiện như vậy vẫn được coi là “thiên nga đen”. Các sự kiện sử dụng đòn bẩy quá mức tương tự cũng gây sụp đổ Terra (LUNA), nơi các khoản vay được sử dụng để tạo ra tài sản mới và sử dụng chúng làm tài sản đảm bảo cho các khoản vay khác. Trong trường hợp của EigenLayer tiềm ẩn sự kiện lây lan tương tự.

Các giao thức LRT tranh giành quyền thống trị

Có các giao thức restaking thanh khoản như Ether.fi, Kelp DAO, Renzo, Puffer, Swell, Eigenpie và nhiều giao thức khác. Bản thân EigenLayer chưa xác thực bất kỳ giao thức nào và cảnh báo người dùng nên tự nghiên cứu trước khi tham gia.

Tổng cộng, thị trường staking thanh khoản đã mở rộng lên mức vốn hóa thị trường là 67 tỷ đô la, ngay cả sau một đợt điều chỉnh gần đây. Cơn sốt cung cấp dữ liệu ban đầu cho các đợt ra mắt mới đã qua và ở giai đoạn này, các giao thức riêng biệt đang tranh giành các vị trí hàng đầu.

Lòng tham có thể thúc đẩy người dùng đến các giao thức như Pendle. Giao thức này cũng thu hút được khoản đầu tư đáng kể từ nhà sáng lập TRON Justin Sun.

Pendle cũng lưu trữ các token mới, nơi những người chấp nhận rủi ro có thể cung cấp thanh khoản để xây dựng các cặp giao dịch phi tập trung. Giá trị bị khóa của Pendle cũng tăng theo cấp số nhân kể từ tháng 5 và hiện đã tăng lên 6,7 tỷ đô la. Để so sánh, DeFi của Solana hiện giảm còn 4,75 tỷ đô la. Pendle cũng chuyển hướng tiền gửi sang các giao thức khác như Aave và Compound, có khả năng tạo ra chain lây lan trong các layer và pool DeFi khác.

Do đó, việc lựa chọn các nhà phát hành LRT hiện tại đã thay thế hầu hết các phong cách DeFi cũ hơn, hứa hẹn những phần thưởng lớn hơn.

* Dịch vụ xác thực tích cực (AVS) là khái niệm chung cho bất kỳ dịch vụ nào hoạt động dựa trên mô hình yêu cầu xác thực.

Tham gia Telegram của Tạp Chí Bitcoin: https://t.me/tapchibitcoinvn

Theo dõi Twitter (X): https://twitter.com/tapchibtc_io

Theo dõi Tiktok: https://www.tiktok.com/@tapchibitcoin

- ZkSync giới thiệu khung quản trị phi tập trung có tên ZK Nation

- Tổng giá trị bị khóa của EigenLayer lần đầu tiên vượt 20 tỷ đô la

- Đồng sáng lập Lido và Paradigm bí mật ủng hộ tân binh restaking cạnh tranh với EigenLayer

Minh Anh

Theo Cryptopolitan

- Thẻ đính kèm:

- EIGEN

Bitcoin

Bitcoin  Ethereum

Ethereum  Tether

Tether  XRP

XRP  USDC

USDC  Solana

Solana  TRON

TRON  Lido Staked Ether

Lido Staked Ether  Dogecoin

Dogecoin  Figure Heloc

Figure Heloc  Cardano

Cardano  Wrapped stETH

Wrapped stETH  Bitcoin Cash

Bitcoin Cash  WhiteBIT Coin

WhiteBIT Coin  Wrapped Bitcoin

Wrapped Bitcoin  USDS

USDS  Binance Bridged USDT (BNB Smart Chain)

Binance Bridged USDT (BNB Smart Chain)