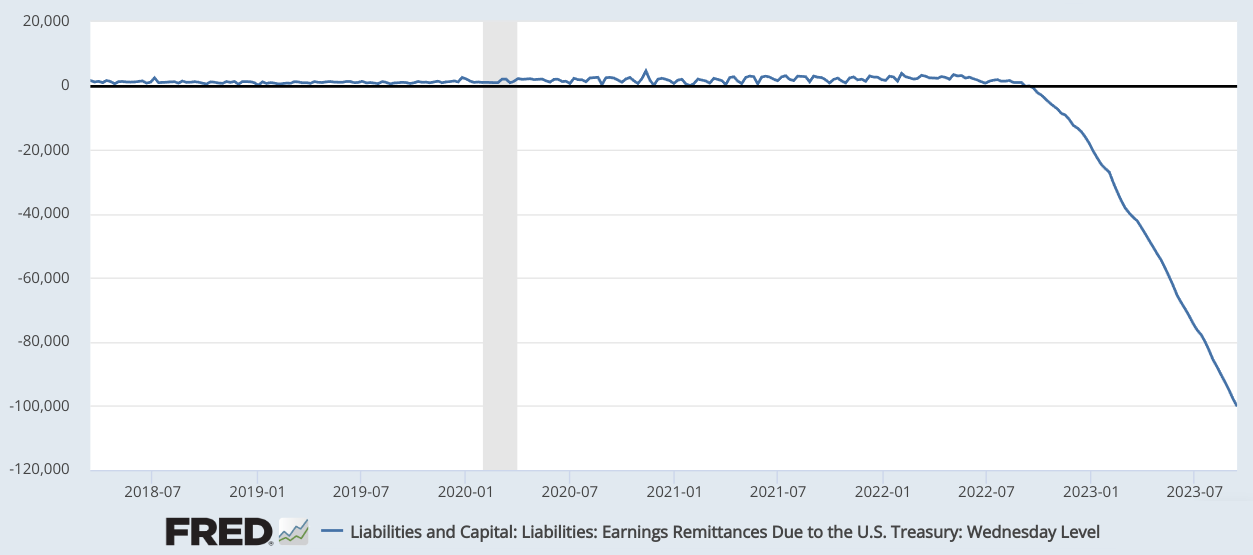

Cục Dự trữ Liên bang Hoa Kỳ (Fed) đã đưa ra một thông báo quan trọng vào ngày 14/9, tiết lộ khoản lỗ lũy kế 100 tỷ đô la vào năm 2023. Hơn nữa, tình hình này dự kiến sẽ trở nên tồi tệ hơn đối với Fed, theo Reuters. Nhưng đối với các tài sản rủi ro như Bitcoin, đây thực sự có thể là một điều may mắn.

Fed chìm trong sắc đỏ

Lý do chính đằng sau sự thụt lùi tài chính này là do các khoản thanh toán lãi cho khoản nợ của Fed đã vượt qua thu nhập được tạo ra từ việc nắm giữ cổ phiếu và các dịch vụ mà Fed cung cấp cho khu vực tài chính.

Do sự phát triển này, các nhà đầu tư hiện đang cố gắng nắm bắt xem điều này sẽ tác động như thế nào đến lãi suất và nhu cầu đối với các tài sản được cho là khan hiếm như BTC.

Thu nhập của Fed chuyển về Kho bạc Hoa Kỳ | Nguồn: St. Louis Fed

Một số nhà phân tích cho rằng khoản lỗ của Fed, bắt đầu từ một năm trước, có khả năng tăng gấp đôi vào năm 2024. Ngân hàng trung ương phân loại những kết quả tiêu cực này là “tài sản trả chậm”, lập luận rằng không cần thiết phải bù đắp chúng ngay lập tức.

Fed từng tạo ra doanh thu cho Kho bạc Hoa Kỳ

Trong lịch sử, Cục Dự trữ Liên bang Hoa Kỳ là một tổ chức có lợi nhuận. Tuy nhiên, việc thiếu lợi nhuận không cản trở khả năng thực hiện chính sách tiền tệ và đạt được mục tiêu của ngân hàng trung ương.

Việc bảng cân đối kế toán của Fed phát sinh lỗ không có gì đáng ngạc nhiên, đặc biệt là trong bối cảnh lãi suất tăng đáng kể, leo thang từ gần 0 vào tháng 3/2022 lên mức hiện tại là 5,25%. Ngay cả khi lãi suất không thay đổi, Reuters cho rằng khoản lỗ của Fed có thể sẽ kéo dài trong một thời gian. Điều này có thể là do các biện pháp mở rộng được thực hiện vào năm 2020 và 2021 khi ngân hàng trung ương tích cực mua lại trái phiếu để ngăn chặn suy thoái kinh tế.

Ngay cả khi lãi suất không thay đổi, Reuters cho rằng khoản lỗ của Fed có thể sẽ kéo dài trong một thời gian. Điều này có thể là do các biện pháp mở rộng được thực hiện vào năm 2020 và 2021 khi ngân hàng trung ương tích cực mua lại trái phiếu để ngăn chặn suy thoái kinh tế.

Về bản chất, Fed hoạt động giống như một ngân hàng thông thường, vì nó phải cung cấp lợi tức cho người gửi tiền, chủ yếu bao gồm các ngân hàng, nhà quản lý tiền và tổ chức tài chính.

Một bài báo trên Barron’s minh họa một cách hiệu quả tác động của khoản lỗ 100 tỷ đô la, nêu rõ:

“Việc thua lỗ của các ngân hàng Fed Hoa Kỳ không làm tăng thâm hụt ngân sách liên bang. Nhưng khoản lợi nhuận lớn hiện đã biến mất mà họ từng gửi cho Kho bạc đã giúp giảm mức thâm hụt, lên tới 1,6 nghìn tỷ đô la cho đến nay trong năm tài chính này”.

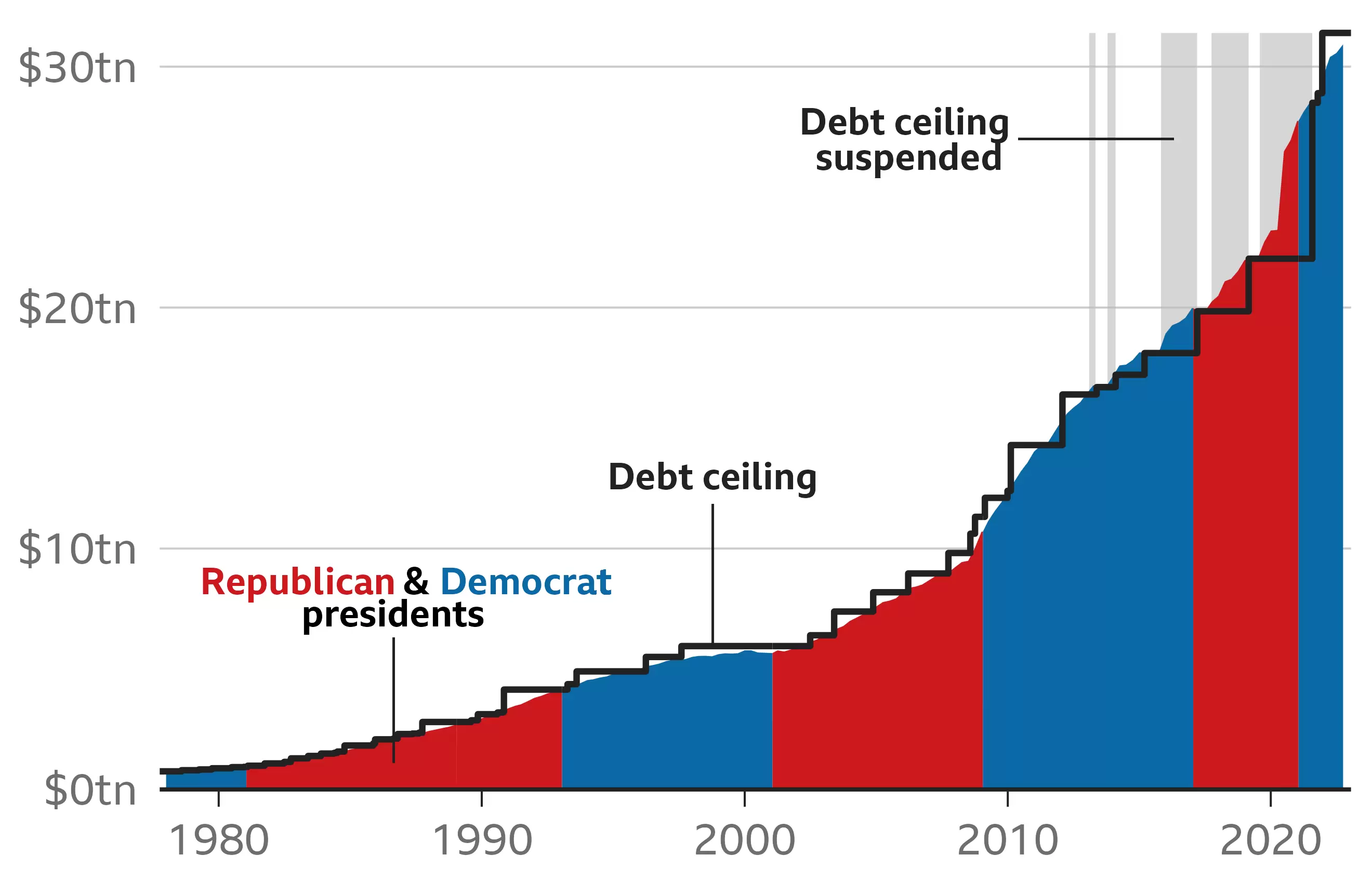

Tổng nợ gộp và trần nợ của Mỹ | Nguồn: BBC

Rõ ràng, tình trạng này là không bền vững, đặc biệt khi khoản nợ của Mỹ hiện đã lên tới 33 nghìn tỷ đô la. Mặc dù ban đầu người ta có thể chỉ trích Fed vì đã tăng lãi suất, nhưng cần phải thừa nhận rằng nếu không có các biện pháp đó, lạm phát sẽ không quay trở lại mức 3,2% và chi phí sinh hoạt sẽ tiếp tục gây áp lực lên nền kinh tế.

Cuối cùng, nhu cầu đáng kể về trái phiếu ngắn hạn và quỹ thị trường tiền tệ phản ánh hàng nghìn tỷ đô la được bơm vào nền kinh tế trong thời kỳ đỉnh điểm của đại dịch. Tuy nhiên, ngay cả khi người ta chấp nhận mức lãi suất cố định 5% cho khoản đầu tư 3 tháng, không có gì đảm bảo rằng lạm phát sẽ duy trì dưới ngưỡng này trong một thời gian dài.

Hơn nữa, các nhà đầu tư phải đối mặt với rủi ro pha loãng mỗi khi Cục Dự trữ Liên bang Hoa Kỳ bơm thanh khoản vào thị trường, cho dù thông qua việc bán tài sản từ bảng cân đối kế toán hay khi Kho bạc tăng giới hạn nợ.

Cuối cùng, khó có khả năng lợi nhuận từ thu nhập cố định sẽ vượt qua lạm phát trong 12 tháng nữa bởi vì đến một lúc nào đó, chính phủ sẽ cạn kiệt nguồn vốn và buộc phải phát hành thêm trái phiếu kho bạc.

Bất động sản và chứng khoán không còn là nơi lưu trữ giá trị đáng tin cậy

Vẫn còn một câu hỏi quan trọng chưa được trả lời liên quan đến lĩnh vực hoặc loại tài sản nào sẽ thu được nhiều lợi ích nhất khi lạm phát bắt kịp lãi suất trái phiếu kho bạc ngắn hạn. Sự không chắc chắn này xuất hiện khi S&P 500 chỉ còn cách mức cao nhất mọi thời đại 7%, trong khi thị trường bất động sản có dấu hiệu căng thẳng do lãi suất thế chấp đạt mức cao nhất trong hơn 2 thập kỷ.

Một mặt, chỉ số S&P 500 dường như không được định giá quá cao, giao dịch ở mức thu nhập ước tính gấp 20 lần – đặc biệt khi so sánh với các đỉnh trước đó đạt bội số 30 lần hoặc thậm chí cao hơn. Tuy nhiên, các nhà đầu tư lo ngại rằng Fed có thể buộc phải tăng lãi suất hơn nữa để chống lại áp lực lạm phát hiện hành.

Khi chi phí vốn tiếp tục tăng, thu nhập của doanh nghiệp sẽ chịu áp lực, khiến các nhà đầu tư không có bến đỗ an toàn cho dự trữ tiền mặt của họ.

Hiện tại, Bitcoin và các loại tiền điện tử khác có vẻ không phải là một lựa chọn phòng ngừa rủi ro khả thi, nhưng quan điểm này có thể thay đổi khi các nhà đầu tư nhận ra rằng trần nợ của chính phủ Hoa Kỳ về cơ bản là vô hạn. Vì vậy, việc tích lũy dần dần những tài sản này bất kể xu hướng giá ngắn hạn có thể là điều hợp lý.

Bạn có thể xem giá các đồng coin ở đây.

Tham gia Telegram của Tạp Chí Bitcoin: https://t.me/tapchibitcoinvn

Theo dõi Twitter: https://twitter.com/tapchibtc_io

Theo dõi Tiktok: https://www.tiktok.com/@tapchibitcoin

- Khối lượng giao dịch Binance.US giảm mạnh trong bối cảnh khủng hoảng

- Lịch sử chu kỳ Bitcoin: Bài học năm 2017 gợi ý điều gì cho năm 2023?

- Bitcoin vẫn được nhiều newbie săn đón vì giá tương đối ổn định

Minh Anh

Theo Cointelegraph

Bitcoin

Bitcoin  Ethereum

Ethereum  Tether

Tether  XRP

XRP  USDC

USDC  Solana

Solana  TRON

TRON  Lido Staked Ether

Lido Staked Ether  Dogecoin

Dogecoin  Figure Heloc

Figure Heloc  Cardano

Cardano  WhiteBIT Coin

WhiteBIT Coin  Wrapped stETH

Wrapped stETH  Wrapped Bitcoin

Wrapped Bitcoin  Bitcoin Cash

Bitcoin Cash  USDS

USDS  Binance Bridged USDT (BNB Smart Chain)

Binance Bridged USDT (BNB Smart Chain)