Mặc dù chỉ mới được tung ra vào năm 2020 nhưng Aave đã vượt qua đối thủ cạnh tranh có uy tín là Compound và tăng gấp 8 lần vốn hóa thị trường trong vòng nửa năm.

Trong một ngành công nghiệp lên xuống bất thường như tiền điện tử, nhiều người tự hỏi liệu nền tảng này có đủ sức mạnh để là một tổ chức cho vay DeFi trung tâm không?

Gần 2 năm sau, Aave vẫn mạnh mẽ, đặc biệt là trước đối thủ theo sát một thời.

Bài viết này sẽ xem xét kỹ hơn điểm mạnh, điểm yếu của hai nền tảng và giải thích lý do tại sao Aave có thể vượt qua Compound.

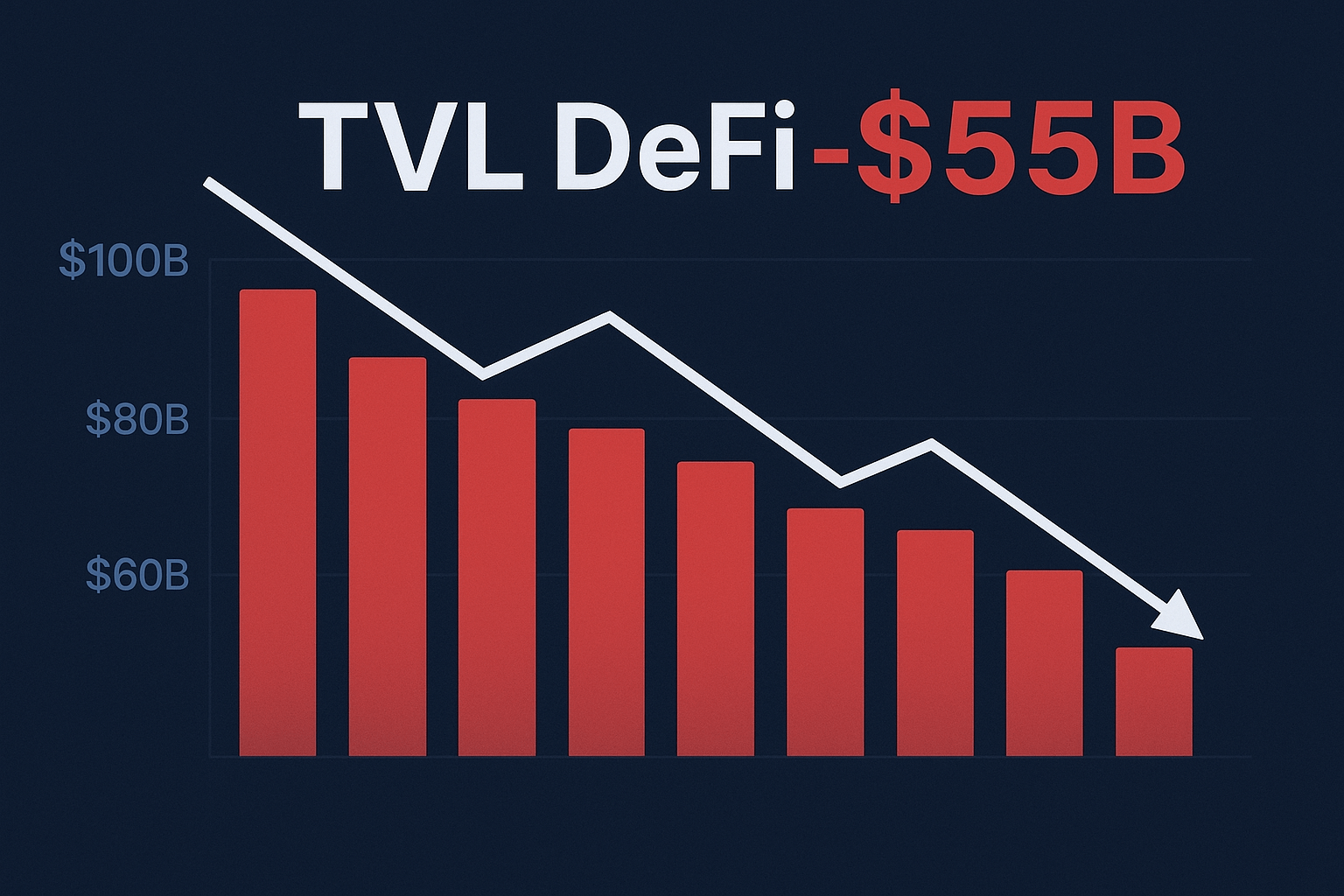

So sánh TVL Aave và Compound

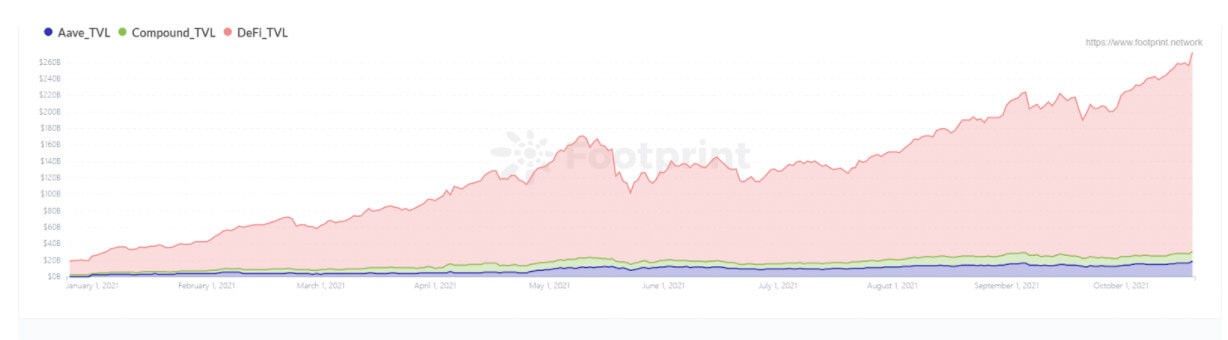

TVL (kể từ tháng 1/2021) | Nguồn: Footprint Analytics

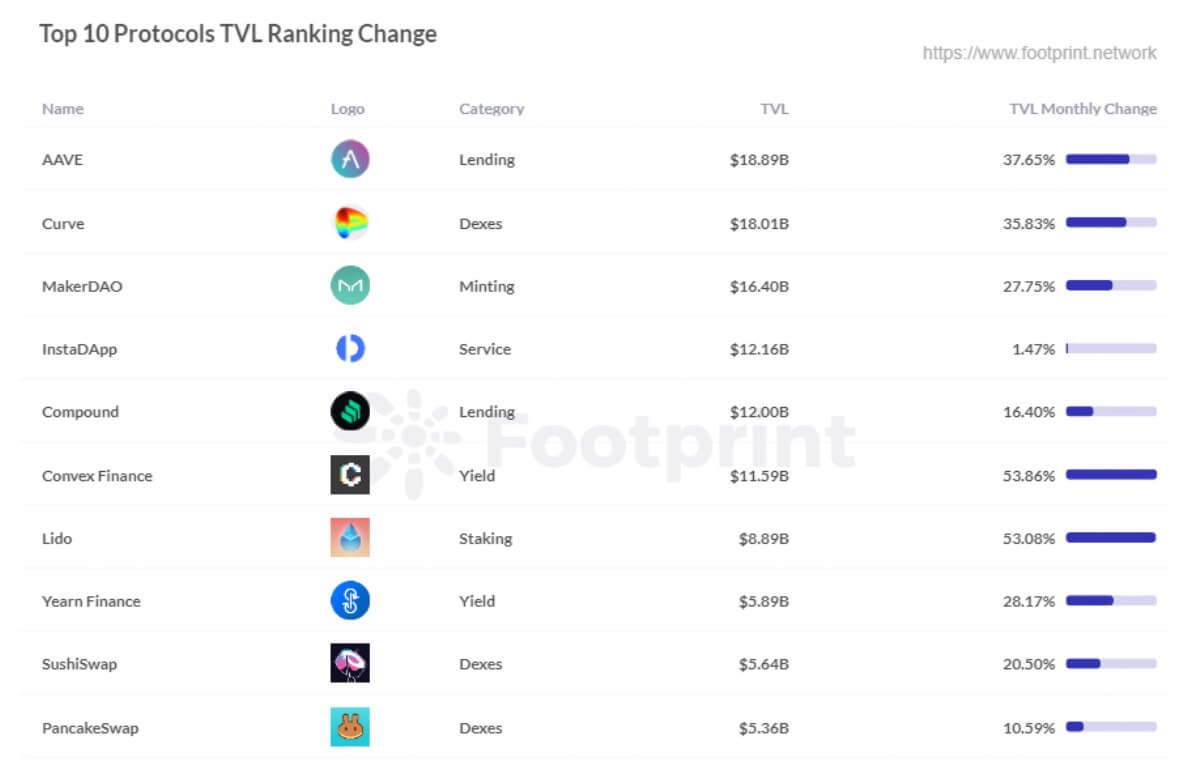

Tính đến ngày 20/10, tổng giá trị bị khóa (TVL) trong thị trường DeFi đã vượt qua 200 tỷ đô la (ở mức 241,575 tỷ đô la), trong đó TVL của Aave chiếm thị phần lớn nhất với 18,89 tỷ đô la. Tiếp theo là các giao thức cho vay như Curve (18,01 tỷ đô la), MakerDAO (16,4 tỷ đô la) và Compound (12 tỷ đô la).

Xếp hạng 10 nền tảng có TVL hàng đầu | Nguồn: Footprint Analytics

Trong lĩnh vực cho vay, TVL của Aave dẫn trước Compound trong 6 tháng qua. Điều này có thể là do mô hình của nó tương tự như tài chính truyền thống và khả năng hoạt động với các tài sản mã hóa của Financial Conduct Authority (Cơ quan kiểm soát ngành tài chính của Anh).

So sánh vốn hóa thị trường

Tính đến ngày 20/10, Aave tiếp tục vượt mặt Compound trong ngành vay và cho vay DeFi với vốn hóa thị trường hơn 4 tỷ đô la so với 1,97 tỷ đô la của Compound.

Có 2 chỉ số khác cho thấy vị trí vững chắc của Aave trong tương lai.

Vốn hóa thị trường của Aave so với Compound (kể từ tháng 1/2021) | Nguồn: Footprint Analytics

Thứ nhất, nguồn cung lưu hành là 82% cao hơn so với 61% của Compound, cho thấy áp lực lạm phát ít hơn.

Thứ hai, Aave chưa có bất kỳ sự cố bảo mật lớn nào, thể hiện cơ chế bảo mật tốt hơn, do đó được người gửi ưa chuộng hơn.

Khối lượng tiền gửi của Aave chiếm ưu thế

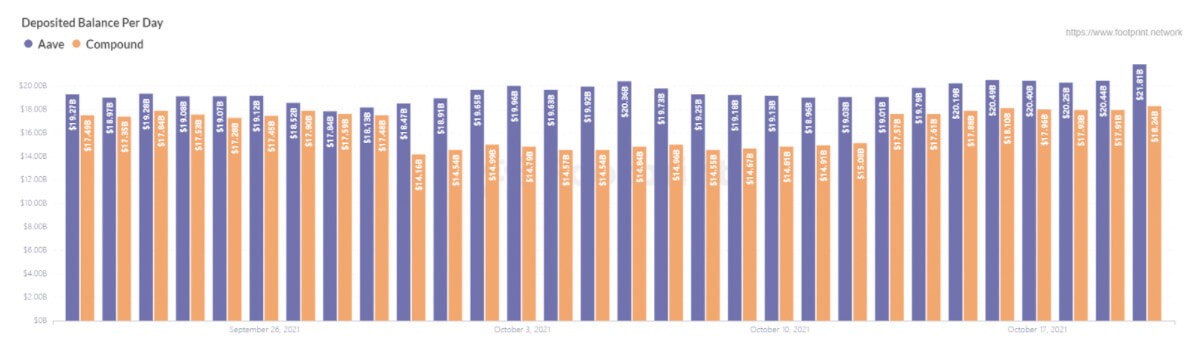

Khối lượng tiền gửi của Aave khoảng 21 tỷ đô la, vẫn cao hơn so với ước tính 18 tỷ đô la của Compound. Compound trước đây từng thực hiện các hoạt động khai thác và cho vay có viện trợ (tăng lợi nhuận tiền gửi một cách trá hình và hạ lãi suất cho vay để cạnh tranh với Aave). Hiện nay, Aave đã chuyển sang cho vay và khai thác, cùng với các khoản trợ cấp tiền gửi và cho vay của Polygon. Lợi thế về lãi suất của Compound cũng phần lớn bị lu mờ do khả năng thương lượng trong hệ sinh thái Aave.

Số dư tiền gửi (kể từ tháng 9/2021) | Nguồn: Footprint Analytics

Team Aave tiếp tục tập trung đổi mới đồng thời nhận thức được rủi ro cao và điều chỉnh hướng của sản phẩm kịp thời khi phát sinh vấn đề, giúp nền tảng an toàn hơn.

Người dùng Aave có thể cho vay nhiều tài sản hơn Compound không?

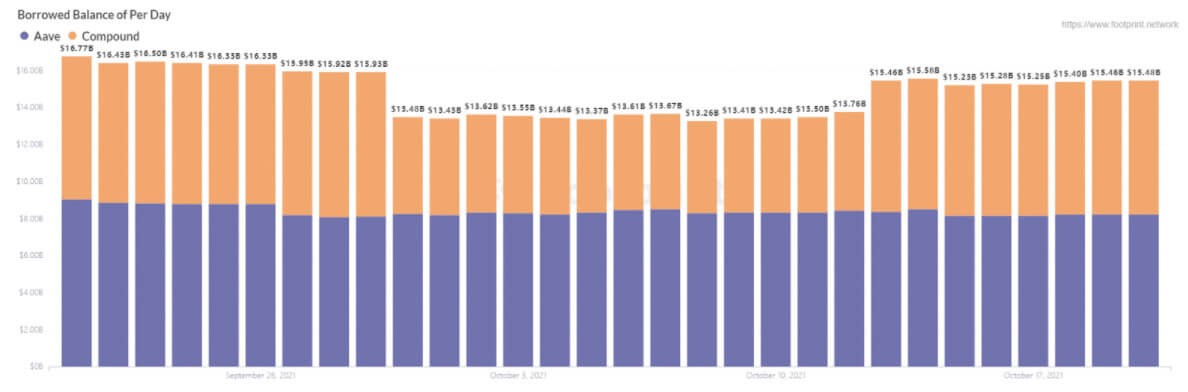

Dữ liệu của tháng trước cho thấy số dư vay của Aave ổn định trên 8,2 tỷ đô la mỗi ngày, vẫn cao hơn số dư vay của Compound là 5-7 tỷ đô la, với hầu như không có biến động tổng thể.

Số dư vay của Aave (kể từ tháng 9/2021) | Nguồn: Footprint Analytics

Aave hỗ trợ nhiều loại token hơn, cho phép người dùng cho vay nhiều tài sản hơn và có sẵn nhiều thanh khoản hơn. Một số thỏa thuận lãi suất của Aave cũng được coi là sáng tạo hơn và có lợi thế so với Compound, chẳng hạn như các khoản vay nhanh (flash loan) không bảo đảm, hoán đổi tỷ giá và ủy nhiệm hạn mức tín dụng. Nhưng mặt trái của nó là lãi suất cho vay và phí vay tương đối cao.

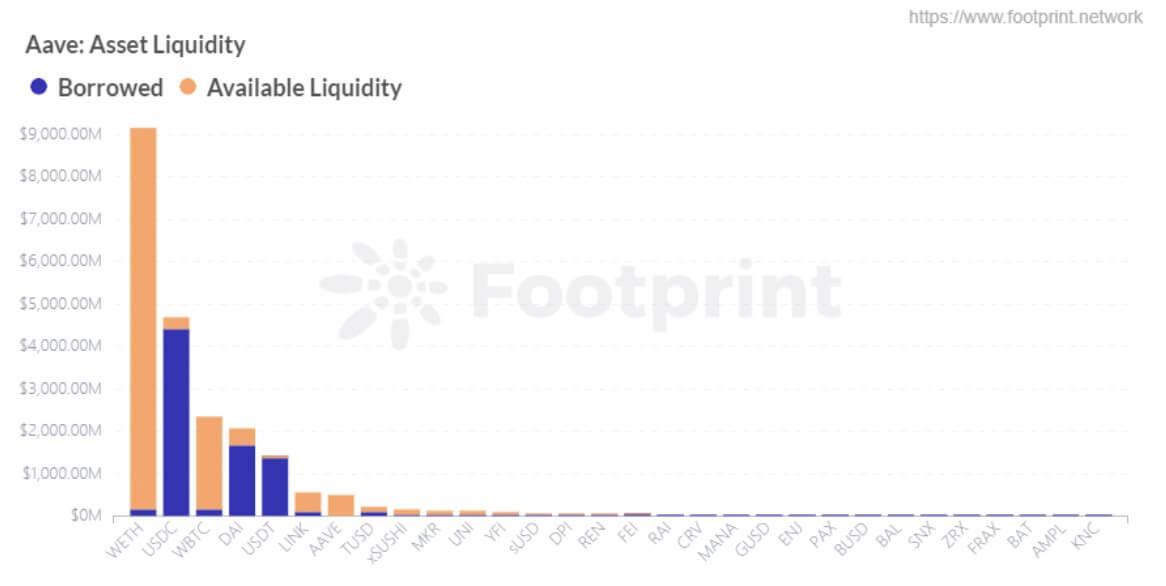

Phân phối thanh khoản tài sản mới nhất của Aave | Nguồn: Footprint Analytics

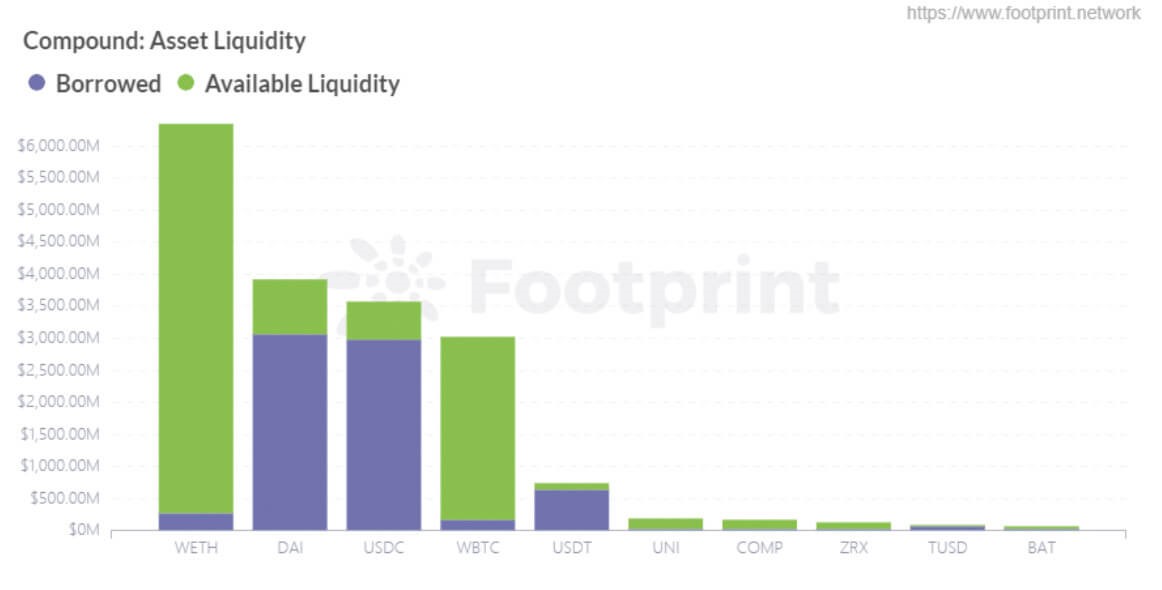

Phân phối thanh khoản tài sản mới nhất của Compound | Nguồn: Footprint Analytics

Aave và Compound hỗ trợ nhiều loại tiền điện tử khác nhau, bao gồm các stablecoin như DAI, USDC, USDT và không phải stablecoin như WBTC, UNI. Với Aave, người dùng chủ yếu cam kết ETH để cho vay USDC, DAI và USDT. Với Compound, người dùng cam kết ETH để cho vay DAI và USDC. Mặc dù nguồn cung của DAI và USDC là như nhau, nhưng DAI có nhiều nhu cầu hơn USDC.

Cũng cần lưu ý rằng Aave là một trong số ít các dự án được cấp phép và có thể chuyển đổi tự do tại Vương quốc Anh.

Sự khác biệt về thanh lý

Hiện có 2 phương thức thanh lý truyền thống: phương thức đấu giá của MakerDao và phương thức thanh lý của Aave và Compound, hoạt động trên cơ sở loại nào đến trước thì thực hiện trước.

Compound đặt giới hạn thanh lý là 75% cũng như tỷ lệ vay kích hoạt thanh lý khi đạt 100%. Tuy nhiên, chỉ 50% tài sản của công ty sẽ bị thanh lý.

Mặt khác, Aave có biên an toàn 5%, giảm thiểu rủi ro, đặc biệt là cho những người mới sử dụng.

Kết luận

Tóm lại, Aave tiếp tục thống trị so với Compound, chủ yếu là do những điểm sau:

– Aave tích cực hơn trong việc đổi mới và mở rộng kinh doanh, có nhiều loại token hơn được phát hành trên nền tảng và đạt được sức hút tương đối về cho vay nhanh không đảm bảo, các nhà tạo lập thị trường tự động, ủy nhiệm hạn mức tín dụng và kết nối với ngành tài chính truyền thống.

– Vào ngày 19/10/2021, TVL Aave đạt mức cao nhất mọi thời đại. Thành công này là nhờ có team đứng sau công ty tập trung vào an toàn, quản lý rủi ro và chiến lược sản phẩm.

– Aave tiến bộ nhanh hơn nhiều về mặt tuân thủ để giảm thiểu rủi ro.

Tham gia Telegram của Tạp Chí Bitcoin để theo dõi tin tức và bình luận về bài viết này: https://t.me/tapchibitcoinvn

- Những điều nên và không nên mong đợi sau AAVE V3

- AAVE trở lại sau thất bại tạm thời, chuẩn bị cho AIP sắp tới

- Sự phụ thuộc quá nhiều vào Ethereum khiến Arbitrum trượt dốc?

Đình Đình

Theo Cryptoslate

Bitcoin

Bitcoin  Ethereum

Ethereum  Tether

Tether  XRP

XRP  USDC

USDC  Solana

Solana  TRON

TRON  Lido Staked Ether

Lido Staked Ether  Dogecoin

Dogecoin  Figure Heloc

Figure Heloc  Cardano

Cardano  Wrapped stETH

Wrapped stETH  WhiteBIT Coin

WhiteBIT Coin  Bitcoin Cash

Bitcoin Cash  Wrapped Bitcoin

Wrapped Bitcoin  USDS

USDS  Monero

Monero