Những tuần gần đây, các cuộc thảo luận về Hotdog, Sushi và Yam trở nên rất ‘hot’ trong ngành công nghiệp tiền điện tử. Tuy nhiên, có vẻ các tham chiếu như vậy không thực sự liên quan đến tài sản trong lĩnh vực tài chính phi tập trung (DeFi). Trong suốt năm 2020, DeFi đã chứng kiến mức độ đầu cơ bong bóng thông qua các dự án có thể có hoặc có thể không hứa hẹn hoặc ổn định lâu dài. Theo đó, làm nảy sinh rất nhiều ý kiến về sự cường điệu liên quan đến token được đặt tên theo những loại thực phẩm khác nhau.

Người sáng tạo nội dung youtube và trader phái sinh Tone Vays cho biết:

“Đó chỉ là mốt nhất thời. Tất cả chúng đều là kế hoạch lừa đảo theo nghĩa đen”.

Trong khi đó, người đứng đầu hoạt động khai thác Philip Salter của công ty khai thác Bitcoin bằng đám mây Genesis Mining lại có quan điểm trái ngược:

“Tôi tin rằng DeFi là một bước phát triển cực kỳ quan trọng. Chúng ta đang được chứng kiến sự xuất hiện của hệ sinh thái với các nền tảng cạnh tranh, trong đó mỗi nền tảng đều có những biến thể nhỏ dựa trên khái niệm cơ bản này. Vì các sàn giao dịch có mã nguồn mở và được lưu trữ dưới dạng hợp đồng thông minh trên blockchain Ethereum nên chi phí tạo phiên bản mới, tùy chỉnh về cơ bản là bằng 0 và kết quả là có lượng lớn các nền tảng gần như giống hệt nhau”.

DeFi thúc đẩy không gian tiền điện tử

Là lĩnh vực của ngành công nghiệp tiền điện tử, DeFi tập trung vào việc cung cấp cho những người tham gia các cách để vay và cho vay tài sản kỹ thuật số, cũng như kiếm lãi từ tài sản của họ. Kết quả, các dự án mới như Sushi, Yam và những dự án khác mọc lên như nấm, với các nhà đầu cơ săn đuổi lợi nhuận cao nhất và đẩy giá coin lên cao. Đơn cử như YFI đã tăng từ dưới 1.000 đô la lên trên 38.000 đô la chỉ trong vài tuần.

Các khái niệm liên quan đến tài sản DeFi có thể khó hiểu. Về cơ bản, sản phẩm DeFi cho phép chủ sở hữu crypto khóa tài sản kỹ thuật số của họ và kiếm lãi. Đổi lại, họ nhận stablecoin làm tài sản thế chấp để sử dụng trong khi tài sản kỹ thuật số của họ đang kiếm lãi mà không cần làm gì.

Sau khi nhận được tài sản thế chấp, người dùng có thể khóa tài sản thế chấp đó trên một sàn giao dịch mới, chẳng hạn như Uniswap. (Uniswap cho phép người tham gia giao dịch trực tiếp từ người này sang người khác trên blockchain) Khóa stablecoin sẽ giúp cung cấp thanh khoản cho token và tiếp tục tìm kiếm lợi ích nhiều hơn nữa.

Tất cả hoạt động này được thực hiện trên nhiều token khác nhau, thúc đẩy giá của chúng tăng mạnh. Ở hình thức đơn giản nhất, DeFi hiện cho phép người tham gia vay số vốn khá lớn, kiếm lãi và hưởng lợi từ việc tăng giá token. DeFi đã nhanh chóng trở thành lĩnh vực có giá trị hơn 7 tỷ đô la. Nhiều tài sản DeFi hoặc tài sản liên quan đến DeFi đã tăng giá mạnh mẽ vào năm 2020 mà một số trong số đó chủ yếu dựa trên đầu cơ.

Lừa đảo lợi dụng thời cơ hoành hành?

Thật không may, với nhiều cơ hội mới, những trò gian lận và lừa dối cũng ngày càng phổ biến. SushiSwap là một ví dụ gần đây. SushiSwap được ra mắt dưới dạng fork của Uniswap vào cuối tháng 8/2020, thu hút hơn 1 tỷ đô la trong vài ngày.

Người đứng đầu dự án là nhân vật ẩn danh có tên “Chef Nomi”, chỉ nắm giữ chìa khóa của quỹ nhà phát triển trị giá 27 triệu đô la theo báo cáo. Thông thường, loại quỹ này thuộc sự kiểm soát của hệ thống phân chia quyền lực, chẳng hạn như các yêu cầu bỏ phiếu trong blockchain (thông số ngăn cản một người nắm giữ tất cả quyền lực).

Nomi rời bỏ vai trò lãnh đạo SushiSwap ngay sau khi thành lập, nhận khoảng 13 triệu đô la để thanh toán cho công sức của anh trước khi giao dự án cho CEO Sam Bankman-Fried của FTX. Dự án đã hoàn tất quá trình chuyển đổi từ Uniswap sang nền tảng của riêng mình vào ngày 9/9, dưới sự giám sát của Bankman-Fried. Ngoài ra, điều khiến công chúng ngạc nhiên là Nomi đã trả lại tiền vào ngày 11/9 và đưa ra nhiều lời xin lỗi.

Mặc dù SushiSwap không hoàn toàn là một trò lừa đảo vào thời điểm này, nhưng các dự án khác đã có dấu hiệu lừa đảo. Yfdexf.Finance biến mất vào ngày 10/9, đánh cắp 20 triệu đô la từ những người tham gia sau nhiều ngày thực hiện quảng cáo bịp bợm và sai sự thật trên mạng xã hội. Những trường hợp như vậy dường như chứng minh lập luận của Vays về âm mưu ponzi tràn lan. Vays nhận định toàn bộ lĩnh vực coin DeFi meme và các dự án thiếu tiềm năng là “chẳng có gì cho đến khi kết thúc. Nó còn tệ hơn cả ICO”.

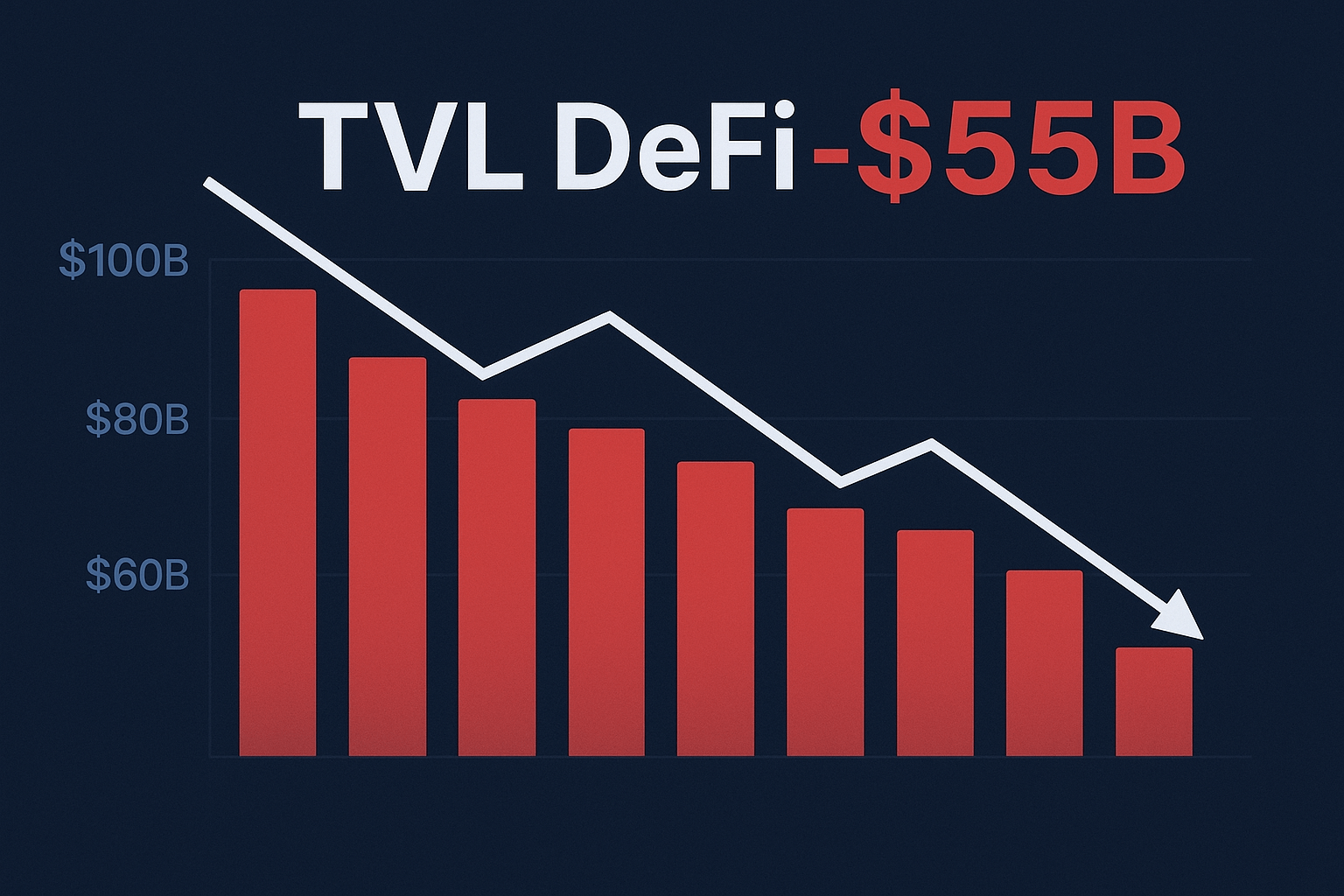

DeFi đã và đang đạt đến trạng thái bong bóng đỉnh điểm, tương tự như ICO vào năm 2017, chứng kiến hàng triệu đô la được đẩy vào các dự án chỉ dựa trên đầu cơ thuần túy. Ryan Selkis là người sáng lập công ty dữ liệu tiền điện tử Messari cho biết trong một tweet:

Bong bóng DeFi sẽ nổ sớm hơn mọi người dự đoán do xuất hiện các âm mưu ponzi và những trò hề khác”.

Đổi mới trong bối cảnh cường điệu

Tuy nhiên, một số bên chẳng hạn như Salter nhận thấy diễn biến cường điệu DeFi là hứa hẹn. Salter nói về tầm quan trọng của DeFi:

“Chúng ta cũng đang chứng kiến các nền tảng cho vay, cho phép bất kỳ ai cho vay tiền với rủi ro gần bằng 0 khi người đi vay không trả được khoản vay của mình. Mặt khác, có cơ hội cho các bot giao dịch để vay số tiền họ cần nhằm thực hiện giao dịch có lãi và ngay lập tức trả lại khoản vay sau khi hoàn thành giao dịch”.

Khuôn khổ làm việc tự động và tự quản như vậy là hiệu quả, tạo ra tiềm năng lợi nhuận thông qua chênh lệch giá và các hoạt động DeFi khác. Do tập trung vào lĩnh vực khai thác tiền điện tử và blockchain, Salter chỉ mới bắt đầu theo đuổi không gian DeFi gần đây.

“Tôi biết rằng tôi không hiểu tất cả, nhưng ngay cả khái niệm về những gì đang xảy ra cũng thật đáng kinh ngạc. Có lẽ DeFi là ‘ứng dụng sát thủ’ mà tiền điện tử đang tìm kiếm? Mặt khác, đừng quên rằng DeFi là bong bóng lớn. Sàn giao dịch sống nhờ vào tính thanh khoản và khả năng dễ sử dụng. Tính dễ sử dụng đang được nhiều dự án thực hiện, nhưng không nhiều sàn giao dịch có tính thanh khoản cùng một lúc. Đó là một trò chơi có tổng bằng 0”.

Bong bóng DeFi chỉ có thể phát triển quá lớn trước khi các dự án và nền tảng bắt đầu rời khỏi trò chơi. Đến lúc đó, Salter cho biết điều này sẽ thu hẹp các con đường có sẵn để kiếm lợi nhuận, khiến sự cường điệu giảm dần, mặc dù các sàn giao dịch phi tập trung sẽ tiếp tục là một phần của tương lai tiền điện tử.

Như đã thấy trong quá khứ, từ sự bùng nổ dot-com vào cuối những năm 1990 đến cơn cuồng nhiệt ICO vào năm 2017, bong bóng mở ra một số hình thức công nghệ mới hoặc làm cho công nghệ hiện tại trở nên nổi tiếng hơn. Mặc dù nhiều dự án, ý tưởng và công ty thất bại trong những thời kỳ như vậy, nhưng cuối cùng thế giới thường có được một số hình thức đổi mới lâu dài hoặc mang lại lợi ích.

- Dự án Defi TronFi của Justin Sun có vẻ thành công ở Trung Quốc

- Ethereum 2.0 sắp ra mắt và sự gia tăng của DeFi có thể kích hoạt toàn bộ nền kinh tế phi tập trung

- Token Defi này sẵn sàng vượt trội hơn Bitcoin trong khi giá BTC có nguy cơ giảm xuống $9800

Minh Anh

Theo Cointelegraph

Bitcoin

Bitcoin  Ethereum

Ethereum  Tether

Tether  XRP

XRP  USDC

USDC  Solana

Solana  TRON

TRON  Lido Staked Ether

Lido Staked Ether  Dogecoin

Dogecoin  Figure Heloc

Figure Heloc  Cardano

Cardano  WhiteBIT Coin

WhiteBIT Coin  Wrapped stETH

Wrapped stETH  Bitcoin Cash

Bitcoin Cash  Wrapped Bitcoin

Wrapped Bitcoin  USDS

USDS  Binance Bridged USDT (BNB Smart Chain)

Binance Bridged USDT (BNB Smart Chain)