Với các mô hình token hóa phù hợp, cuộc chiến thanh khoản (DEX) quyết liệt giữa AMM trên các chuỗi cơ bản sẽ chuyển sang một chiến trường mới.

Cho đến nay, hàng tỷ đô la chảy vào các giao thức sàn giao dịch phi tập trung dựa trên mô hình tạo lập thị trường tự động (AMM), tạo ra hiệu ứng mạng bằng cách khuyến khích thanh khoản với các token của dự án. Do đó hình thành một hệ sinh thái khép kín của các trader và những người kiếm lợi nhuận.

Cơ chế này cho phép DEX lần đầu tiên cạnh tranh với đối thủ sàn tập trung (chẳng hạn như Coinbase). Các sàn tập trung thường có đủ khả năng sử dụng tiền mặt từ bảng cân đối của họ để thanh toán cho việc chuyển đổi người dùng (ví dụ: thông qua tiền thưởng đăng ký và giới thiệu). Do đó, AMM được ca ngợi là nền tảng của tài chính phi tập trung (DeFi), thu hút nhiều người dùng và thúc đẩy xu hướng yield farming (canh tác năng suất) mang lại hàng tỷ đô la Mỹ vào các hợp đồng thông minh.

Nhưng ẩn sâu bên dưới nền tảng được cho là vững chắc của mô hình DEX này là một bí mật có thể giết chết nó.

Sự sụp đổ của AMM

AMM giảm cơ chế tạo thị trường cho tài sản tiền điện tử xuống mức đơn giản nhất có thể về mặt tài chính: Hai pool thanh khoản được kết hợp, với tỷ giá điều chỉnh tự nhiên dựa trên nhu cầu tương đối – gần giống như một thương gia cổ đại đứng giữa hai đống ngũ cốc và đậu, hoán đổi một loại cho người khác theo yêu cầu.

Điểm kém hiệu quả tuyệt đối của mô hình này là những người hưởng lợi lớn nhất không phải là các nhà cung cấp thanh khoản hoặc trader sử dụng mạng, mà là nhà kinh doanh chênh lệch giá.

– Các trader phải chịu phí gas cao và khả năng thực thi kém. AMM tách biệt với nhau và có rất ít hoặc không có khả năng tương tác, buộc trader phải tìm kiếm thanh khoản sâu để triển khai tiền trên các giao thức và blockchain khác nhau hoặc gặp phải tình trạng trượt giá và lấp đầy một phần.

– Các nhà cung cấp thanh khoản bán token một cách thụ động khi tỷ giá tăng và mua token khi tỷ giá giảm, tạo ra thua lỗ tạm thời khi giá trị của tài sản kỹ thuật số giảm sau khi nó được mua từ người bán trước khi bán cho người mua khác. Vì vậy, không giống như các trình tạo lập thị trường tích cực trên sàn giao dịch sử dụng sổ lệnh, họ có thể mất cơ hội do thị trường chuyển động thường xuyên.

– Trong khi đó, các nhà kinh doanh chênh lệch giá có thể nhảy vào và mua tài sản giá rẻ cho đến khi pool này được định giá chính xác.

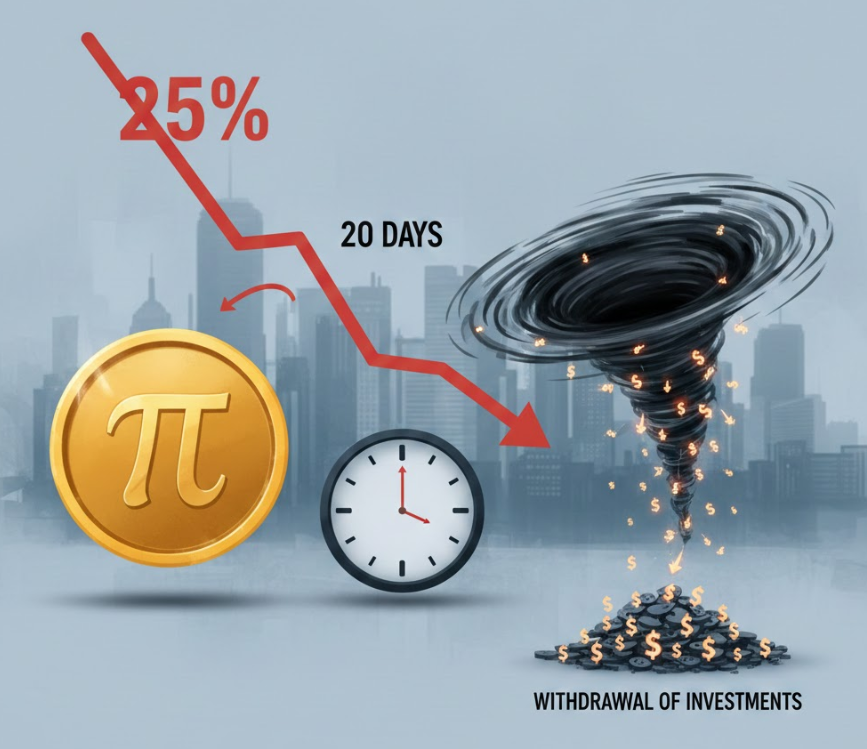

Các nhà phát triển hiện đang cố gắng giải quyết những vấn đề này; tinh chỉnh các thông số và giới thiệu tính năng mới như bảo hiểm thua lỗ tạm thời và giao diện của bên thứ ba để quản lý giao dịch. Tuy nhiên, thành công không vang dội như họ dự đoán. Thua lỗ tạm thời được tích hợp sẵn – nó không thể bị loại bỏ hoàn toàn mà chỉ có thể chuyển cho những người khác tham gia giao thức quản lý rủi ro bằng cách chia sẻ lợi nhuận và thua lỗ.

Cuối cùng, cách duy nhất để đảm bảo nhà cung cấp thanh khoản trên AMM luôn có lợi nhuận là bù đắp các khoản lỗ bằng ưu đãi lớn dưới dạng token mới được tạo.

Khi người mua biến mất do làn sóng đầu cơ xung quanh một dự án mới kết thúc, áp lực bán không thể tránh khỏi sau đó sẽ kéo giá token xuống, khiến các nhà cung cấp thanh khoản phải chuyển sang giao thức mới ra mắt có lợi hơn. Bất kỳ ai còn lại nắm giữ token quản trị chỉ có khả năng bỏ phiếu cho lợi ích tài chính tối đa trong ngắn hạn, gây bất lợi cho giao thức.

Sự trỗi dậy của phần mềm trung gian

Theo thời gian, mô hình AMM đang bị đe dọa bởi một hạn chế nội tại khác của blockchain: thiếu khả năng tương tác.

Hoạt động kiếm lợi nhuận được thúc đẩy từ các ưu đãi token đang vượt xa khả năng mở rộng của nhiều blockchain cơ bản. Điều này làm tăng phí và chậm trễ các giao dịch, thúc đẩy nhà cung cấp thanh khoản tìm đến AMM hoạt động trên sidechain mới, layer 2 và các layer thế hệ tiếp theo.

Tuy nhiên, mỗi blockchain mới đều riêng biệt. Di chuyển tiền giữa các chuỗi, đặc biệt là giữa hai layer biệt lập có khả năng bị buộc phải quay trở lại layer ban đầu và sau đó thực hiện một bước nhảy khác đến đích cuối cùng. Trên đường đi, lợi nhuận của yield farmer bị cạn kiệt do phí blockchain cơ bản và bị trì hoãn bởi hàng đợi dài bất tận – chưa kể đến vấn đề theo dõi tiền ở các địa điểm khác nhau.

Trong tương lai đa chuỗi đang phát triển nhanh chóng mới chớm nở này, các chuỗi phần mềm trung gian có cơ hội lớn để trở thành cổng đầu tiên kêu gọi thanh khoản.

Phần mềm trung gian có thể tương tác một cách đáng tin cậy với các chuỗi khác nhau để mở rộng tuyến giao dịch hiệu quả nhất trên nhiều nguồn thanh khoản – cho dù từ các pool Uniswap hay DEX sử dụng sổ lệnh giới hạn trung tâm như Serum. Bằng cách này, có sẵn các điểm thu hút trên chuỗi layer 1, nhưng không bị chậm trễ giao dịch, phí cao và có khả năng tương tác. Đối với người dùng cuối, các giao thức hoặc nền tảng cơ bản cung cấp thanh khoản chỉ đơn giản được tóm tắt thông qua một giao diện người dùng duy nhất, tương tự như cách các tiêu chuẩn mật mã như “HTTPS” được tóm tắt trên internet.

Tokenomic lấy người dùng làm trung tâm

Nhờ không có bất kỳ giới hạn nội tại nào của AMM, chuỗi phần mềm trung gian layer 2 được định vị tốt hơn để tích lũy giá trị và tạo ra nền kinh tế tiền điện tử bền vững thưởng cho tất cả người dùng.

Điều này có nghĩa là còn hơn cả các cấu trúc khuyến khích cung cấp sức mạnh cho blockchain layer 1, các token “tiện ích”, “chứng khoán” của năm 2017 và các token quản trị của DeFi.

Cần có các mô hình tokenomic (nền kinh tế token) mới để không chỉ thưởng cho nhà cung cấp thanh khoản và trình xác thực mà còn khuyến khích tất cả người dùng trên mạng tạo ra giá trị mạng dài hạn, thực sự. Với điều này, không chỉ các trader đổ xô vào phần mềm trung gian để tiết kiệm phí và để đạt được hiệu suất tốt nhất, mà các nhà phát triển cũng sẽ làm theo để xây dựng ứng dụng DeFi có thể tận dụng trực tiếp hiệu quả của layer 2 và các nhà cung cấp thanh khoản sẽ đến để nhận được phần bù đắp sinh lợi nhất.

Theo đó, các cuộc chiến thanh khoản đang diễn ra giữa các AMM trên các chuỗi cơ bản sẽ tìm thấy một chiến trường mới.

- Bitcoin nên có mặt trong mọi danh mục đầu tư, đại gia giàu thứ ba của Mexico cho biết

- Bản phát hành mới của Curve kết hợp hai mô hình hoán đổi tài sản để tiếp quản AMM, thách thức vị thế của Uniswap

- Các nhà tạo lập thị trường “sợ hãi” trước khi hết hạn quyền chọn Bitcoin trị giá 575 triệu đô la vào ngày mai

Đình Đình

Theo Cointelegraph

Bitcoin

Bitcoin  Ethereum

Ethereum  Tether

Tether  XRP

XRP  USDC

USDC  Solana

Solana  TRON

TRON  Lido Staked Ether

Lido Staked Ether  Dogecoin

Dogecoin  Figure Heloc

Figure Heloc  Cardano

Cardano  WhiteBIT Coin

WhiteBIT Coin  Wrapped stETH

Wrapped stETH  Wrapped Bitcoin

Wrapped Bitcoin  Bitcoin Cash

Bitcoin Cash  USDS

USDS  Binance Bridged USDT (BNB Smart Chain)

Binance Bridged USDT (BNB Smart Chain)