Grayscale Bitcoin Trust tiếp tục giao dịch với mức chiết khấu so với Bitcoin, đặt ra một thách thức đối với Grayscale và các nhà đầu tư.

Kể từ năm 2013, Quỹ Grayscale Bitcoin Trust (GBTC) đã cung cấp cho các nhà đầu tư của mình tiếp xúc với Bitcoin thông qua một công cụ tư nhân được niêm yết công khai. Tuy nhiên, khả năng chuyển đổi và tính thanh khoản của quỹ tín thác khác biệt rất lớn so với quỹ giao dịch hối đoái (ETF).

Các quỹ tín thác có cấu trúc giống như các công ty, ít nhất là ở dạng quy định và là “quỹ đóng – closed-end fund”, ban đầu chỉ có thể được bán cho các nhà đầu tư được công nhận. Điều này có nghĩa là số lượng cổ phiếu có sẵn bị hạn chế và các trader bán lẻ chỉ có thể tiếp cận chúng thông qua thị trường thứ cấp. Hơn nữa, cổ phiếu GBTC không thể được quy đổi cho Bitcoin cơ bản.

Trong lịch sử, GBTC từng giao dịch tương đương trên số Bitcoin do quỹ nắm giữ, nguyên nhân là do nhu cầu vượt quá nhu cầu của đám đông bán lẻ. Thực tế phổ biến đối với các khách hàng tổ chức là mua cổ phiếu trực tiếp từ Grayscale với giá ngang bằng và bán để kiếm lợi nhuận sau thời gian khóa 6 tháng.

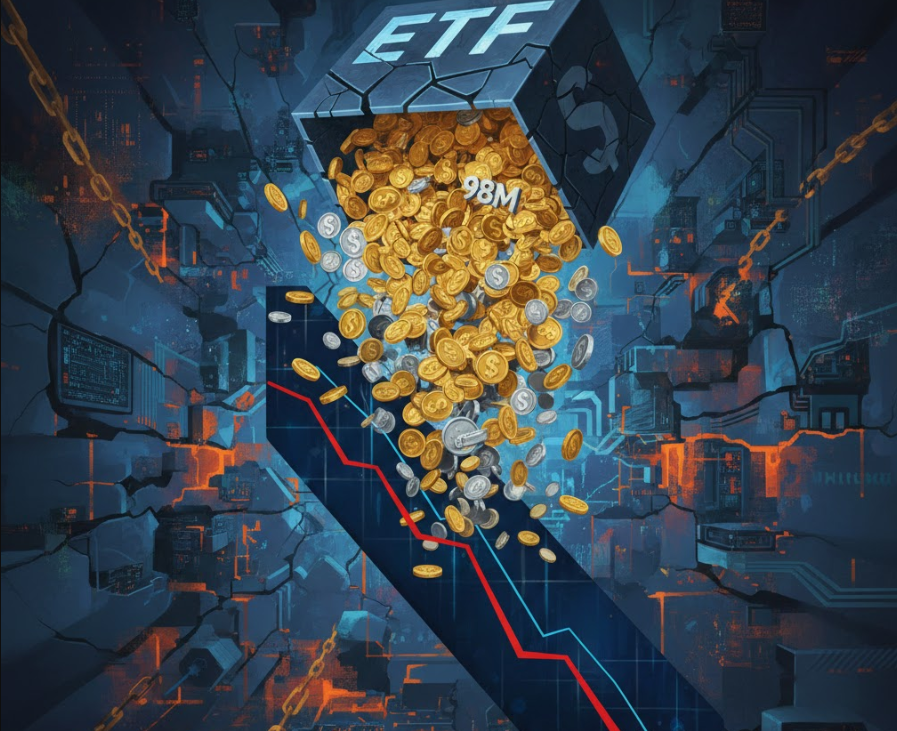

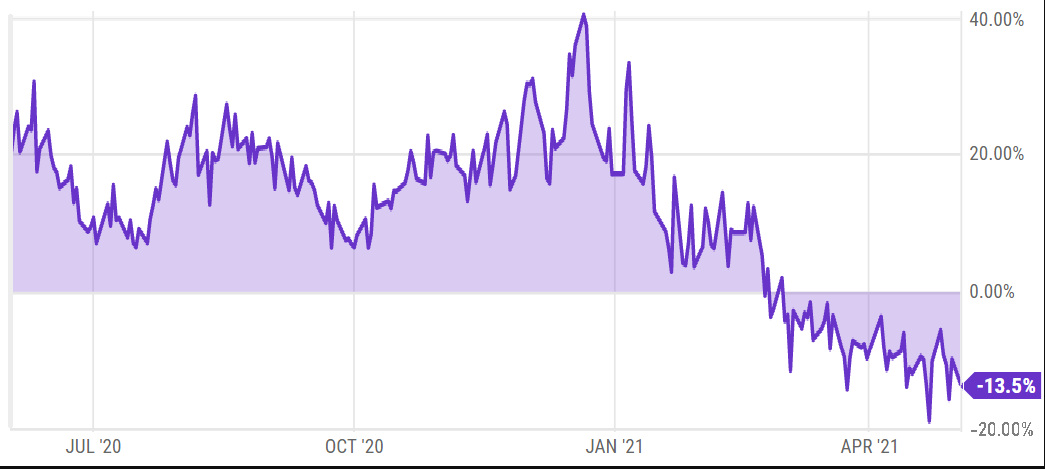

Trong hầu hết năm 2020, cổ phiếu GBTC được giao dịch ở mức cao hơn giá trị tài sản ròng (NAV), dao động từ 5% đến 40%. Tuy nhiên, tình hình này đã thay đổi đáng kể vào tháng 3 năm 2021. Việc chấp thuận hai Bitcoin ETF ở Canada đã góp phần lớn vào việc dập tắt phí bảo hiểm GBTC.

Quỹ ETF ít rủi ro hơn và rẻ hơn so với quỹ tín thác. Hơn nữa, không có thời gian khóa và các nhà đầu tư nhỏ lẻ có thể tiếp cận trực tiếp để mua cổ phiếu ngang giá. Do đó, sự xuất hiện của một phương tiện đầu tư Bitcoin tốt hơn đã thu giữ phần lớn sức hấp dẫn mà GBTC từng sở hữu.

DCG có thể giữ được GBTC không?

Phí bảo hiểm Grayscale GBTC so với giá trị tài sản ròng | Nguồn: Ycharts

Vào cuối tháng 2, phí bảo hiểm GBTC đã dần dần trở nên bất lợi và những holder bắt đầu tuyệt vọng đảo vị trí của mình để tránh bị mắc kẹt trong một công cụ đắt tiền và không thể đổi được. Tình hình xấu đi với mức chiết khấu lên đến 18% mặc dù giá Bitcoin đạt mức cao nhất mọi thời đại vào giữa tháng 3.

Vào ngày 10 tháng 3, Digital Currency Group (DCG), công ty mẹ của Grayscale Investments đã công bố kế hoạch mua tới 250 triệu đô la cổ phiếu GBTC đang lưu hành. Mặc dù không nói rõ lý do đằng sau động thái này, nhưng việc chiết khấu quá mức chắc chắn sẽ gây áp lực lên danh tiếng của họ.

Khi tình hình xấu đi, DCG đã công bố lộ trình chuyển các quỹ tín thác của mình thành ETF của Hoa Kỳ, mặc dù không có đảm bảo hoặc thời hạn cụ thể nào được thông báo.

Vào ngày 3 tháng 5, công ty thông báo rằng họ đã mua số cổ phiếu GBTC trị giá 193,5 triệu đô la vào tháng 4. Hơn nữa, DCG đã tăng tiềm năng mua lại cổ phiếu GBTC của mình lên 750 triệu đô la.

Xem xét 36,3 tỷ đô la tài sản được quản lý cho quỹ tín thác GBTC, có lý do để tin rằng việc mua cổ phiếu trị giá 500 triệu đô la có thể không đủ để giảm bớt việc chiết khấu.

Bởi vì điều này, một số câu hỏi quan trọng phát sinh. Ví dụ, DCG có thể thua lỗ khi thực hiện một giao dịch như vậy không? Ai đang tuyệt vọng bán và xem xét chuyển đổi sang ETF?

Tương lai GBTC là gì?

Với tư cách là người kiểm soát công ty quản lý quỹ, DCG có thể mua cổ phiếu của quỹ tín thác theo giá thị trường và rút số Bitcoin tương đương để mua lại. Do đó, việc mua GBTC với giá chiết khấu và bán Bitcoin theo giá thị trường sẽ luôn tạo ra lợi nhuận và không có rủi ro khi thực hiện điều này.

Ngoài một số quỹ thường xuyên báo cáo việc nắm giữ của họ, không có cách nào để biết ai đã bán GBTC. Các nhà đầu tư duy nhất nắm giữ từ 5% trở lên là BlockFi và Three Arrows Capital, nhưng không có nhà đầu tư nào báo cáo về việc giảm vị thế của họ.

Do đó, có thể có nhiều người bán lẻ bỏ sản phẩm bằng bất cứ giá nào, nhưng không thể biết được vào thời điểm này.

Mặc dù việc mua GBTC với mức chiết khấu 10% hoặc lớn hơn lúc đầu có vẻ là một món hời, nhưng các nhà đầu tư phải nhớ rằng tính đến thời điểm hiện tại, không có cách nào lấy được số cổ phiếu đó ngoài việc bán nó trên thị trường.

- Giá Bitcoin tăng lên $58k và bull run sau halving sẽ “thuần hóa” hơn so với các chu kỳ trước

- Phân tích on-chain BTC: SSR cho thấy sức mua tăng lên đối với stablecoin

Ông Giáo

Theo Cointelegraph

Bitcoin

Bitcoin  Ethereum

Ethereum  Tether

Tether  XRP

XRP  USDC

USDC  Solana

Solana  TRON

TRON  Lido Staked Ether

Lido Staked Ether  Dogecoin

Dogecoin  Figure Heloc

Figure Heloc  WhiteBIT Coin

WhiteBIT Coin  Cardano

Cardano  Wrapped stETH

Wrapped stETH  Bitcoin Cash

Bitcoin Cash  Wrapped Bitcoin

Wrapped Bitcoin  USDS

USDS  Binance Bridged USDT (BNB Smart Chain)

Binance Bridged USDT (BNB Smart Chain)