Các nhà phân tích tại Citi đã dự đoán rằng Cục Dự trữ Liên bang Hoa Kỳ (Fed) có thể giảm lãi suất 200 điểm cơ bản trong tám cuộc họp tiếp theo cho đến mùa hè năm 2025 khi nền kinh tế Hoa Kỳ hạ nhiệt. Dẫn chứng các dấu hiệu mới về nền kinh tế đang chậm lại và tỷ lệ thất nghiệp gia tăng, ngân hàng này dự báo rằng Fed sẽ giảm lãi suất 25 điểm cơ bản tám lần, bắt đầu từ tháng 9 và kéo dài đến tháng 7 năm 2025.

Điều này sẽ hạ lãi suất chuẩn từ mức 5,25%-5,5% hiện tại xuống còn 3,25%-3,5%, một mức mà Citi dự kiến sẽ giữ trong suốt năm 2025. Những nhận xét mang tính ôn hòa từ Chủ tịch Fed Jerome Powell vào thứ Ba đã làm tăng hy vọng của các nhà giao dịch rằng đợt cắt giảm lãi suất đầu tiên có thể diễn ra vào tháng 9.

“Citi dự đoán rằng hoạt động kinh tế tiếp tục giảm sẽ kích thích các đợt cắt giảm lãi suất tại mỗi bảy cuộc họp Fed tiếp theo,” Citi đã dự đoán.

Powell dự kiến sẽ điều trần trước Quốc hội Mỹ tuần này trong bối cảnh dấu hiệu lạm phát đang chậm lại và nền kinh tế đang suy yếu. Tổng sản phẩm quốc nội (GDP) thực của Hoa Kỳ đã tăng với tỷ lệ hàng năm là 1,4% trong quý đầu tiên của năm 2024, đánh dấu sự chậm lại rõ rệt sau khi đạt mức tăng trưởng 3,4% trong quý 4 năm 2023. Mặt khác, tỷ lệ thất nghiệp của Hoa Kỳ đã tăng lên 4,1% vào tháng 6 từ mức 4% vào tháng 5, gần như kích hoạt một chỉ số suy thoái đáng tin cậy.

Mặc dù tỷ lệ thất nghiệp vẫn ở mức thấp lịch sử, các nhà kinh tế lo ngại rằng xu hướng tăng hiện tại là dấu hiệu của tình trạng kinh tế đang xấu đi. Cụ thể, tháng 6 đã chứng kiến sự sụt giảm 49.000 công việc dịch vụ tạm thời, với Citi gọi đây là “loại sụt giảm thường thấy quanh các thời kỳ suy thoái khi các nhà tuyển dụng bắt đầu giảm nhân lực với những người lao động ít gắn bó nhất.”

Việc giảm lãi suất có thể mang lại lợi ích lớn cho ngành năng lượng nói chung. Mặc dù không liên quan chặt chẽ, các nghiên cứu đã tiết lộ mối liên hệ giữa lãi suất và giá dầu. Một trong những lý thuyết cơ bản cho rằng việc tăng lãi suất làm tăng chi phí của người tiêu dùng và nhà sản xuất, điều này làm giảm lượng thời gian và tiền bạc mà mọi người dành để lái xe. Điều này dẫn đến nhu cầu dầu giảm, có thể làm giá dầu giảm. Tương tự, khi lãi suất giảm, người tiêu dùng và công ty có thể vay và chi tiêu tiền tự do hơn, làm tăng nhu cầu dầu. Một lý thuyết khác cho rằng tăng lãi suất thường làm đồng đô la mạnh lên, một xu hướng gây hại cho nhiều hàng hóa, bao gồm cả dầu.

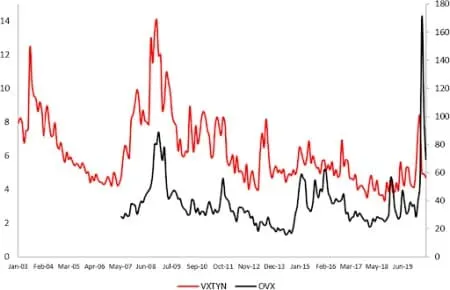

Sự phát triển của sự không chắc chắn về lãi suất (VXTYN; trục dọc bên trái) và chỉ số biến động giá dầu (OVX; trục dọc bên phải).

Tuy nhiên, ngành năng lượng tái tạo có khả năng trở thành người chiến thắng lớn nhất khi Fed bắt đầu cắt giảm lãi suất. Trong vài năm qua, các cổ phiếu năng lượng tái tạo đã kém hiệu quả hơn so với các đối thủ nhiên liệu hóa thạch và thị trường chung trong năm nay, với đợt bán tháo gia tăng trong những tháng gần đây do lãi suất cao hơn và Fed cứng rắn vượt qua sự ủng hộ đáng kể từ chính quyền Biden.

Quỹ ETF iShares Global Clean Energy (NASDAQ), quỹ ETF năng lượng xanh lớn nhất thế giới và là sự đầu tư tổng hợp vào năng lượng sạch, đã giảm gần -25% trong 12 tháng qua, so với mức lợi nhuận 10,4% của quỹ Energy Select Sector SPDR Fund (NYSEARCA) và mức tăng 25% của S&P 500. Các chỉ số chuẩn về năng lượng mặt trời và gió cũng không khả quan hơn, với quỹ Invesco Solar ETF (NYSEARCA) đã giảm 42% từ đầu năm đến nay trong khi quỹ First Trust Global Wind Energy ETF (NYSEARCA) có mức lợi nhuận -2,3% trong cùng thời gian.

“Có một đám mây đen đang treo lơ lửng trên các cổ phiếu xanh,” Martin Frandsen, nhà quản lý danh mục đầu tư tại Principal Asset Management, đã nói với Financial Times.

Ngành năng lượng sạch thường rất nhạy cảm với lãi suất vì các dự án năng lượng tái tạo yêu cầu các nhà phát triển vay nhiều vốn ngay từ đầu để xây dựng dự án. Để làm phức tạp thêm vấn đề, chi phí điện năng tạo ra từ năng lượng tái tạo có xu hướng bị ảnh hưởng nhiều hơn bởi lãi suất tăng so với điện năng tạo ra từ nhiên liệu hóa thạch. Thật vậy, một phân tích năm 2020 từ Cơ quan Năng lượng Quốc tế đã phát hiện ra rằng việc tăng lãi suất 5% làm tăng chi phí điện năng từ gió và mặt trời lên 33% nhưng chỉ tăng nhẹ đối với các nhà máy khí đốt tự nhiên.

Trong khi đó, ngành năng lượng tái tạo đã được hưởng sự ủng hộ lớn từ chính quyền Biden. Hai năm trước, Quốc hội Hoa Kỳ đã thông qua Đạo luật Giảm Lạm Phát (IRA), được coi là luật khí hậu quan trọng nhất trong lịch sử Hoa Kỳ. Một mục tiêu chính của IRA – tăng chi tiêu của chính phủ liên bang lớn nhất trong lịch sử Hoa Kỳ về năng lượng thay thế – là tăng cường độc lập năng lượng, giảm phụ thuộc vào nhập khẩu từ Trung Quốc và tái thúc đẩy ngành công nghiệp.

IRA dự kiến sẽ cung cấp khoảng 1 nghìn tỷ đô la Mỹ tiền khuyến khích cho các công nghệ sạch và thúc đẩy hàng nghìn tỷ đô la đầu tư thêm. Theo Hiệp hội Năng lượng Sạch Hoa Kỳ, IRA có thể hơn gấp ba lần sản lượng năng lượng sạch, cắt giảm phát thải 40% vào năm 2030 và tạo ra 550.000 việc làm trong lĩnh vực năng lượng sạch.

Và chắc chắn một điều, việc cắt giảm lãi suất của Fed chính là phát súng kích hoạt một đợt bull run lớn đang bị kìm nén trên thị trường crypto.

Tham gia Telegram của Tạp Chí Bitcoin: https://t.me/tapchibitcoinvn

Theo dõi Twitter (X): https://twitter.com/tapchibtc_io

Theo dõi Tiktok: https://www.tiktok.com/@tapchibitcoin

- Dữ liệu lạm phát tuần này có thể giúp xác định thời gian cắt giảm lãi suất của Fed

- Lo ngại Fed không cắt giảm lãi suất sẽ khiến Bitcoin sau Halving sẽ chuyển sang xu hướng giảm giá: Markus Thielen

- Fed Hoa Kỳ có thể cắt giảm lãi suất vào tháng 9 khi lạm phát chậm lại

Thạch Sanh

Theo Yahoo Finance

Bitcoin

Bitcoin  Ethereum

Ethereum  Tether

Tether  XRP

XRP  USDC

USDC  Solana

Solana  TRON

TRON  Lido Staked Ether

Lido Staked Ether  Dogecoin

Dogecoin  Figure Heloc

Figure Heloc  Cardano

Cardano  WhiteBIT Coin

WhiteBIT Coin  Wrapped stETH

Wrapped stETH  Bitcoin Cash

Bitcoin Cash  Wrapped Bitcoin

Wrapped Bitcoin  USDS

USDS  Binance Bridged USDT (BNB Smart Chain)

Binance Bridged USDT (BNB Smart Chain)