Trong báo cáo “Dòng lưu chuyển và Thanh khoản” cuối cùng của JPMorgan trong năm, số liệu do nhà phân tích Nikolaos Panigirtzoglou viết rằng khi năm sắp kết thúc, sẽ rất hữu ích khi xem xét bối cảnh đầu tư đã thay đổi như thế nào trong năm 2020, hay nói cách khác, “làm thế nào có các loại tài sản khác nhau và các loại nhà đầu tư đạt được mức tăng trưởng tổng thể trong suốt một năm bị chi phối bởi tác động của đại dịch toàn cầu và các phản ứng của chính sách đối với nó?”

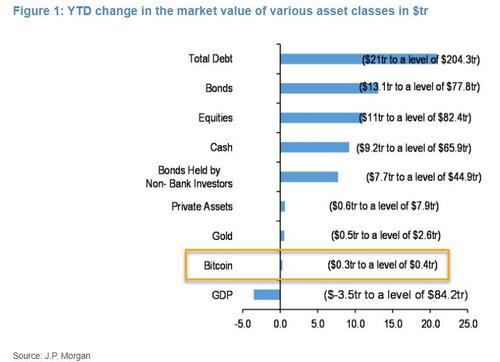

Như Panigirtozglou viết trong bài nhìn lại hàng năm của mình, mức tăng đáng chú ý nhất vào năm 2020 là tổng dư nợ, trong nửa đầu năm 2020 đã tăng khoảng 14 nghì tỷ đô la, với ngân hàng hiện dự báo tổng tăng trưởng nợ cho năm 2020 là 21 nghìn tỷ đô la, phản ánh mức tiếp tục mạnh mẽ phát hành trái phiếu nói riêng. Trong tổng số này, sự gia tăng trái phiếu chiếm khoảng 13 nghìn tỷ đô phản ánh sự gia tăng đáng kể thâm hụt của chính phủ Mỹ khi họ tìm cách giảm bớt tác động đến thu nhập cũng như ghi nhận việc phát hành trái phiếu doanh nghiệp khi các công ty tìm cách tăng bộ đệm tiền mặt của họ để vượt qua cú sốc rút tiền mặt. Phần còn lại là sự kết hợp của các khoản vay ngân hàng, giấy tờ có thời hạn ngắn hơn như tín phiếu, nợ địa phương và các khoản nợ phi thị trường khác.

Đó là một cách nói – một cách khác là để duy trì hệ thống fiat, các ngân hàng trung ương đã phải in quá nhiều tiền fiat, họ đã phá giá tài sản 40% chỉ trong nửa năm.

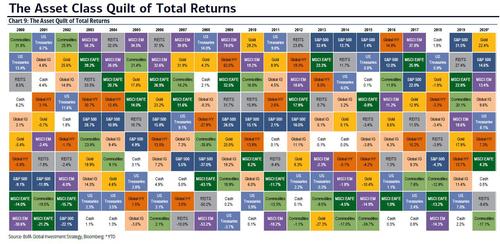

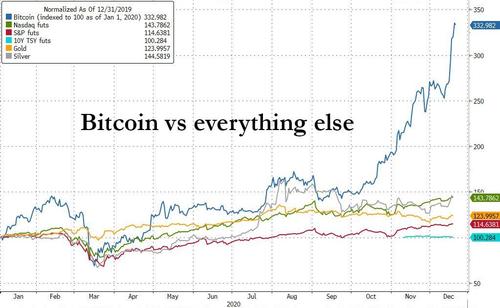

Vì vậy, quay trở lại điểm ban đầu, cụ thể là các loại tài sản khác nhau đã hoạt động như thế nào, ở đây người ta phải đối mặt với một sự lựa chọn: chỉ xem xét các tài sản thông thường khi phân tích lợi nhuận tài sản vào năm 2020, nơi bức tranh sau đây xuất hiện …

… hoặc bao gồm bitcoin đã là tài sản hoạt động tốt nhất với tỷ suất lợi nhuận khổng lồ, không chỉ trong năm 2020 mà trong cả thập kỷ qua.

Như JPM đã nói, “các loại tiền tệ thay thế như Vàng và Bitcoin là những người hưởng lợi chính từ đại dịch về mặt tương đối tăng tài sản của họ (cho mục đích đầu tư) lần lượt là 27% và 227%.”

Nhưng điều hoàn toàn đáng chú ý, là sự thay đổi giá trị thị trường của bitcoin nhỏ như thế nào để tạo ra lợi nhuận khổng lồ như vậy: như biểu đồ tuyệt đẹp dưới đây cho thấy, trong một thế giới đã chứng kiến giá trị của tổng trái phiếu tăng 13,1 nghìn tỷ đô la và cổ phiếu tăng 11 nghìn tỷ đô la, đà tăng đáng kinh ngạc của bitcoin đã diễn ra khi vốn hóa thị trường của bitcoin tăng nhẹ 0,3 nghìn tỷ đô la. Điều này đủ để đẩy giá tiền điện tử lên mức cao nhất mọi thời đại là 24.200 đô la (thậm chí lợi nhuận của vàng còn bị tắt tiếng hơn rất nhiều vào năm 2020 là do giá trị thị trường của vàng tăng mạnh hơn khoảng 0,5 nghìn tỷ đô la).

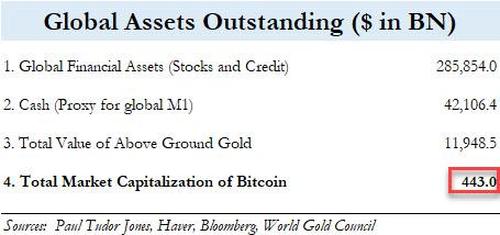

Sao có thể như thế được? Đơn giản: trong khi tài sản tài chính toàn cầu có vốn hóa thị trường chỉ dưới 300 nghìn tỷ đô la và có khoảng 42 nghìn tỷ đô la tiền mặt, giá trị của vàng trên mặt đất ở mức 12 nghìn tỷ đô la cao hơn khoảng 27 lần so với vốn hóa thị trường của bitcoin hiện nay, ở mức mức cao nhất mọi thời đại của nó vẫn chỉ là 443 tỷ đô la.

Nói tóm lại, nếu giá trị của bitcoin ngang bằng với vàng, thì giá của một bitcoin sẽ phải tăng lên 650.000 USD từ mức giá hiện tại là 24.000 USD.

Tất nhiên, nó sẽ không đến đó vào ngày mai nhưng với tốc độ áp dụng thể chế hiện tại, vấn đề là sớm hay muộn. Panigirtzoglou viết, lý do cho điều đó là hiện nay có quá nhiều động lực thể chế để “cho phép bất kỳ vị thế nào được các nhà giao dịch động lượng xoay chuyển để tạo ra động lực giá tiêu cực duy trì.”

Trường hợp cụ thể: Tuần trước, Tạp Chí Bitcoin đã báo cáo rằng công ty bảo hiểm nhân thọ MassMutual đầu tư 100 triệu đô la vào bitcoin cho quỹ đầu tư chung của mình, đại diện cho một cột mốc quan trọng khác trong việc áp dụng bitcoin, cho thấy – như chúng tôi đã thường xuyên viết trong những tháng qua – rằng việc các nhà đầu tư tổ chức chấp nhận bitcoin đang tràn từ các văn phòng gia đình / HNWI đến các nhà đầu tư tiền thật truyền thống hơn như các công ty bảo hiểm và quỹ hưu trí.

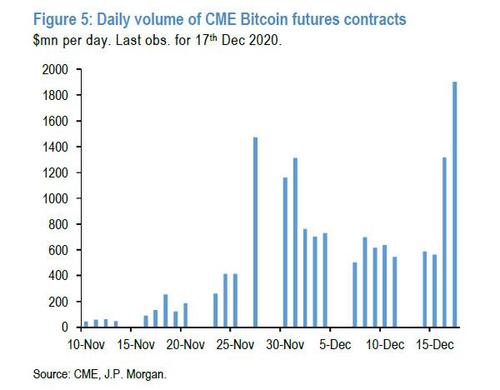

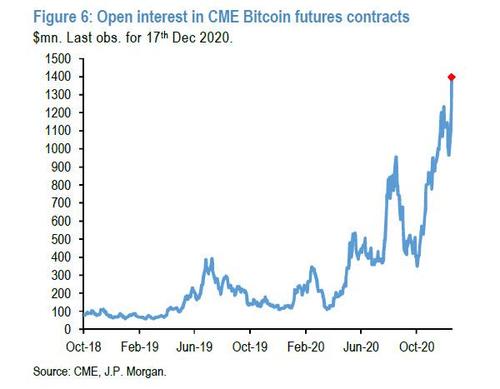

Thông báo của MassMutual được theo sau vào tuần này bởi một làn sóng mua bitcoin đầu cơ, mà theo JPMorgan có thể phản ánh một xung lực mới của các nhà đầu cơ đối với các nhà đầu tư tổ chức. Thật vậy, hợp đồng tương lai bitcoin, phương tiện ưa thích của các nhà đầu tư, đã chứng kiến khối lượng cao kỷ lục mới vào thứ Năm tuần này …

… kết hợp với hợp đồng mở tăng mạnh …

… chỉ ra sự tích tụ mạnh mẽ của các vị thế tương lai. Trên thực tế, biểu đồ trên cho thấy mối quan tâm mở của hợp đồng tương lai bitcoin CME đã tăng đáng kinh ngạc 45% kể từ thứ Sáu tuần trước, nhiều hơn so với việc đảo ngược mức giảm trước đó vào ngày 25 tháng 11 và lập mức cao kỷ lục mới là 1,4 tỷ đô la.

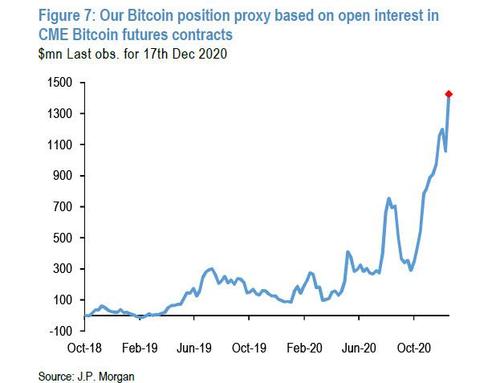

Điều này cũng đúng với “proxy vị trí hợp đồng tương lai bitcoin được tính toán cẩn thận hơn” của JPMorgan được hiển thị bên dưới, trải qua một đợt tăng dốc tương tự trong tuần này đến lãnh thổ chưa từng có (JPM sử dụng phương pháp ủy quyền vị thế hợp đồng mở mà nó cũng áp dụng cho các hợp đồng tương lai khác, trong đó nó xem xét những thay đổi tuyệt đối tích lũy hàng tuần trong hợp đồng mở nhân với dấu hiệu của sự thay đổi giá kỳ hạn hàng tuần). Theo định lượng JPM, “nhìn vào Hình 6 và Hình 7, thật khó để không lo ngại về sự gia tăng của các vị thế tương lai Long đầu cơ bằng bitcoin. ” Tuy nhiên, đồng thời, ngay cả JPMorgan cũng thừa nhận rằng “bất kỳ nỗ lực nào trước đây nhằm kêu gọi sự đảo ngược giá trị trung bình trong hai chỉ số này đều vô ích.”

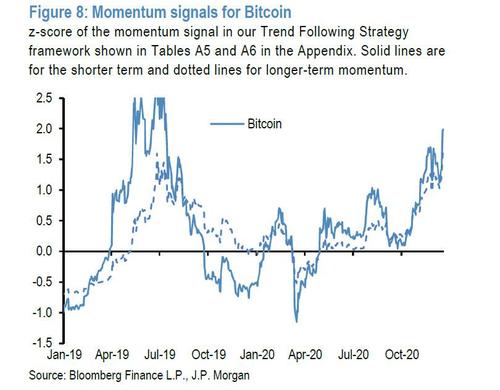

Không chỉ các tổ chức và HNW / văn phòng gia đình đổ xô vào tiền điện tử: các nhà giao dịch động lượng cũng vậy: như JPMorgan viết, “có rất ít nghi ngờ rằng các nhà giao dịch động lượng, chẳng hạn như CTA và các quỹ tiền điện tử định lượng, đã tăng cường sự đột biến trong tuần này.” Điều này đã khiến nhà chiến lược lượng tử của ngân hàng đặt câu hỏi “mức độ tổn thương mà các nhà giao dịch động lượng gây ra cho bitcoin vào lúc này”, gần đây đã lập luận rằng triển vọng ngắn hạn đối với bitcoin đã bị lệch sang hướng đi xuống do sự suy giảm tiềm năng của các tín hiệu động lượng của nó vào Tháng 1, trừ khi bitcoin tiếp tục xu hướng tăng của nó bằng cách tăng trên $ 20k. Chà … điều đó đã không xảy ra, và như Panigirtzoglou viết, “rõ ràng là tuần này tăng lên trên 23 nghìn đô la đã không chỉ hủy bỏ luận điểm phân rã tín hiệu động lượng trước đó của chúng tôi, mà còn đảo ngược nó bằng cách chuyển các tín hiệu động lượng này sang lãnh thổ cao hơn.” Điều này được hiển thị trong biểu đồ tiếp theo mô tả các tín hiệu động lượng trong thời gian xem lại ngắn và dài hạn của JPM đối với bitcoin:

Hình 8 cho thấy tín hiệu xung lượng thời gian xem lại ngắn đã tăng trong tuần này lên 2,0 stdevs và thời gian xem lại dài lên 1,6 stdevs. Cả hai đều trên ngưỡng 1.5stdev của chúng tôi thường liên quan đến các điều kiện quá mua và nguy cơ cao về sự đảo ngược giá trị trung bình. Theo Hình 8, lần cuối cùng mà các nhà giao dịch động lượng quá lâu với bitcoin là vào tháng 6 năm 2019.

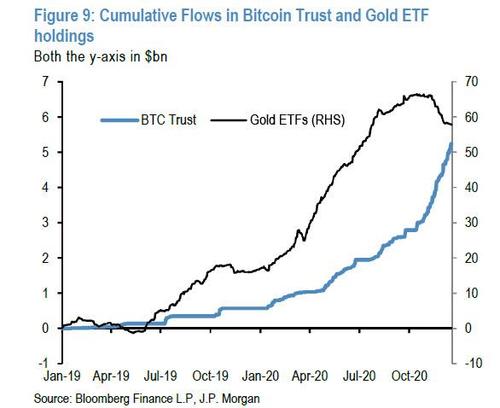

Kết hợp dữ liệu dòng chảy ở trên với nhau, JPM viết rằng mặc dù họ nhận thấy rằng “rất khó để không mô tả bitcoin là quá mua tại thời điểm này”, đồng thời công nhận rằng “dòng tiền vào Grayscale Bitcoin Trust, hiện tại là 1 tỷ đô la mỗi tháng, quá lớn để cho phép bất kỳ vị thế nào được các nhà giao dịch động lượng tháo gỡ “để tạo ra các động lực giá tiêu cực liên tục tương tự như các động lực đã thấy trước đây vào nửa cuối năm 2019.

Và mặc dù có rất ít rủi ro về sự đảo chiều giá bất kỳ lúc nào sớm, JPM cảnh báo rằng “theo dõi trên cơ sở tần suất cao quỹ đạo dòng chảy cho Quỹ tín thác Bitcoin, thang độ xám vẫn rất quan trọng” vì “bất kỳ dấu hiệu nào về sự chậm lại đáng kể trong quỹ đạo dòng chảy đối với Thang độ xám Bitcoin Trust 9 sẽ làm tăng rủi ro về một đợt điều chỉnh bitcoin tương tự như đợt điều chỉnh xảy ra vào nửa cuối năm 2019.”

Tuy nhiên, cho đến khi điều đó xảy ra và miễn là động lượng giá vẫn đi lên, mục tiêu giá 650.000 đô la – nơi mà giá trị của bitcoin sẽ ngang bằng với tài sản “phi fiat” khác, vàng – vẫn là một khả năng khác biệt.

- Tại sao máy tính lượng tử sẽ không phá vỡ ngành công nghiệp tiền điện tử?

- Nguồn cung USDT giảm có ý nghĩa gì đối với giá Bitcoin?

Thạch Sanh

Theo AZCoin News

Bitcoin

Bitcoin  Ethereum

Ethereum  Tether

Tether  XRP

XRP  USDC

USDC  Solana

Solana  TRON

TRON  Lido Staked Ether

Lido Staked Ether  Dogecoin

Dogecoin  Figure Heloc

Figure Heloc  Cardano

Cardano  WhiteBIT Coin

WhiteBIT Coin  Bitcoin Cash

Bitcoin Cash  Wrapped stETH

Wrapped stETH  Wrapped Bitcoin

Wrapped Bitcoin  USDS

USDS  Binance Bridged USDT (BNB Smart Chain)

Binance Bridged USDT (BNB Smart Chain)